الذكاء الاصطناعي يقترح خطط ادخار

يُحدث الذكاء الاصطناعي تحولاً في طريقة ادخار المال. من خلال تحليل عادات الإنفاق واقتراح استراتيجيات ادخار مخصصة تلقائيًا، تساعد تطبيقات التمويل المدعومة بالذكاء الاصطناعي المستخدمين على إدارة أموالهم بذكاء، والادخار بسهولة، وتحقيق أهدافهم بشكل أسرع.

يمكن أن يكون ادخار المال تحديًا في عالم اليوم – فارتفاع التكاليف وأنماط الحياة المزدحمة تجعل من الصعب تخصيص أموال بانتظام. لحسن الحظ، يُحدث الذكاء الاصطناعي ثورة في التمويل الشخصي من خلال تطبيقات وأدوات ذكية تحلل عادات الإنفاق لديك وتقدم استراتيجيات ادخار مخصصة.

تربط منصات الميزانية الحديثة المدعومة بالذكاء الاصطناعي حساباتك المالية مباشرة، وتتتبع أنماط الإنفاق تلقائيًا، وتوصي بمبالغ ادخار شهرية مثلى. من خلال تحليل مصادر دخلك ونفقاتك، تحدد هذه الأنظمة الذكية أهداف ادخار ديناميكية تتكيف مع تطور وضعك المالي.

كيف يحلل الذكاء الاصطناعي أموالك

تعمل تطبيقات التمويل المدعومة بالذكاء الاصطناعي عن طريق الربط الآمن بحساباتك المصرفية وبطاقات الائتمان، ثم مسح سجل معاملاتك بالكامل. باستخدام خوارزميات تعلم الآلة المتقدمة، تصنف هذه الأنظمة الإنفاق عبر مجالات متعددة وتتعلّم باستمرار من أنماطك المالية.

تكامل الحسابات

التصنيف الذكي

التعرف على الأنماط

توفر أدوات الميزانية المدعومة بالذكاء الاصطناعي تتبعًا مخصصًا ورؤى من خلال تحليل أنماط الإنفاق وتقديم توصيات لمساعدة المستخدمين على إدارة أموالهم.

— خدمات سوفي المالية

التوصيات المخصصة في التطبيق

يقدم الذكاء الاصطناعي اقتراحات مخصصة بناءً على ملفك المالي الفريد. على سبيل المثال، إذا اكتشف النظام إنفاقًا متكررًا على المطاعم، قد يوصي بالطهي في المنزل لتقليل النفقات. وبالمثل، يمكنه تحديد كيف تتجمع التخفيضات الصغيرة في خدمات الاشتراك لتصبح مدخرات كبيرة مع مرور الوقت.

التحليل المالي التنبؤي

بعيدًا عن التحليل التاريخي، تستخدم أدوات الذكاء الاصطناعي النمذجة التنبؤية لتوقع مستقبلك المالي. يمكن لهذه الأنظمة التنبؤ بما إذا كنت على المسار الصحيح لتحقيق أهداف محددة – مثل الادخار لدفعة أولى لمنزل – أو إذا كانت هناك حاجة لتعديلات.

توقع الأهداف

يتنبأ الذكاء الاصطناعي بتقدمك نحو المعالم المالية وينبهك إلى العجز المحتمل قبل حدوثه.

جداول ادخار مخصصة

يتلقى توصيات محددة مثل "ادخر 150 دولارًا أسبوعيًا هذا الشهر للوصول إلى هدف صندوق الطوارئ بحلول نهاية العام."

من خلال معالجة دخلك، والفواتير القادمة، وبيانات الإنفاق التاريخية، يحول الذكاء الاصطناعي المعلومات المالية الخام إلى خارطة طريق ادخار ديناميكية وشخصية تتطور مع ظروف حياتك.

أدوات الادخار بالذكاء الاصطناعي في العالم الحقيقي

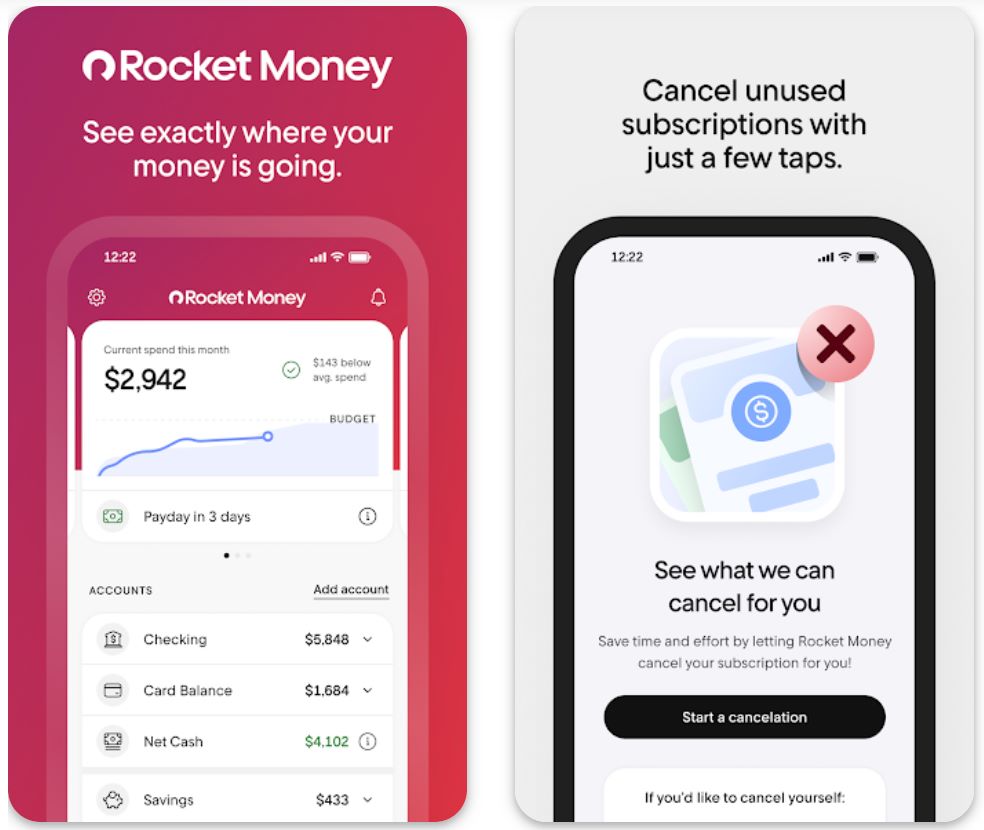

Rocket Money

| المطور | شركة روكيت موني، جزء من شركات روكيت |

| المنصات المدعومة |

|

| اللغة والتوافر | الإنجليزية فقط — مقيمي الولايات المتحدة الذين لديهم حسابات بنكية في الولايات المتحدة |

| نموذج التسعير | تحميل مجاني مع اشتراك مميز اختياري (3–12 دولار شهريًا) للميزات المتقدمة |

ما هو روكيت موني؟

روكيت موني هو تطبيق للتمويل الشخصي يساعدك على التحكم في إنفاقك، وإدارة الاشتراكات، والتفاوض على الفواتير، وأتمتة الادخار. اربط حساباتك البنكية وبطاقات الائتمان والاستثمارات للحصول على رؤية كاملة لأموالك في مكان واحد. النسخة المجانية تتعقب الإنفاق وتحدد الرسوم المتكررة، بينما تفتح النسخة المميزة المساعدة في إلغاء الاشتراكات، والتفاوض على الفواتير، والميزانيات غير المحدودة، وتحويلات الادخار الآلية.

لماذا تستخدم روكيت موني؟

يمكن أن تستنزف النفقات المتكررة والاشتراكات الخفية ميزانيتك دون أن تدرك ذلك. يبسط روكيت موني إدارة أموالك من خلال تجميع جميع حساباتك، وتسليط الضوء على المدفوعات المتكررة، وتوفير أدوات لتحويل المدخرات نحو أهدافك.

مع أكثر من 10 ملايين عضو وأكثر من 2.5 مليار دولار من المدخرات الإجمالية التي تم تحقيقها، أثبت التطبيق قيمته. بمجرد ربط حساباتك الجارية، والتوفير، والائتمان، والاستثمار، يصنف روكيت موني إنفاقك، وينبهك للمدفوعات المتكررة، ويساعدك على تحديد أهداف ادخار قابلة للتحقيق.

الميزة البارزة هي الادخار الآلي: حدد هدفًا، واربط حساباتك، وينقل التطبيق الأموال إلى حساب توفير مؤمن من FDIC دون الحاجة إلى متابعة مستمرة.

الميزات الرئيسية

يصنف المعاملات عبر جميع الحسابات المرتبطة تلقائيًا، مما يمنحك رؤية واضحة لمصادر إنفاق أموالك.

يحدد الرسوم المتكررة ويساعدك على إلغاء الاشتراكات غير المرغوب فيها. يحصل الأعضاء المميزون على مساعدة شخصية في الإلغاء.

ميزة مميزة: يتفاوض فريق روكيت موني على خفض أسعار الفواتير المؤهلة مثل الكابل، والإنترنت، والهاتف نيابة عنك.

حدد أهدافًا مالية ودع التطبيق ينقل الأموال تلقائيًا بناءً على تدفقك النقدي لمساعدتك على الوصول إلى الأهداف بسرعة أكبر.

تتبع صافي ثروتك (الأصول مطروحًا منها الالتزامات) ومراقبة تغيرات درجة الائتمان مع النسخة المميزة.

أنشئ ميزانيات شهرية غير محدودة لكل فئة (تناول الطعام، الترفيه، التسوق) وتلقَّ تنبيهات عند اقترابك من الحدود.

تحميل روكيت موني

كيفية البدء مع روكيت موني

قم بتثبيت روكيت موني من متجر التطبيقات أو جوجل بلاي، ثم أنشئ حسابًا مجانيًا باستخدام بريدك الإلكتروني.

اربط حساباتك الجارية، وحسابات التوفير، وبطاقات الائتمان، والاستثمارات في الولايات المتحدة. يستخدم التطبيق شركاء آمنين مثل Plaid لربط البنوك.

دع التطبيق يصنف إنفاقك ويكشف الاشتراكات المتكررة. تحقق من تبويب "الاشتراكات" لرؤية جميع الرسوم المتكررة.

يمكن للأعضاء المميزين اختيار الخدمات للإلغاء مباشرة داخل التطبيق. يتولى فريق الخدمة الشخصية عملية الإلغاء نيابة عنك.

انتقل إلى "الأهداف المالية" أو "الادخار الذكي"، أنشئ هدفًا (مثل "صندوق الطوارئ — 3000 دولار")، واختر تكرار المبالغ المحولة والمقدار.

حدد ميزانيات لكل فئة (تناول الطعام، الترفيه، التسوق) وتتبع الإنفاق عبر لوحة التحكم. تفتح النسخة المميزة فئات ميزانية غير محدودة.

يمكن للمشتركين المميزين الاشتراك في خدمة التفاوض على الفواتير. يراجع روكيت موني الفواتير المؤهلة (الكابل، الإنترنت، الهاتف) ويحاول تأمين أسعار أقل. تدفع جزءًا من المدخرات إذا نجح التفاوض.

تتبع صافي ثروتك شهريًا (الأصول مطروحًا منها الالتزامات) وراقب تقلبات درجة الائتمان إذا كنت مشتركًا في النسخة المميزة.

قم بضبط إشعارات الرصيد الآمن، وتنبيهات المعاملات الكبيرة، وتحذيرات التجديد القادمة للبقاء على اطلاع دائم بأموالك.

يمكنك إلغاء النسخة المميزة في أي وقت عبر إعدادات التطبيق. يظل حسابك المجاني نشطًا مع ميزات محدودة.

القيود المهمة

- تكلفة النسخة المميزة: تتطلب الميزات المتقدمة اشتراكًا شهريًا أو سنويًا (3–12 دولار شهريًا). تأخذ خدمة التفاوض على الفواتير نسبة من المدخرات كرسوم خدمة.

- اعتماد على طرف ثالث: يعتمد ربط الحسابات على خدمات مثل Plaid. قد تحدث مشاكل في الاتصال مع بعض البنوك، ولا تدعم جميع أنواع الحسابات.

- نتائج متغيرة: رغم ادعاء روكيت موني بتحقيق مدخرات كبيرة للمستخدمين، تختلف النتائج الفردية. أبلغ بعض المستخدمين عن مدخرات قليلة من التفاوض أو الأتمتة.

- تقييد العملة: يعمل التطبيق حصريًا بالدولار الأمريكي ضمن الأطر التنظيمية الأمريكية. لا يدعم العملات والبنوك الدولية.

الأسئلة المتكررة

نعم، يستخدم روكيت موني تشفيرًا بمستوى البنوك ويتعاون مع خدمات ربط البنوك الآمنة مثل Plaid لحماية بياناتك المالية. لا يخزن التطبيق بيانات اعتماد حسابك مباشرة.

لا، روكيت موني متاح فقط لمقيمي الولايات المتحدة الذين لديهم حسابات بنكية في الولايات المتحدة. لا يدعم التطبيق البنوك أو العملات الدولية.

يتيح الإصدار المجاني ربط الحسابات، وعرض تفصيلات الإنفاق، واكتشاف الاشتراكات، وتحديد ميزانيات محدودة. تتطلب الميزات المميزة مثل خدمة الإلغاء الشخصية، وتحويلات الادخار الآلية، والميزانيات غير المحدودة، والتفاوض على الفواتير، ومراقبة الائتمان اشتراكًا مدفوعًا.

تتراوح أسعار النسخة المميزة عادةً بين 3 إلى 12 دولارًا شهريًا، حسب الخطة والعروض الحالية. بعض الخطط تُدفع سنويًا. تحقق من التطبيق لمعرفة الأسعار الحالية في منطقتك.

يمكنك عرض جميع الاشتراكات باستخدام الخطة المجانية. ومع ذلك، فإن خدمة الإلغاء الآلي — حيث يتواصل روكيت موني مع المزود نيابة عنك — متاحة فقط للأعضاء المميزين.

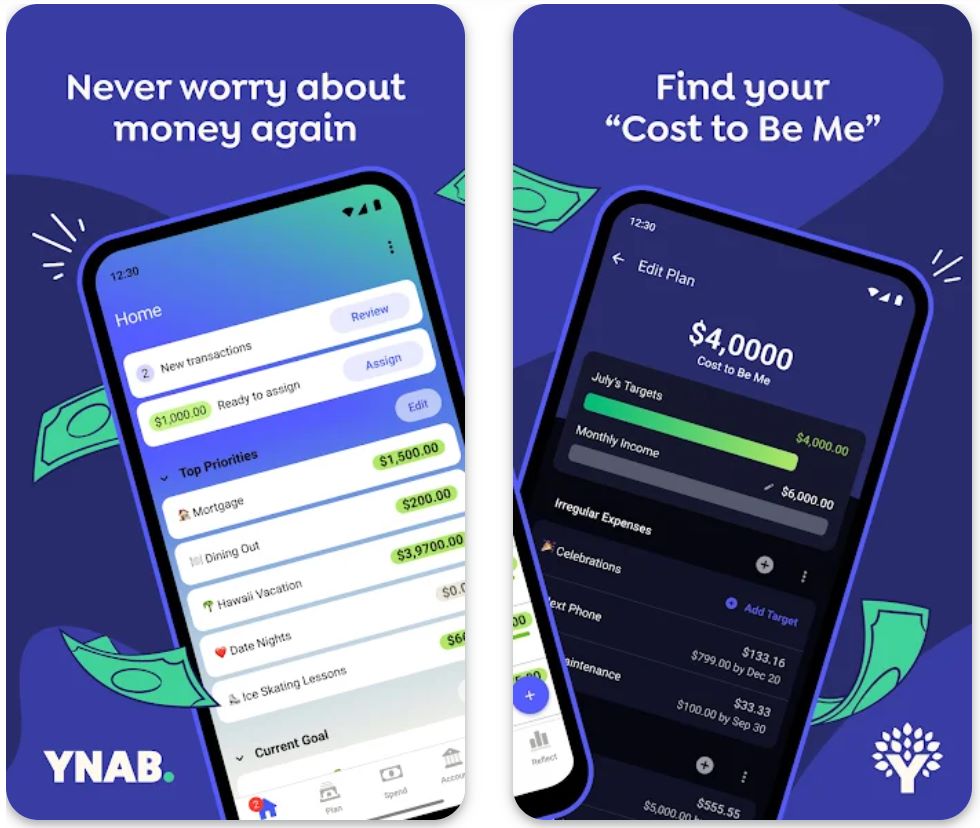

YNAB

معلومات التطبيق

| المطور | أنت بحاجة إلى ميزانية، شركة تأسست بواسطة جيسي ميشام |

| المنصات المدعومة |

|

| دعم اللغة | بالأساس الإنجليزية؛ متوفر في الدول التي تدعم ربط البنوك والعملات |

| نموذج التسعير | تجربة مجانية لمدة 34 يومًا، ثم اشتراك مدفوع للوصول الكامل |

ما هو YNAB؟

YNAB (أنت بحاجة إلى ميزانية) هو تطبيق ميزانية مبني على مبدأ تخصيص وظيفة لكل دولار، باستخدام طريقة الميزانية القائمة على الصفر لمساعدة المستخدمين على تعيين وتتبع دخلهم، نفقاتهم، مدخراتهم وأهدافهم بنشاط. مع المزامنة في الوقت الحقيقي عبر الأجهزة ومنهجية ميزانية مخصصة، يهدف YNAB إلى تحويل المستخدمين من الإنفاق التفاعلي إلى إدارة الأموال الاستباقية، مما يقلل التوتر ويزيد الوضوح المالي.

كيف يعمل YNAB

في عصر يشعر فيه الكثيرون بعدم معرفة وجهة أموالهم، يقدم YNAB نهجًا منظمًا للتحكم في الشؤون المالية بدلاً من مجرد مراقبتها. بدلاً من الانتظار لمعرفة ما تبقى في نهاية الشهر، يحثك YNAB على تخصيص كل دولار وارد لهدف: نفقات، مدخرات، سداد ديون أو احتياطي. هذا يعزز الإنفاق والادخار المتعمد—مواءمة أموالك مع أولويات حياتك.

واجهة التطبيق تسمح بربط حسابات البنك والائتمان أو إدخال المعاملات يدويًا، تصنيف الإنفاق، وتتبع تقدم الأهداف والميزانيات. وفقًا للمطور، المستخدم المتوسط في استبيانهم يدخر بشكل ملحوظ ويشعر بتوتر أقل بشأن المال.

الميزات الرئيسية

خصص لكل دولار وظيفة محددة بحيث يكون الدخل ناقص النفقات يساوي صفرًا، مما يضمن الإنفاق المتعمد.

ادخل إلى ميزانيتك على الويب، iOS، وأندرويد مع تحديثات ومزامنة تلقائية عبر جميع الأجهزة.

خطط للنفقات غير المنتظمة أو الكبيرة القادمة بإنشاء فئات احتياطية لـ "النفقات الحقيقية".

نقل الأموال بين فئات الميزانية عند حدوث إنفاق زائد أو تغير الأولويات.

ورش عمل مدمجة، مجتمع دعم، ودروس تعليمية تساعد المستخدمين على تبني طريقة الميزانية بفعالية.

رابط التنزيل أو الوصول

كيفية استخدام YNAB

سجل للحصول على تجربة مجانية عبر موقع YNAB أو تطبيق الهاتف واربط حسابات البنك، المدخرات، بطاقات الائتمان (أو اختر الإدخال اليدوي).

استورد أو أدخل أرصدة حساباتك الحالية والمعاملات الأخيرة لتحديث ميزانيتك.

أنشئ فئات ميزانية (مثل الإيجار، البقالة، الترفيه، المدخرات، سداد الديون) وخصص كل دولار من أموالك المتاحة لفئة.

أثناء الإنفاق، أدخل أو دع التطبيق يستورد المعاملات؛ راجع المبالغ "المتاحة" في كل فئة لتتبع مقدار ما يمكنك إنفاقه بعد.

للنفقات القادمة مثل التأمين أو الاشتراكات السنوية، أنشئ فئات "النفقات الحقيقية" وخصص مبالغ صغيرة شهريًا بحيث يكون التكلفة ممولة مسبقًا عند الاستحقاق.

إذا تجاوزت الإنفاق في فئة واحدة، استخدم مرونة التطبيق لنقل الأموال من فئة أخرى بدلاً من الإنفاق الزائد بشكل عام.

اعمل على "تعميير أموالك"—الهدف هو الوصول إلى نقطة تنفق فيها دخل الشهر الماضي هذا الشهر بدلاً من دخل هذا الشهر، مما يزيد من الاحتياطي والاستقرار.

راجع ميزانيتك بانتظام (فحص سريع يومي، مراجعة كاملة شهرية) للحفاظ على توافق الفئات، تحسين الإنفاق، والتكيف مع تغييرات الحياة.

بعد انتهاء التجربة، اشترك إذا رغبت في الاستمرار باستخدام الميزات الكاملة؛ وإلا يمكنك الإلغاء قبل تطبيق الرسوم.

القيود المهمة

- يتطلب نهجًا نشطًا: تعمل الطريقة بشكل أفضل إذا خصصت الأموال بنشاط وراجعت ميزانيتك بانتظام؛ أقل ملاءمة للاستخدام السلبي "الإعداد والنسيان".

- مشاكل ربط البنك: بعض المستخدمين يبلغون عن دعم محدود للاستيراد التلقائي أو مشاكل ربط البنك إقليميًا خارج الأسواق الكبرى.

- ميزات استثمار محدودة: يركز التطبيق بقوة على الميزانية والإنفاق؛ ميزات أقل لتتبع الاستثمارات، مراقبة درجة الائتمان أو التفاوض على الفواتير مقارنة ببعض المنافسين.

الأسئلة المتكررة

نعم—يقدم YNAB تجربة مجانية (34 يومًا) مع وصول كامل للميزات حتى تتمكن من اختبار الطريقة قبل الاشتراك.

بعد انتهاء التجربة المجانية، يجب الاشتراك (شهريًا أو سنويًا) للاستمرار في استخدام التطبيق بكامل الميزات.

نعم، يدعم الاستيراد المباشر من العديد من البنوك، لكن قد يجد بعض المستخدمين أن الربط ليس مثاليًا أو قد يحتاجون للإدخال اليدوي.

نعم—لكن لاحظ أنه يتطلب بعض الجهد لإنشاء فئات الميزانية والتعود على الطريقة. إذا كنت تفضل أداة "الطيار الآلي المالي" المؤتمتة بالكامل، قد تحتاج إلى الالتزام بمنحنى التعلم.

يبلغ العديد من المستخدمين عن تحكم أفضل بأموالهم، تقليل التوتر وعادات ادخار أفضل من خلال طريقة الميزانية النشطة. ومع ذلك، تعتمد النتائج على تفاعل المستخدم.

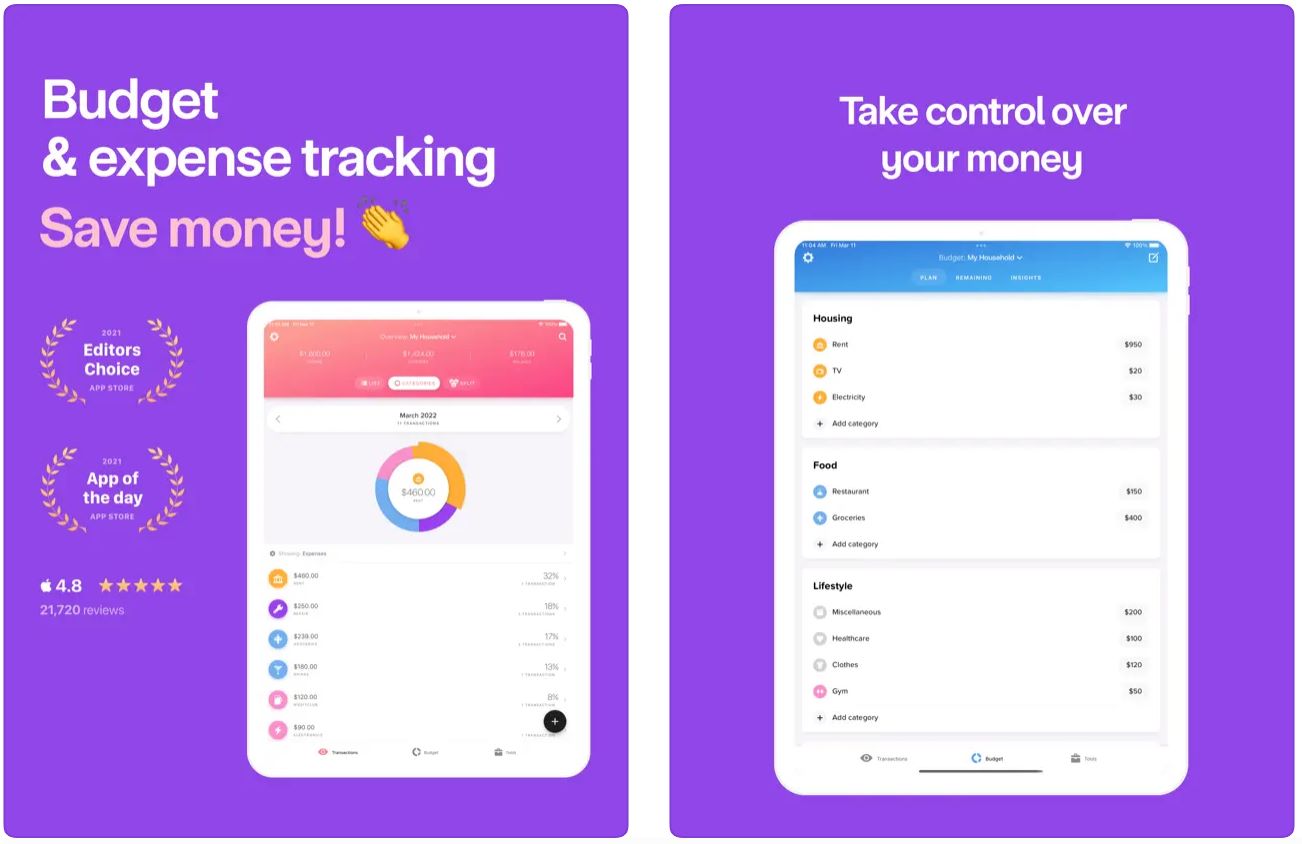

Buddy

| المطور | Buddy Budgeting AB |

| المنصات المدعومة |

|

| دعم اللغات | أكثر من 12 لغة تشمل الإنجليزية، الدنماركية، الهولندية، الفرنسية، الألمانية، الإيطالية، النرويجية بوكمال، البولندية، البرتغالية، الروسية، الإسبانية، السويدية، التركية |

| التوفر | متوفر في أستراليا، كندا، الولايات المتحدة، والأسواق الأوروبية |

| نموذج التسعير | تحميل مجاني مع ميزات أساسية. اشتراك بريميوم (شهري أو سنوي) مطلوب للوصول الكامل للوظائف |

| قاعدة المستخدمين | أكثر من 2.5 مليون مستخدم حول العالم |

ما هو Buddy Budget & Save Money؟

بودي هو تطبيق ميزانية وادخار بديهي يبسط الشؤون المالية الشخصية والمشتركة من خلال ميزات تعاونية، رؤى بصرية للإنفاق، وأدوات تخطيط ميزانية سهلة الاستخدام. مصمم كرفيق "ميزانية مبهجة"، يساعد الأفراد، الأزواج، والزملاء في السكن على التحكم في أموالهم، تتبع النفقات، وضع ميزانيات واقعية، ومشاركة المسؤولية المالية بسلاسة.

نظرة عامة مفصلة

تصبح إدارة الشؤون المالية معقدة عند التعامل مع حسابات متعددة، نفقات مشتركة، أو مصادر دخل غير منتظمة. يبسط بودي هذه التعقيدات بتصميم نظيف وسهل الاستخدام وسير عمل مبسط يجعل الميزانية متاحة للجميع.

ابدأ بإنشاء ميزانيات مخصصة لفئات الإنفاق، أهداف الادخار، وتتبع الدخل. ثم راقب المعاملات الفعلية، عرض الأرصدة المتبقية في الوقت الحقيقي، وضبط التخصيصات مع تطور وضعك المالي خلال الشهر.

ما يميز بودي هو تركيزه على الميزانية التعاونية—ادعُ شريكك، زميلك في السكن، أو أحد أفراد العائلة لمشاركة الميزانيات، تقسيم النفقات بشفافية، والحفاظ على المساءلة المالية معًا. مع أكثر من 2.5 مليون مستخدم في عدة أسواق، بنى بودي سمعته على جعل الميزانية ممتعة ومتاحة بدلاً من إرباك المستخدمين بتحليلات مالية معقدة.

الميزات الرئيسية

أنشئ وخصص ميزانيات للإنفاق، الادخار، الدخل، وصافي الثروة عبر حسابات متعددة مع إدارة فئات مرنة.

تتبع النفقات يدويًا أو عبر استيراد من البنك (حسب المنطقة) مع رؤى فورية لأنماط الإنفاق وحالة الميزانية.

ادعُ الشركاء أو الزملاء في السكن للتعاون على الميزانيات المشتركة، تتبع النفقات المشتركة، وتقسيم التكاليف بشفافية.

خصص تجربتك مع السمات، الفئات المخصصة، الوضع الداكن، ودعم أنواع حسابات متعددة (ادخار، جاري، ديون).

حدد أهداف ادخار محددة، تصور التقدم باستخدام مخططات بديهية، وتلقَ تنبيهات للبقاء على المسار نحو الإنجازات المالية.

رابط التحميل أو الوصول

كيفية البدء مع بودي

قم بتحميل بودي من متجر التطبيقات أو Google Play (حيثما يتوفر)، ثم أنشئ حسابك المجاني للبدء.

اختر عملتك الأساسية وأنشئ محفظة أو أكثر أو حسابات (جاري، ادخار، ديون) لتنظيم أموالك.

ابنِ فئات الميزانية بناءً على دخلك وخطة الإنفاق (السكن، الطعام، النقل، الادخار). استخدم الفئات الافتراضية أو أنشئ فئات مخصصة تناسب نمط حياتك.

أدخل المعاملات يدويًا أو اربط حسابك البنكي (حيثما يدعم). خصص كل معاملة للفئة المناسبة لتتبع الإنفاق بدقة.

ادعُ شريكك أو زميلك في السكن للتعاون على الميزانيات المشتركة وتقسيم المعاملات لإدارة مالية منزلية شفافة.

تحقق من لوحة ميزانيتك بانتظام لرؤية الأرصدة المتبقية في كل فئة وتتبع التقدم نحو أهداف الادخار.

نقل الأموال بين الفئات أو تعديل تخصيصات الميزانية خلال الشهر مع تغير ظروفك المالية.

في نهاية الشهر، راجع تقارير الإنفاق لتحديد مناطق الإنفاق الزائد، التعرف على الاتجاهات، وتخطيط ميزانية الشهر التالي بشكل أفضل.

اشترك في بودي بريميوم عبر الشراء داخل التطبيق لفتح حسابات غير محدودة، استيراد من البنك (في الأسواق المدعومة)، وميزات مشاركة متقدمة.

شغل التنبيهات لتلقي تحديثات فورية عن حالة الميزانية، تحذيرات الإنفاق الزائد، ونشاط الميزانية المشتركة.

القيود المهمة التي يجب مراعاتها

- اشتراك بريميوم مطلوب للميزات الكاملة: بينما الميزانية الأساسية مجانية، تتطلب الوظائف المتقدمة مثل المشاركة، الحسابات المتعددة، واستيراد البنك اشتراك بريميوم مدفوع.

- تقسيم المعاملات محدود: يذكر بعض المستخدمين عدم القدرة على تقسيم معاملة واحدة عبر فئات ميزانية متعددة، مما قد يكون غير ملائم للمشتريات المعقدة.

- التركيز على الميزانية فقط: يختص بودي بالميزانية وتتبع النفقات بدلاً من إدارة الاستثمار أو الاستشارات المالية المهنية—قد يحتاج المستخدمون إلى أدوات إضافية لتحليلات متعمقة.

- قيود النسخة المجانية: النسخة المجانية مناسبة للميزانيات البسيطة، لكن المستخدمين المتقدمين الذين يديرون حسابات متعددة أو مالية منزلية مشتركة سيحتاجون على الأرجح إلى الاشتراك في بريميوم لتحقيق أفضل قيمة.

الأسئلة المتكررة

نعم، بودي مجاني للتحميل ويقدم ميزات أساسية للميزانية وتتبع النفقات بدون تكلفة. مع ذلك، للوصول إلى مجموعة الميزات الكاملة—بما في ذلك الحسابات غير المحدودة، استيراد البنك، والميزانية التعاونية—ستحتاج للاشتراك في خطة بريميوم (متاحة كاشتراك شهري أو سنوي).

توفر الربط البنكي يعتمد على منطقتك. يدعم بودي الخدمات المصرفية المفتوحة واستيراد المعاملات التلقائي في بعض الدول، لكن العديد من الأسواق لا تزال تتطلب إدخال المعاملات يدويًا. تحقق من ميزات التطبيق المدعومة لمنطقتك لتأكيد خيارات الربط البنكي.

بالتأكيد! الميزانية التعاونية هي واحدة من الميزات المميزة لبودي. يمكنك دعوة الشركاء، الزملاء في السكن، أو أفراد العائلة للانضمام إلى ميزانيتك، تتبع النفقات المشتركة معًا، وتقسيم التكاليف بشفافية. هذا يجعل التطبيق مثاليًا لإدارة الشؤون المالية المنزلية أو ظروف السكن المشتركة.

بودي متوفر على iOS (آيفون، آيباد، آيبود تاتش)، macOS (معالج M1 أو أحدث)، وأندرويد عبر Google Play في أسواق مختارة. يدعم التطبيق أكثر من 12 لغة تشمل الإنجليزية، الدنماركية، الهولندية، الفرنسية، الألمانية، الإيطالية، النرويجية بوكمال، البولندية، البرتغالية، الروسية، الإسبانية، السويدية، والتركية.

يركز بودي بشكل رئيسي على الميزانية، تتبع النفقات، وتخطيط الادخار بدلاً من إدارة الاستثمار أو التفاوض على الفواتير. إذا كنت بحاجة إلى تحليلات استثمارية شاملة، تتبع المحفظة، أو خدمات التفاوض التلقائي على الفواتير، ينبغي عليك التفكير في دمج بودي مع منصة استثمار أو إدارة مالية مخصصة.

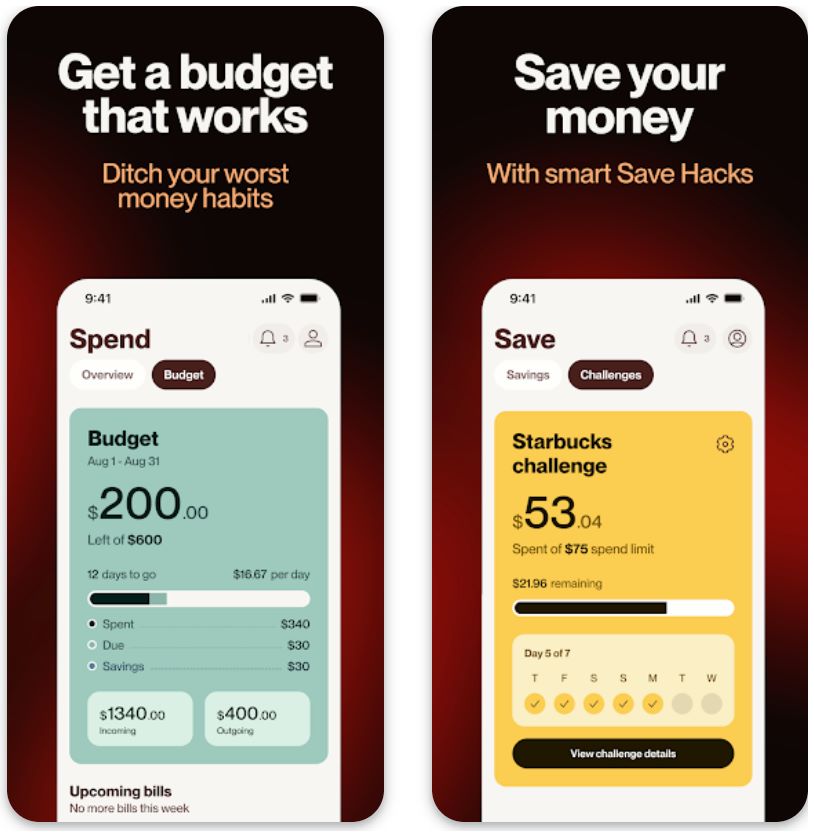

Cleo AI

| المطور | شركة كليو إيه آي المحدودة، تأسست بواسطة بارنابي هوسي-يو |

| المنصات المدعومة |

|

| دعم اللغة | بالأساس الإنجليزية |

| التوفر | الولايات المتحدة (متوفر سابقًا في المملكة المتحدة) |

| نموذج التسعير | طبقة مجانية للميزانية الأساسية؛ اشتراك مدفوع يفتح السلف النقدية، بناء الائتمان، والرؤى المميزة |

ما هو كليو إيه آي؟

كليو هو تطبيق تمويل شخصي مدعوم بالذكاء الاصطناعي يحول الميزانية إلى محادثة تفاعلية. من خلال الاتصال بحسابك المصرفي، يتتبع هذا المساعد الذكي الإنفاق، يحدد الأنماط، ويساعدك على توفير المال عبر تحديات آلية ورؤى مخصصة. بخلاف تطبيقات التمويل التقليدية، يستخدم كليو واجهة دردشة ذات شخصية تجعل إدارة المال أقل رهبة وأكثر تفاعلية.

يجمع التطبيق بين أدوات الميزانية الأساسية والسلف النقدية قصيرة الأجل الاختيارية، ليشكل منصة شاملة للمستخدمين الذين يرغبون في تتبع مالي وتمويل طارئ عند الحاجة. سواء كنت تحاول فهم وجهة راتبك أو بناء عادات ادخار أفضل، يقدم كليو نهجًا حديثًا لإدارة التمويل الشخصي.

لماذا تختار كليو لإدارة المال؟

في مشهد البنوك الرقمية اليوم، تجعل المدفوعات التلقائية والمعاملات عبر اللمس من السهل فقدان تتبع الإنفاق. يعالج كليو هذا التحدي من خلال توفير رؤية فورية لعاداتك المالية عبر مساعد ذكي سهل الوصول.

تزيل واجهة المحادثة في التطبيق التعقيد المرتبط عادة ببرامج الميزانية. بدلاً من التنقل عبر شاشات ومخططات متعددة، تطرح ببساطة أسئلة مثل "كم أنفقت على تناول الطعام خارج المنزل هذا الشهر؟" وتحصل على إجابات فورية وقابلة للتنفيذ. يجعل هذا الأسلوب التفاعلي الوعي المالي متاحًا للمستخدمين الذين قد يشعرون بالإرهاق من أدوات التمويل التقليدية.

الميزات الرئيسية

اطرح أسئلة بلغة طبيعية عن أموالك واحصل على رؤى مخصصة للإنفاق فورًا.

- إدارة مالية محادثية

- تفصيل الإنفاق حسب الفئة

- شخصية ودودة وجذابة

ابنِ مدخراتك بسهولة عبر التقريب، التحديات، وميزات التحويل الذكي.

- تقريب المشتريات لأقرب دولار

- تحديات ادخار قابلة للتخصيص

- تتبع التقدم بصريًا

تصنيف تلقائي للدخل والنفقات مع حدود وأهداف مالية قابلة للتخصيص.

- تصنيف تلقائي للمعاملات

- حدود إنفاق مخصصة حسب الفئة

- تتبع الدخل والفواتير

الوصول إلى سلف قصيرة الأجل تصل إلى 250 دولارًا بدون فوائد للمشتركين المؤهلين.

- حد السلفة يصل إلى 250 دولارًا

- بدون رسوم فوائد

- خيار التحويل السريع متاح

ميزة مميزة مصممة لتحسين درجة الائتمان الخاصة بك مع مرور الوقت من خلال الاستخدام المسؤول.

- أدوات تحسين درجة الائتمان

- متاحة مع الاشتراك المدفوع

- تتوفر حسب المنطقة

حساب ادخار اختياري مع معدلات فائدة تنافسية لتعظيم نمو أموالك.

- معدلات فائدة تنافسية

- تعتمد على المنطقة والخطة

- مُدمج مع التطبيق الرئيسي

تحميل كليو إيه آي

كيفية البدء مع كليو

قم بتنزيل كليو من متجر جوجل بلاي (أندرويد) أو متجر آبل (iOS) وقم بتثبيته على جهازك.

سجل واربط حسابك المصرفي الأساسي بأمان باستخدام خدمات ربط البنوك مثل Plaid أو ما يشابهها.

اسمح لكليو بتحليل أنماط الإنفاق، الدخل، والفواتير المتكررة لتوليد رؤى مخصصة وتوصيات الميزانية.

استخدم واجهة الدردشة لطرح أسئلة حول أموالك، عرض تفصيل الإنفاق حسب الفئة، وتحديد أهداف أو تحديات الادخار.

قم بالترقية إلى اشتراك مدفوع إذا لزم الأمر، ثم اطلب السلف النقدية عبر واجهة الدردشة. اختر جدول السداد وطريقة التحويل (قد تترتب رسوم إضافية على التحويلات السريعة).

فعّل التقريب أو التحويلات التلقائية إلى محفظة الادخار الخاصة بك. تتبع تقدمك بصريًا وقم بضبط أهداف الادخار حسب الحاجة.

راجع لوحة الميزانية بانتظام، اضبط فئات الإنفاق، استعرض الرؤى التي يولدها الذكاء الاصطناعي، واستجب للمطالبات لتحسين عاداتك المالية.

إذا لم تعد بحاجة إلى الميزات المميزة، قم بإلغاء الاشتراك أو التراجع إلى الطبقة المجانية مع الاستمرار في استخدام أدوات الميزانية والتتبع الأساسية.

القيود المهمة التي يجب مراعاتها

- اشتراك مطلوب للميزات المميزة: بينما توفر النسخة المجانية قدرات ميزانية مفيدة، تتطلب الوظائف القيمة مثل السلف النقدية، أدوات بناء الائتمان، وحدود السلف الأعلى اشتراكًا مدفوعًا.

- ربط البنك إلزامي: تتطلب الوظائف الكاملة ربط حسابك المصرفي. قد يواجه المستخدمون الذين لديهم بنوك غير مدعومة أو خارج المناطق المدعومة ميزات محدودة أو يحتاجون إلى الاعتماد على الإدخال اليدوي.

- حدود السلف النقدية متواضعة: المبالغ المقدمة عادة صغيرة (عادة حتى 250 دولارًا أو أقل للمستخدمين الجدد) وتتطلب السداد. خيارات التحويل الفوري تترتب عليها رسوم إضافية قد تقلل من فائدة السلف "بدون فوائد".

- شخصية الذكاء الاصطناعي قد لا تناسب الجميع: نبرة الدردشة الساخرة أو "التهكمية" قد تجذب بعض المستخدمين لكنها قد تبدو غير مناسبة أو غير مهنية للآخرين. قد يكون تصنيف النفقات (أساسية مقابل غير أساسية) غير دقيق أحيانًا.

- مخاوف تنظيمية: في مارس 2025، توصل كليو إلى تسوية مع لجنة التجارة الفيدرالية الأمريكية (FTC) بشأن ادعاءات مضللة حول السلف والاشتراكات، مما قد يثير مخاوف حول الشفافية وممارسات العمل.

الأسئلة المتكررة

نعم — كليو شركة تكنولوجيا مالية شرعية تقدم خدمات الميزانية، الادخار، والسلف النقدية. يستخدم التطبيق تقنية ربط البنوك الآمنة (مثل Plaid) وقد تمت مراجعته من قبل مصادر مستقلة متعددة. مع ذلك، يجب أن يكون المستخدمون على علم بتسوية لجنة التجارة الفيدرالية في مارس 2025 بشأن الادعاءات المضللة.

نعم — توفر الطبقة المجانية الوصول إلى الميزانية الأساسية، تتبع الإنفاق، وأدوات الادخار. مع ذلك، تتطلب الميزات المميزة مثل السلف النقدية، وظائف بناء الائتمان، والتحويلات السريعة الترقية إلى خطة اشتراك مدفوعة.

تختلف الأهلية والحدود حسب المستخدم. عادةً ما يتأهل المستخدمون الجدد لمبالغ أصغر (حوالي 20–100 دولار)، مع زيادة الحدود بناءً على نشاط الحساب وتاريخ الاستخدام. بعض المستخدمين المتمرسين يبلغون عن إمكانية الوصول إلى سلف تصل إلى 250 دولارًا، حسب خطة الاشتراك وأنماط الإنفاق.

لا — تم تصميم دردشة كليو الذكية لتقديم رؤى الميزانية الآلية وآليات الادخار، وليس التخطيط المالي الشامل. النصائح تعتمد على الخوارزميات وقد تفتقر إلى الدقة المطلوبة للحالات المالية المعقدة. للاستراتيجيات الاستثمارية الشخصية أو القرارات المالية الكبرى، استشر مستشارًا ماليًا مؤهلًا.

يدعم كليو بشكل رئيسي سوق الولايات المتحدة. تختلف توافقية البنوك، وقد يواجه المستخدمون خارج المؤسسات المالية المدعومة وظائف محدودة. كان التطبيق متوفرًا سابقًا في المملكة المتحدة لكنه يركز حاليًا على السوق الأمريكية. تحقق دائمًا من منطقتك ودعم البنك قبل الاعتماد على الميزات المتقدمة.

Copilot Money

| المطور | شركة Copilot Money, Inc. |

| المنصات المدعومة |

|

| دعم اللغة | الإنجليزية فقط |

| التوفر | مؤسسات مالية أمريكية فقط |

| نموذج التسعير | تتوفر تجربة مجانية. اشتراك مدفوع مطلوب للوصول الكامل للميزات: حوالي 13 دولار شهريًا أو 95 دولار سنويًا |

إدارة مالية شخصية متميزة

تطبيق Copilot Money هو تطبيق مالي شخصي متقدم يركز إنفاقك، ميزانيتك، أهداف الادخار، واستثماراتك في لوحة تحكم أنيقة واحدة. يتصل بآلاف المؤسسات المالية الأمريكية، يصنف المعاملات تلقائيًا، يبرز الاشتراكات المتكررة، ويساعدك على تصور التدفق النقدي وصافي الثروة. مصمم للوضوح والسيطرة، يقدم Copilot تجربة متميزة خالية من الإعلانات تركز على تمكين المستخدمين من فهم كامل لحياتهم المالية.

لماذا تختار Copilot Money

في عالم مالي مليء بأدوات التتبع السلبية والتطبيقات المدعومة بالإعلانات، يبرز Copilot Money بوضوحه العملي وتجربته المتميزة. بعد ربط حساباتك، يستخدم التطبيق التعلم الآلي لتصنيف إنفاقك تلقائيًا، اكتشاف التكاليف المتكررة التي قد تنساها، وتصوير الدخل مقابل الإنفاق في لوحات تحكم واضحة وبديهية.

يكمن جاذبيته في تشجيع الرقابة المالية النشطة بدلاً من المراقبة السلبية فقط. يدعم التطبيق الأجهزة المتعددة عبر آيفون، آيباد، وماك لضمان تزامن ميزانيتك بسلاسة أينما كنت. رغم أن تكلفة الاشتراك قد تكون عائقًا للبعض، يجد العديد من المستخدمين أن تجربة المستخدم المحسنة والرؤى القابلة للتنفيذ تبرر الاستثمار.

الميزات الرئيسية

تصنيف تلقائي عبر أكثر من 10,000 مؤسسة مالية، بما في ذلك حسابات الاستثمار والائتمان باستخدام التعلم الآلي.

تحديد ميزانيات مخصصة، تتبع التقدم في الوقت الحقيقي، وتصوير الأرصدة المتبقية لكل فئة.

يحدد المدفوعات والاشتراكات المتكررة تلقائيًا، ويعرض الالتزامات المستقبلية لمساعدتك في إدارة التكاليف المستمرة.

عرض الأصول، الديون، وأداء المحفظة إلى جانب بيانات الميزانية لصورة مالية كاملة.

تزامن سلس عبر تطبيقات آيفون، آيباد، وماك مع وضع الظلام، الوسوم، وتصوير متقدم للتدفق النقدي.

رابط التنزيل أو الوصول

دليل البدء

قم بتحميل Copilot Money من متجر التطبيقات على آيفون، آيباد، أو ماك.

سجل حسابًا وأكمل الإعداد. اربط حساباتك المصرفية، بطاقات الائتمان، وحسابات الاستثمار الأمريكية.

اسمح للتطبيق باستيراد المعاملات الأخيرة. راجع ووافق على التصنيفات لضمان الدقة.

تحقق من تبويب لوحة التحكم لرؤية الدخل، الإنفاق، صافي الدخل، الميزانيات المتبقية، والمدفوعات المتكررة القادمة.

أنشئ ميزانيات لفئات مثل البقالة، الترفيه، والنقل. حدد أهداف ادخار لحسابات محددة.

استخدم قسم المتكررة لعرض الاشتراكات والمدفوعات المخططة. حدد أي منها يحتاج تعديلًا أو إلغاءً.

راقب صافي ثروتك وأداء استثماراتك عبر قسم الأصول والاستثمارات. تحقق من التقدم مع مرور الوقت.

قم بتعديل الميزانيات والفئات حسب الحاجة. يتكيف التطبيق مع عادات إنفاقك ويساعدك على تحسين خطتك المالية.

استخدم التطبيق بشكل متكرر لتحديد الاتجاهات، أنماط الإنفاق الزائد، وفرص التوفير.

إذا لم تلبي الخطة المدفوعة احتياجاتك، قم بإلغاء الاشتراك قبل التجديد. تبقى ميزات محدودة متاحة.

القيود المهمة

- اشتراك مدفوع مطلوب: بعد الفترة التجريبية المجانية، يجب الاشتراك للوصول إلى الميزات الكاملة. لا توجد خطة مجانية دائمة مع وظائف كاملة.

- التسعير المتميز: عند حوالي 13 دولارًا شهريًا، قد تبدو التكلفة مرتفعة مقارنة بالبدائل المجانية، خاصة للاحتياجات الأساسية للميزانية.

- ميزات متطورة: يشير بعض المستخدمين إلى دعم محدود للحسابات المشتركة، استيراد المعاملات التاريخية، وميزات التخطيط المتقدمة.

الأسئلة المتكررة

نعم — يقدم Copilot فترة تجربة مجانية قبل الحاجة للاشتراك، مما يتيح لك اختبار جميع الميزات.

يعمل Copilot على أجهزة آيفون (iOS 15.6+)، آيباد (iPadOS 15.6+)، وماك (macOS 12.5+) مع تزامن سلس عبر جميع المنصات.

حتى الآن، يتوفر Copilot فقط للمستخدمين في الولايات المتحدة ويدعم المؤسسات المالية الأمريكية حصريًا. لا يتوفر دعم لأندرويد أو توافر دولي بعد.

على عكس العديد من التطبيقات المجانية، يوفر Copilot تجربة متميزة خالية من الإعلانات مع واجهة مستخدم متقدمة، تصنيف تلقائي للمعاملات، تتبع الاستثمارات، ورؤى التعلم الآلي — ولكن بتكلفة اشتراك.

إذا قمت بربط حسابات متعددة (بما في ذلك الاستثمارات)، وتقدر الوضوح عبر جميع أموالك، وتفضل تجربة مستخدم محسنة، يعتقد العديد من المستخدمين أن الاشتراك يقدم قيمة ممتازة. ومع ذلك، للميزانية البسيطة فقط، قد تكفي البدائل الأرخص.

الفوائد الرئيسية لخطط الادخار المدفوعة بالذكاء الاصطناعي

التتبع الآلي في الوقت الحقيقي

التصنيف الذكي

رؤى مخصصة

تخطيط الأهداف التنبؤية

التأثير المشترك

تعمل هذه الفوائد معًا لجعل الادخار أكثر سهولة وأقل توترًا. لم تعد بحاجة إلى تحديث جداول البيانات يدويًا أو تقدير مبالغ الادخار – فالذكاء الاصطناعي يتولى الحسابات المعقدة. من خلال تحديد فرص تقليل التكاليف تلقائيًا وتسهيل التحويلات، تعزز هذه الأدوات عادات الادخار المستمرة دون تخمين أو احتكاك.

الضمانات وأفضل الممارسات

بينما يعمل الذكاء الاصطناعي كحليف مالي قوي، يؤكد الخبراء على أهمية استخدام هذه الأدوات بحكمة وأمان. يجب أن تكمل تطبيقات الذكاء الاصطناعي – وليس أن تحل محل – الحكم المالي السليم والنصائح المهنية عند الحاجة.

اعتبارات الأمان

عند اختيار تطبيقات التمويل بالذكاء الاصطناعي، يجب أن تكون الأمان أولويتك القصوى. اختر خدمات موثوقة – ويفضل تلك المرتبطة بالبنوك المعروفة أو علامات التكنولوجيا المالية المعترف بها – وفعل جميع ميزات الخصوصية المتاحة.

الخصوصية والأمان ضروريان عند استخدام أدوات الميزانية بالذكاء الاصطناعي. يجب على المستخدمين تفعيل المصادقة متعددة العوامل على حساباتهم لضمان حماية البيانات مع السماح للذكاء الاصطناعي بالوصول إلى المعلومات المالية الضرورية.

— إرشادات الأمان من سوفي

أفضل الممارسات للاستخدام الآمن والفعال

- اختر التطبيقات الموثوقة: حدد أدوات مالية ذات تقييمات مستخدمين قوية وتدابير أمان متينة تشمل التشفير والمصادقة الثنائية

- قم بالأتمتة بشكل استراتيجي: اضبط التحويلات التلقائية للادخار أو سداد الديون لتدخر أولاً وتنفق ما يتبقى

- راجع توصيات الذكاء الاصطناعي: اعتبر نصائح الذكاء الاصطناعي اقتراحات وليست أوامر – تحقق من أن معدلات الادخار المقترحة تتماشى مع ميزانيتك الفعلية وعدل الأهداف حسب الحاجة

- واصل التعليم المالي: حافظ على معرفتك المالية من خلال التعلم المستمر – يوفر الذكاء الاصطناعي إرشادات، لكن فهم احتياجاتك الفريدة واستشارة المستشارين البشريين بين الحين والآخر يعزز استراتيجيتك الشاملة

- راقب بانتظام: راجع الرؤى التي يولدها الذكاء الاصطناعي أسبوعيًا لضمان الدقة واكتشاف أي أنماط أو أخطاء غير معتادة

- ابدأ صغيرًا: ابدأ بأتمتة معتدلة وزدها تدريجيًا مع بناء ثقتك في النظام

نهج محفوف بالمخاطر

- اتباع جميع اقتراحات الذكاء الاصطناعي بشكل أعمى

- استخدام تطبيقات غير موثوقة ذات أمان ضعيف

- عدم وجود إشراف بشري أو تحقق

- تجاهل إعدادات الخصوصية

استراتيجية آمنة

- توصيات موثوقة مع مصادر معتمدة

- تطبيقات ذات سمعة طيبة وتشفير قوي

- مراقبة وتعديلات منتظمة

- تفعيل أقصى ميزات الأمان

من خلال تنفيذ هذه الممارسات الأفضل، تستفيد من مزايا الذكاء الاصطناعي مع الحفاظ على السيطرة الكاملة على قراراتك المالية وأمان بياناتك.

الخاتمة

يُحدث الذكاء الاصطناعي تحولًا جوهريًا في كيفية تخطيط الأفراد وتحقيق أهداف الادخار. من خلال تحليل كل معاملة مالية، تقدم الأدوات المدعومة بالذكاء الاصطناعي خطط ادخار مخصصة وتؤتمت التحويلات – مما يزيل الكثير من التعقيد من الميزانية. تعني هذه الدمقرطة للنصائح المالية أن المستخدمين الأصغر سنًا ومن لا يملكون وصولًا إلى مستشارين ماليين مدفوعين يمكنهم الآن الحصول على إرشادات مخصصة بتكلفة قليلة أو بدون تكلفة.

إمكانية الوصول

الأتمتة

التحسين

بالنظر إلى المستقبل، يعد هذا المزيج من التكنولوجيا المتقدمة والممارسات المالية الحكيمة بجعل التمويل الشخصي أكثر سهولة وفعالية للجميع. يحول الذكاء الاصطناعي الادخار من مهمة مرهقة إلى خطة مخصصة وتكيفية تتطور مع حياتك.

يمكن للجميع التخطيط بثقة لمستقبلهم مع دمقرطة أدوات التمويل المدعومة بالذكاء الاصطناعي.

— المنتدى الاقتصادي العالمي

No comments yet. Be the first to comment!