Mesterséges intelligencia a pénzügyekben és a banki szektorban

A mesterséges intelligencia a pénzügyekben és a banki szektorban forradalmasítja a pénzügyi iparágat a csalásfelderítés javításával, a működés egyszerűsítésével és a személyre szabott banki szolgáltatások lehetővé tételével. Az alkalmazások között szerepel a kockázatkezelés, befektetési elemzés és ügyféltámogatás, az MI az innováció motorja és alakítja a pénzügyek jövőjét.

A mesterséges intelligencia (MI) gyorsan átalakítja a pénzügyi és banki szektort azáltal, hogy lehetővé teszi az intézmények számára a folyamatok automatizálását, hatalmas adatmennyiségek elemzését és személyre szabott szolgáltatások nyújtását.

A Google Cloud az MI-t a pénzügyekben olyan technológiák összességének definiálja, amelyek támogatják az adatelemzést, előrejelzést, ügyfélszolgálatot és intelligens információkeresést, segítve a bankokat és pénzügyi cégeket abban, hogy jobban megértsék a piacokat és az ügyfelek igényeit.

Az EY kiemeli, hogy az új generatív MI modellek (például a GPT) „újradefiniálják a működést, a termékfejlesztést és a kockázatkezelést”, lehetővé téve a bankok számára, hogy rendkívül személyre szabott szolgáltatásokat és új megoldásokat kínáljanak, miközben egyszerűsítik a rutinfeladatokat. Ahogy a bankok digitalizálják kínálatukat, az MI az automatizált hitelbírálattól az intelligens kereskedési algoritmusokig támogatja az innovációkat.

Ez az átfogó útmutató feltárja az MI kulcsfontosságú előnyeit, alkalmazásait, kockázatait, stratégiai megfontolásait és jövőbeli kilátásait a pénzügyekben és a banki szektorban, gyakorlati betekintést nyújtva ebbe az átalakító technológiába.

- 1. Az MI előnyei a pénzügyekben és a banki szektorban

- 2. Az MI alkalmazásai a pénzügyekben és a banki szektorban

- 3. Az MI kockázatai és kihívásai a pénzügyekben

- 4. Az MI stratégiai bevezetése

- 5. Az MI jövőbeli kilátásai a pénzügyekben

- 6. Legjobb MI eszközök a pénzügyekben és a banki szektorban

- 7. Összefoglalás

Az MI előnyei a pénzügyekben és a banki szektorban

Az MI számos előnyt kínál a pénzügyi intézményeknek, a költségcsökkentéstől a jobb döntéshozatalig. A rutinfeladatok automatizálásával és az adatvezérelt betekintések kihasználásával az MI segíti a bankokat hatékonyabb és pontosabb működésben.

Ismert tanácsadó cégek szerint az MI-alapú automatizálás milliókat takaríthat meg a hitelkezelés, csalásfelderítés és ügyfélszolgálat egyszerűsítésével, miközben a gépi tanulás javítja a kockázati modelleket és a hitelbírálat pontosságát.

Automatizálás és hatékonyság

Az MI által vezérelt automatizálás jelentősen növeli a működési hatékonyságot. Botok és MI rendszerek kezelik az ismétlődő banki feladatokat – például tranzakciófeldolgozást, adatbevitelt és dokumentumellenőrzést –, felszabadítva az alkalmazottakat magasabb értékű munkára.

- Drasztikusan lerövidíti a feldolgozási időket

- Jelentősen csökkenti a manuális hibákat

- Lehetővé teszi az azonnali hitelellenőrzést

- Milliókat takarít meg működési költségekben

Vezető intézmények egyszerűsítik a hitelkezelést, csalásfelderítést és ügyfélszolgálatot, jelentős költségmegtakarítást érve el.

Javított pontosság és döntéshozatal

Az MI modellek összetett pénzügyi adatokat elemeznek következetesen és gyorsan, meghaladva az emberi képességeket. A gépi tanulási algoritmusok finom mintákat és anomáliákat észlelnek a hiteltörténetekben vagy tranzakciós folyamatokban, amelyeket másként nem vennének észre.

- Pontosabb előrejelzések

- Kevesebb hitel nemteljesítés

- Jobb csalásfelderítés

- Fejlettebb hitelvizsgálat

Az MI-alapú betekintések javítják a döntéshozatalt, jelentős költségmegtakarítást eredményezve a nemteljesítő hitelek csökkentésével.

Személyre szabás és ügyfélkapcsolat

Az MI lehetővé teszi a személyre szabást az ügyféladatok és viselkedés elemzésével. A bankok egyedi termékajánlatokat és 0-24 digitális támogatást kínálhatnak MI-alapú chatbotokon keresztül.

- Azonnali válaszok rutinkérdésekre

- Személyre szabott befektetési stratégiák

- Jobb ügyfél-elégedettség és lojalitás

- Concierge-szolgáltatás élmény

Olyan bankok, mint a Bank of America, az MI-t használják időben érkező, releváns tanácsok és ajánlatok nyújtására, amelyek megfelelnek az egyéni céloknak.

Innováció és versenyelőny

Az MI az innováció motorja, gyorsan feldolgozva hatalmas adatokat, lehetővé téve teljesen új termékeket és stratégiákat, mint például az igény szerinti robo-tanácsadók, dinamikus árazási modellek vagy használatalapú biztosítás.

- Egyedi termék- és szolgáltatásajánlatok

- Fogyasztói költési trendek elemzése

- Új szolgáltatásprototípusok

- Adatvezérelt megkülönböztetés

Az MI a szektort példátlan innováció és hatékonyság korszakába vezeti.

Az MI alkalmazásai a pénzügyekben és a banki szektorban

Az MI nem csupán divatszó a pénzügyekben – már számos funkcióban alkalmazzák. A bankok és fintech cégek az MI-t használják csalásmegelőzésre, kereskedésre, személyre szabásra, hitelértékelésre, megfelelőségre és még sok másra.

Csalásfelderítés és megelőzés

Az MI kiválóan alkalmas a csalárd tevékenységek valós idejű felismerésére. A gépi tanulási rendszerek folyamatosan elemzik a tranzakciós adatfolyamokat, hogy azonosítsák a csalásra utaló mintákat.

- Szokatlan fizetési összegek felismerése

- IP-cím változásának figyelése

- Költési kiugrások azonosítása

- Folyamatosan változó csalási taktikákhoz való alkalmazkodás

Algoritmikus kereskedés és befektetési elemzés

Az MI-alapú kereskedési rendszerek átalakítják az eszközök vételét és eladását azáltal, hogy hatalmas, sokféle adatot dolgoznak fel és nagy sebességgel hajtanak végre tranzakciókat.

- Piaci árak elemzése

- Hírek feldolgozása

- Közösségi média hangulatkövetés

- Gazdasági jelentések integrálása

Személyre szabott banki szolgáltatások és ügyfélszolgálat

Az MI forradalmasítja az ügyfélközpontú szolgáltatásokat azáltal, hogy megérti az egyéni profilokat és személyre szabott banki élményeket kínál.

- Legjobb hitelkártya-ajánlatok

- Optimális hiteltermék-javaslatok

- Megtakarítási tervek testreszabása

- 0-24 chatbot támogatás

Hitelminősítés és hitelbírálat

Az MI-alapú hitelminősítés szélesebb körű adatokat elemez, mint a hagyományos modellek, átfogóbb képet adva az adós hitelképességéről.

- Tranzakciós előzmények elemzése

- Online viselkedés értékelése

- Pszichometrikus mutatók

- Alternatív adatok integrálása

Szabályozói megfelelés (RegTech)

Az MI eszközök automatizálják a megfelelőségi feladatokat, folyamatosan figyelik a tranzakciókat és automatikusan generálnak jelentéseket.

- Pénzmosás elleni monitoring

- Automatizált jelentéskészítés

- Anomália jelzés

- Szabályozói változások követése

Az MI kockázatai és kihívásai a pénzügyekben

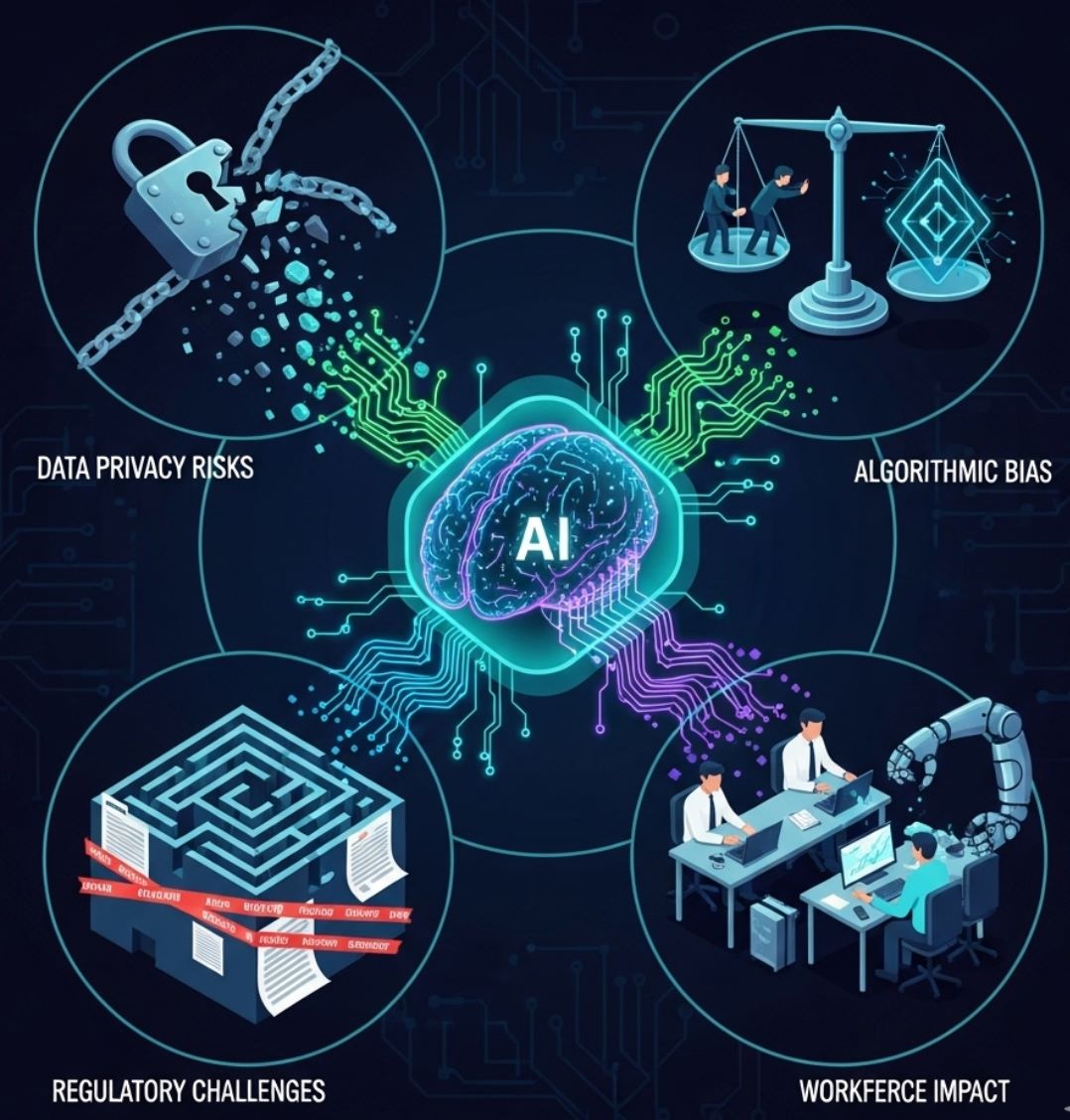

Bár az MI nagy ígéreteket hoz, új kockázatokat és kihívásokat is teremt, amelyeket a pénzügyi szektornak gondosan kell kezelnie. A fő aggályok közé tartozik az adatbiztonság, a modellelfogultság, a szabályozói hiányosságok és a munkaerőre gyakorolt hatások.

Adatvédelem és kiberbiztonság

Az MI rendszerek hatalmas mennyiségű adatot igényelnek – gyakran érzékeny személyes és pénzügyi információkat is. Ez jelentős adatvédelmi és biztonsági kockázatokat vet fel.

Alapvető védelmi intézkedések:

- Erős adatkezelési keretrendszerek

- Végpontok közötti titkosítás

- Folyamatos megfigyelő rendszerek

- GDPR és adatvédelmi jogszabályok betartása

- Biztonságos MI adatfolyamok

Ahogy a bankok bevezetik az MI-t, a rosszindulatú szereplők új célpontokat találnak az MI-alapú rendszerekben. Megfelelő kiberbiztonság nélkül az MI előnyeit ellensúlyozhatja az adatlopás vagy manipuláció okozta kár.

— EY Kutatási Jelentés

Algoritmikus elfogultság és átláthatóság

Az MI modellek a történelmi adatokból tanulnak, így akaratlanul is tükrözhetik az emberi elfogultságokat. A pénzügyekben ismert probléma az algoritmikus elfogultság a hitel- vagy befektetési döntésekben.

Az elfogultság kezelése:

- Magyarázható MI rendszerek építése

- Átlátható modellek használata

- Értelmező eszközök hozzáadása

- Rendszeres méltányossági tesztelés

- Etikus MI keretrendszerek

- Audit nyomvonalak bevezetése

Például, ha egy MI elutasít egy hitelt, a banknak mégis meg kell magyaráznia a döntést – de egy összetett MI modell nem mindig tárja fel könnyen az indoklást. Az igazgatóságoknak etikus MI-t kell követelniük, biztosítva az elfogultság ellenőrzését és az eredmények átláthatóságát.

Szabályozói és irányítási kihívások

Az MI-re vonatkozó szabályozói keretrendszer a pénzügyekben még kialakulóban van. Jelenleg az MI-specifikus szabályok korlátozottak vagy nem egyértelműek, ami bizonytalanságot teremt a jövőbeli megfelelőség terén.

Proaktív irányítási megközelítés:

- MI felügyeleti bizottságok létrehozása

- Felelősség meghatározása az MI eredményekért

- Szabványosított validációs folyamatok bevezetése

- Korai együttműködés a szabályozókkal

- Audit nyomvonalak kialakítása az MI rendszerekhez

- Jogi, megfelelőségi és technológiai csapatok bevonása

A BCG azt javasolja, hogy a bankok „sajátítsák ki az irányítási napirendet” azáltal, hogy korán bevonják a szabályozókat és audit nyomvonalakat hoznak létre az MI rendszerekhez. A bankoknak erős irányítással kell összehangolniuk az MI kezdeményezéseket, hogy elkerüljék a szabályozói buktatókat.

Munkaerő és etikai megfontolások

Az MI-alapú automatizálás egyes banki munkaköröket kiválthat, különösen azokat, amelyek rutinszerű adatfeldolgozást igényelnek. Az adatbevitel, megfelelőség-ellenőrzés és alapvető elemzések háttéri szerepei csökkenhetnek.

Etikai megfontolások:

- Alkalmazotti átképzési programok

- Tehetség újraelosztási stratégiák

- Ember a folyamatban megközelítés

- Felelősségi keretek

- Átláthatóság az MI folyamatokban

- Emberi felügyelet a felelős eredményekért

A pénzügyi intézményeknek egyensúlyt kell teremteniük a hatékonyságnövelés és az etikus használat között – be kell ágyazniuk az átláthatóságot és az emberi felügyeletet az MI folyamatokba a bizalom és társadalmi elfogadás fenntartásához.

Az MI stratégiai bevezetése

Az MI előnyeinek kihasználásához és kockázatainak kezeléséhez a bankoknak stratégiai, átfogó megközelítést kell alkalmazniuk az MI bevezetésében. Ez magában foglalja az MI erőfeszítések üzleti célokhoz igazítását, a megfelelő infrastruktúrába való befektetést és a tehetség fejlesztését.

Igazítsa az MI-t az üzleti stratégiához

A szervezeteknek az üzleti célokhoz kell kötniük az MI kezdeményezéseket, nem pedig különálló kísérletként kezelni az MI-t. A BCG hangsúlyozza, hogy a bankoknak „az üzleti stratégiába kell ágyazniuk az MI stratégiát”, és olyan projekteket kell fókuszba helyezniük, amelyek egyértelmű megtérülést hoznak.

- Magas hatású felhasználási esetek azonosítása (pl. hitelautomatizálás, vagyonkezelés)

- Mérhető teljesítménymutatók meghatározása (bevételnövekedés, költségcsökkentés)

- Az ügyfélértékhez kötött MI vízió kialakítása

- Fókusz a versenyelőnyre

Építsen robusztus adat- és technológiai infrastruktúrát

A sikeres MI-hez erős technikai alap szükséges. A bankoknak egységes adatplatformokra, felhő- vagy hibrid számítástechnikai megoldásokra és zökkenőmentes integrációs rétegekre van szükségük a gépi tanulás méretezett támogatásához.

- Régi rendszerek modernizálása

- MI/ML platformok bevezetése

- Adatminőség biztosítása

- Integrációs és koordinációs rétegek megvalósítása

- Az MI központba helyezése a technológiában és adatkezelésben

Alakítson ki irányítási és kockázatkezelési kontrollokat

Az erős irányítás elengedhetetlen. A bankoknak interdiszciplináris MI kockázati bizottságokat kell létrehozniuk, és szabványokat kell meghatározniuk a modellek validálására és megfigyelésére.

- MI kockázati bizottságok létrehozása

- Proaktív együttműködés a szabályozókkal

- Kockázatkezelési keretek kidolgozása az auditálhatóság érdekében

- Adathasználati szabályzatok meghatározása

- Modellek auditálhatóságának biztosítása

- Etikai irányelvek kialakítása a hiteldöntésekhez

Sajátítsák ki az irányítási napirendet azáltal, hogy együttműködnek a szabályozókkal, és olyan kockázatkezelési kereteket hoznak létre, amelyek auditálhatók és magyarázhatók.

— BCG Stratégiai Tanácsadás

Fejlessze a tehetséget és a szervezeti változást

Az MI bevezetése gyakran kudarcot vall a képességek hiánya vagy a szervezeti ellenállás miatt. A bankoknak befektetniük kell az MI tehetségek képzésébe és felvételébe, miközben fejlesztik a meglévő munkatársak adatértési képességeit.

- Adattudósok és gépi tanulási mérnökök felvétele

- Meglévő munkatársak adatértési képességeinek fejlesztése

- Szerepkörök és ösztönzők újrahangolása

- Csapatok közötti együttműködés ösztönzése

- Vezetői elkötelezettség biztosítása

- Kísérletezés és tanulás támogatása

Elszigetelt MI projektek

- Széttagolt kísérletek

- Nincs világos megtérülési mutató

- Korlátozott skálázhatóság

- Elválasztva az üzleti céloktól

- Minimális szervezeti támogatás

Vállalati MI stratégia

- Működésbe integrált

- Mérhető üzleti hatás

- Skálázható infrastruktúra

- Az alapvető stratégiához igazított

- Teljes vezetői elkötelezettség

Röviden, a sikeres bankok az MI-t vállalati stratégiaként kezelik, nem pedig részleges projektként. Konkrét megtérülésre fókuszálnak, beágyazzák az MI-t az alapfolyamatokba, és összehangolják a technológiát, kockázatkezelést és emberi erőforrásokat.

A kutatások azt mutatják, hogy azok a bankok, amelyek jelenleg stratégiailag fektetnek be MI-be (nem csupán elszigetelt bizonyítékokat futtatnak), felkészülnek arra, hogy „átalakítsák, hogyan teremtenek értéket”. Azok, akik most lépnek – frissítve stratégiájukat, technológiájukat, irányításukat és tehetségüket együttesen – erősebb ügyfélkapcsolatokat építenek, csökkentik a költségeket és megelőzik versenytársaikat.

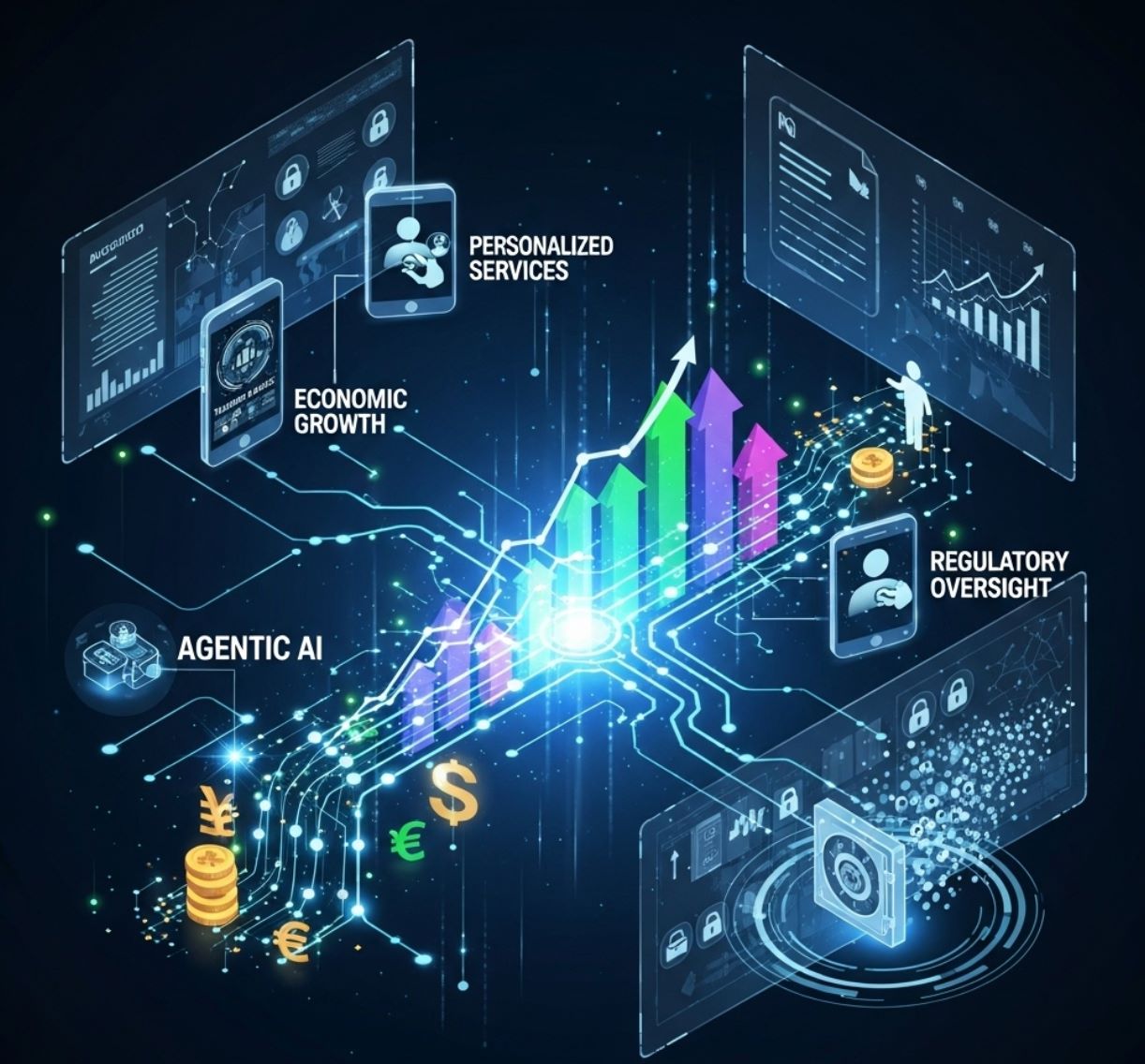

Az MI jövőbeli kilátásai a pénzügyekben

A pénzügyi ipar jövője mélyen MI-vezérelt lesz. Az olyan feltörekvő MI technológiák, mint a generatív és ügynöki MI, ígéretesek a még kifinomultabb feladatok automatizálására és új képességek felszabadítására.

Ügynöki MI forradalom

Gazdasági hatás

Pénzügyi befogadás

Feltörekvő képességek

Személyre szabott MI pénzügyi ügynökök

A jövő MI-je egyre személyre szabottabb és hozzáférhetőbb pénzügyeket tesz lehetővé intelligens ügynökök révén.

- Autonóm napi pénzügyi menedzsment

- Valós idejű személyre szabott befektetési tanácsadás

- Azonnali mikrohitel bírálat

- Személyre szabott biztosítási termékek igény szerint

Kiterjesztett piaci elérés

Az MI drámaian bővítheti a pénzügyi szolgáltatásokat az alulreprezentált csoportok számára.

- Hitelértékelés kisgazdálkodók számára helyi adatok alapján

- Minimális infrastruktúra igény

- Valós idejű hiteldöntések

- Mindenki számára elérhető pénzügyi termékek

Szabályozói fejlődés

Ezek az előrelépések új kihívásokat hoznak, amelyek alakítják a jövő szabályozói környezetét. A szabályozók világszerte már készítik az MI keretrendszereket (például az EU MI törvényét), és nagyobb átláthatóságot és elszámoltathatóságot követelnek.

Az MI már nem marginális kísérlet; a következő generációs banki működés motorja. Azok a pénzügyi intézmények, amelyek most fogadják el ezt az átalakulást – összehangolva stratégiájukat, technológiájukat, irányításukat és tehetségüket – a legjobb helyzetben lesznek az MI-vezérelt jövőben való boldoguláshoz.

— Iparági szakértői elemzés

Legjobb MI eszközök a pénzügyekben és a banki szektorban

Feedzai

A Feedzai egy vállalati kockázatkezelő platform, amely valós idejű csalásfelderzésre, pénzmosás elleni (AML) védelemre és pénzügyi bűnözés megelőzésére specializálódott. Fejlett mesterséges intelligencia és gépi tanulás segítségével támogatja a bankokat, fintech cégeket és fizetési szolgáltatókat a tranzakciók figyelésében, a gyanús viselkedés felismerésében és a csalásból eredő veszteségek csökkentésében, miközben biztosítja a szabályozói megfelelést. A vállalat RiskOps keretrendszere egységesíti a csalás, az azonosítás és az AML munkafolyamatokat egyetlen platformon, így átfogó védelmet nyújt a pénzügyi életciklus során.

Personetics

A Personetics egy fintech szoftvercég, amely segíti a bankokat és pénzügyi intézményeket személyre szabott, proaktív pénzkezelési élmények nyújtásában. Valós idejű tranzakciós és viselkedési adatok elemzésével a Personetics kontextuális betekintéseket, megtakarítási automatizálást, túlköltekezési figyelmeztetést és testreszabott pénzügyi tanácsadást tesz lehetővé. Platformját világszerte vezető bankok alkalmazzák az ügyfél-elkötelezettség növelésére, a pénzügyi jólét javítására és az ügyfél-életciklus értékének növelésére.

Xapien

A Xapien egy londoni székhelyű, mesterséges intelligencián alapuló SaaS platform, amely az automatizált átvilágításra és szervezeti kockázati intelligenciára specializálódott. Webes forrásokból, cégnyilvántartásokból, médiából, szankciós listákból és nyilvános adatbázisokból gyűjt adatokat, hogy percek alatt mély, strukturált jelentéseket készítsen magánszemélyekről és szervezetekről. A Xapien lehetővé teszi a megfelelőségi, jogi, pénzügyi és vállalati csapatok számára, hogy nagyszabásúan tárják fel a rejtett kockázatokat, hírnévvel kapcsolatos összefüggéseket és kontextuális betekintéseket.

Anaplan

Az Anaplan egy felhőalapú vállalati tervezési és teljesítménymenedzsment platform, amely lehetővé teszi a szervezetek számára, hogy integrált, forgatókönyv-alapú modelleket építsenek pénzügy, értékesítés, ellátási lánc és működés területén. Memóriában történő számítási motorjával és valós idejű újraszámítási architektúrájával az Anaplan támogatja az együttműködésen alapuló tervezést, előrejelzést és döntéshozatalt nagy léptékben. A platform összetett, dinamikus üzleti környezetekhez készült, lehetővé téve a felhasználók számára, hogy gyorsan reagáljanak a változásokra frissített tervek és betekintések segítségével.

Összefoglalás

Az MI szerepe a pénzügyekben és a banki szektorban jelentősen növekedni fog. Több adatvezérelt döntéshozatalra, intelligens automatizálásra és ügyfélközpontú innovációra számíthatunk a jövőben.

Automatizálás

Elemzés

Személyre szabás

Biztonság

Azok a pénzügyi intézmények, amelyek most fogadják el ezt az átalakulást – összehangolva stratégiájukat, technológiájukat, irányításukat és tehetségüket – a legjobb helyzetben lesznek az MI-vezérelt jövőben való boldoguláshoz.

No comments yet. Be the first to comment!