L'IA dans la finance et la banque

L'IA dans la finance et la banque révolutionne le secteur financier en améliorant la détection des fraudes, en optimisant les opérations et en permettant des services bancaires personnalisés. Avec des applications en gestion des risques, analyse des investissements et support client, l'IA stimule l'innovation et façonne l'avenir de la finance.

L'intelligence artificielle (IA) transforme rapidement le secteur de la finance et de la banque en permettant aux institutions d'automatiser les processus, d'analyser d'immenses volumes de données et de fournir des services personnalisés.

Google Cloud définit l'IA en finance comme un ensemble de technologies qui alimentent l'analyse de données, la prévision, le service client et la recherche d'informations intelligente, aidant les banques et les entreprises financières à mieux comprendre les marchés et les besoins des clients.

EY souligne que les nouveaux modèles d'IA générative (comme GPT) « redéfinissent les opérations, le développement produit et la gestion des risques », permettant aux banques d'offrir des services hautement personnalisés et des solutions innovantes tout en rationalisant les tâches routinières. À mesure que les banques numérisent leurs offres, l'IA soutient des innovations allant de l'automatisation de l'octroi de prêts aux algorithmes de trading intelligents.

Ce guide complet explore les principaux avantages, applications, risques, considérations stratégiques et perspectives futures de l'IA en finance et banque, fournissant des insights exploitables sur cette technologie transformative.

Avantages de l'IA en finance et banque

L'IA offre de nombreux avantages aux institutions financières, allant de la réduction des coûts à une meilleure prise de décision. En automatisant les tâches routinières et en exploitant les données, l'IA aide les banques à fonctionner plus efficacement et avec plus de précision.

Des cabinets de conseil réputés rapportent que l'automatisation pilotée par l'IA peut économiser des millions en rationalisant le traitement des prêts, la détection des fraudes et le service client, tandis que l'apprentissage automatique améliore les modèles de risque et la précision de l'octroi de crédit.

Automatisation et efficacité

L'automatisation pilotée par l'IA augmente considérablement l'efficacité opérationnelle. Les bots et systèmes IA gèrent les tâches bancaires répétitives – telles que le traitement des transactions, la saisie de données et la vérification documentaire – libérant ainsi les employés pour des tâches à plus forte valeur ajoutée.

- Réduction drastique des délais de traitement

- Diminution substantielle des erreurs manuelles

- Contrôles de crédit instantanés

- Économies de millions sur les coûts opérationnels

Les institutions leaders optimisent des processus comme le traitement des prêts, la détection des fraudes et le service client, réalisant d'importantes économies.

Précision et prise de décision améliorées

Les modèles d'IA analysent des données financières complexes avec une cohérence et une rapidité supérieures aux capacités humaines. Les algorithmes d'apprentissage automatique détectent des motifs subtils et des anomalies dans les historiques de crédit ou les flux de transactions qui pourraient autrement passer inaperçus.

- Prédictions plus précises

- Moins de défauts de paiement

- Meilleure détection des fraudes

- Amélioration du filtrage de crédit

Les insights générés par l'IA renforcent la prise de décision, générant d'importantes économies en réduisant les prêts non performants.

Personnalisation et engagement client

L'IA rend la personnalisation évolutive en analysant les données et comportements clients. Les banques peuvent proposer des recommandations de produits sur mesure et un support digital 24/7 via des chatbots alimentés par l'IA.

- Réponses instantanées aux questions courantes

- Stratégies d'investissement personnalisées

- Meilleure satisfaction et fidélisation client

- Expérience de service de type concierge

Des banques comme Bank of America utilisent l'IA pour fournir des conseils et offres pertinents et opportuns adaptés aux objectifs de chaque utilisateur.

Innovation et avantage concurrentiel

L'IA stimule l'innovation en traitant rapidement d'immenses volumes de données, permettant de nouveaux produits et stratégies tels que les robo-conseillers à la demande, les modèles de tarification dynamique ou l'assurance à l'usage.

- Offres de produits et services uniques

- Insights sur les tendances de consommation

- Prototypes de services innovants

- Differenciation basée sur les données

L'IA propulse le secteur vers une ère d'innovation et d'efficacité sans précédent.

Applications de l'IA en finance et banque

L'IA n'est pas qu'un mot à la mode en finance – elle est déjà appliquée dans de nombreuses fonctions. Banques et fintechs utilisent l'IA pour la prévention des fraudes, le trading, la personnalisation, l'analyse de crédit, la conformité, et plus encore.

Détection et prévention des fraudes

L'IA excelle à repérer les activités frauduleuses en temps réel. Les systèmes d'apprentissage automatique analysent en continu les flux de transactions pour signaler les schémas indicateurs de fraude.

- Détection de montants de paiement inhabituels

- Surveillance des changements d'IP

- Identification des pics de dépenses

- Adaptation aux tactiques de fraude évolutives

Trading algorithmique et analyse d'investissement

Les systèmes de trading alimentés par l'IA transforment la manière dont les actifs sont achetés et vendus en ingérant des données vastes et diverses et en exécutant des transactions à grande vitesse.

- Analyse des prix du marché

- Traitement des titres de presse

- Suivi du sentiment sur les réseaux sociaux

- Intégration des rapports économiques

Banque personnalisée et service client

L'IA révolutionne les services orientés client en comprenant les profils individuels et en offrant des expériences bancaires personnalisées.

- Meilleures recommandations de cartes de crédit

- Suggestions optimales de produits de prêt

- Personnalisation des plans d'épargne

- Assistance chatbot 24/7

Scoring de crédit et souscription

Le scoring de crédit basé sur l'IA analyse une gamme plus large de données que les modèles traditionnels, offrant une vue plus holistique de la solvabilité des emprunteurs.

- Analyse de l'historique des transactions

- Évaluation du comportement en ligne

- Indicateurs psychométriques

- Intégration de données alternatives

Conformité réglementaire (RegTech)

Les outils d'IA automatisent de nombreuses tâches de conformité, scannant en continu les transactions et générant automatiquement des rapports.

- Surveillance anti-blanchiment

- Génération automatisée de rapports

- Signalement d'anomalies

- Suivi des évolutions réglementaires

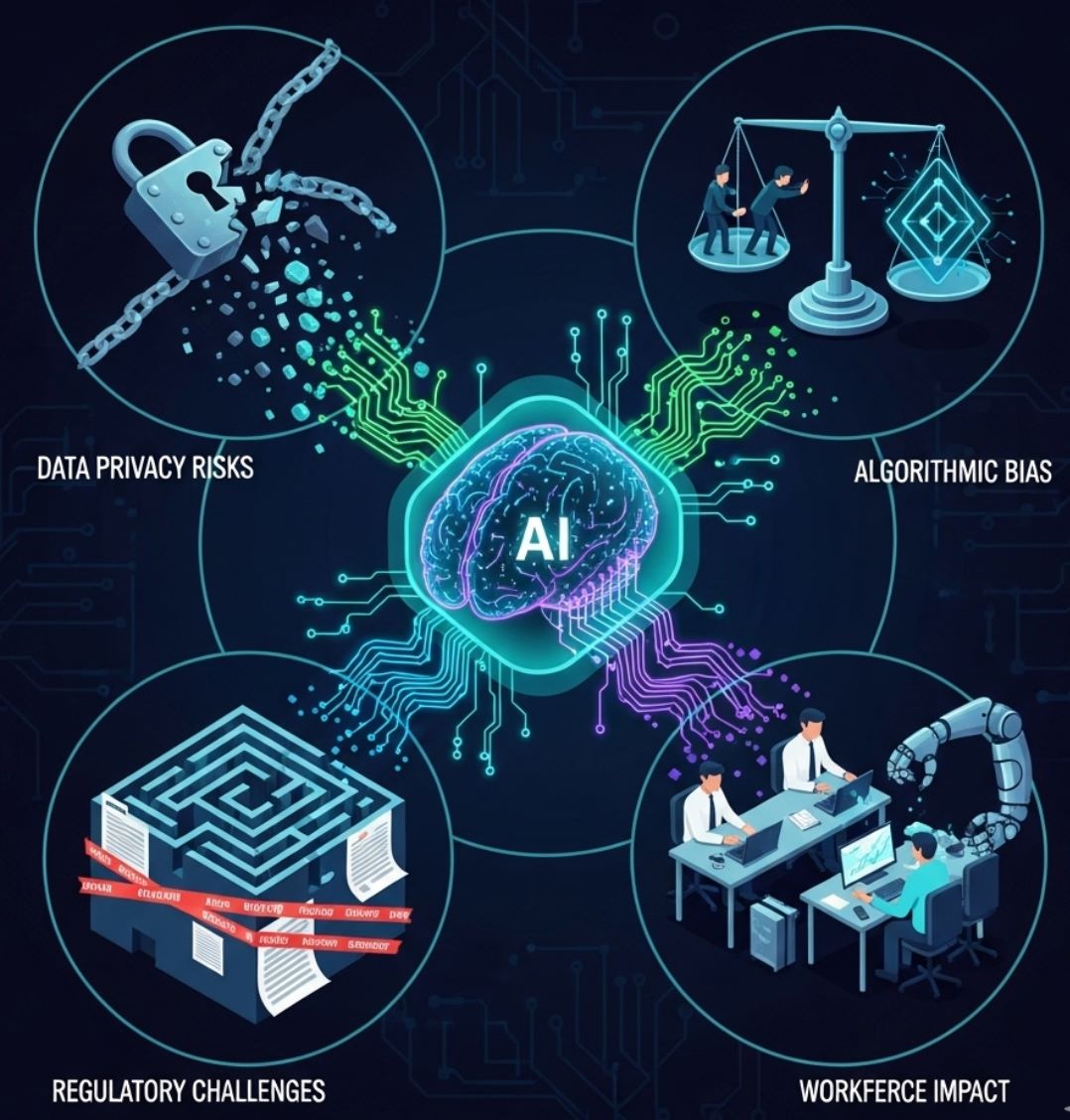

Risques et défis de l'IA en finance

Si l'IA offre de grandes promesses, elle introduit aussi de nouveaux risques et défis que le secteur financier doit gérer avec soin. Les principales préoccupations concernent la sécurité des données, les biais des modèles, les lacunes réglementaires et les impacts sur l'emploi.

Confidentialité des données et cybersécurité

Les systèmes d'IA nécessitent d'énormes volumes de données – souvent incluant des informations personnelles et financières sensibles. Cela soulève des risques importants en matière de confidentialité et de sécurité.

Garanties essentielles :

- Cadres solides de gouvernance des données

- Chiffrement de bout en bout

- Systèmes de surveillance continue

- Conformité au RGPD et aux lois sur la confidentialité

- Chaînes sécurisées pour l'IA

À mesure que les banques adoptent l'IA, les acteurs malveillants ciblent de plus en plus les systèmes pilotés par l'IA. Sans cybersécurité robuste, les bénéfices de l'IA peuvent être éclipsés par les dommages liés au vol ou à la falsification de données.

— Rapport de recherche EY

Biais algorithmique et transparence

Les modèles d'IA apprennent à partir de données historiques, ce qui peut involontairement reproduire des biais humains. Un souci bien connu en finance est le biais algorithmique dans les décisions de prêt ou d'investissement.

Pour lutter contre les biais :

- Construire des systèmes d'IA explicables

- Utiliser des modèles transparents

- Ajouter des outils d'interprétation

- Tester régulièrement l'équité

- Mettre en place des cadres éthiques pour l'IA

- Implémenter des pistes d'audit

Par exemple, si une IA refuse un prêt, la banque doit pouvoir expliquer la décision – mais un modèle complexe peut ne pas révéler facilement ses raisons. Les conseils d'administration doivent exiger une IA éthique, garantissant que les biais sont contrôlés et les résultats transparents.

Défis réglementaires et de gouvernance

Le cadre réglementaire autour de l'IA en finance est encore en cours d'élaboration. Actuellement, les règles spécifiques à l'IA sont limitées ou floues, créant une incertitude quant à la conformité aux futures réglementations.

Approche proactive de gouvernance :

- Former des comités de supervision de l'IA

- Définir la responsabilité des résultats de l'IA

- Mettre en place des processus rigoureux de validation

- Impliquer les régulateurs tôt

- Créer des pistes d'audit pour les systèmes d'IA

- Associer équipes juridiques, conformité et techniques

BCG recommande que les banques « prennent en main l'agenda de gouvernance » en collaborant avec les régulateurs et en créant des pistes d'audit pour les systèmes d'IA. Les banques doivent aligner leurs initiatives IA sur une gouvernance solide pour éviter les écueils réglementaires.

Considérations éthiques et impact sur l'emploi

L'automatisation pilotée par l'IA pourrait supprimer certains emplois bancaires, notamment ceux liés au traitement routinier des données. Les fonctions back-office comme la saisie, les contrôles de conformité et l'analyse basique pourraient diminuer.

Considérations éthiques :

- Programmes de reconversion des employés

- Stratégies de redéploiement des talents

- Approche « humain dans la boucle »

- Cadres de responsabilité

- Transparence dans les processus IA

- Supervision humaine pour des résultats responsables

Les institutions financières doivent équilibrer les gains d'efficacité avec une utilisation éthique – en intégrant transparence et supervision humaine dans les processus IA pour maintenir la confiance et la légitimité sociale.

Mise en œuvre stratégique de l'IA

Pour tirer parti des bénéfices de l'IA tout en maîtrisant ses risques, les banques doivent adopter une approche stratégique et globale de la mise en œuvre de l'IA. Cela implique d'aligner les efforts IA sur les objectifs métier, d'investir dans les infrastructures adéquates et de développer les compétences.

Aligner l'IA sur la stratégie d'entreprise

Les organisations doivent ancrer les initiatives IA dans les objectifs métier fondamentaux plutôt que de traiter l'IA comme une expérimentation isolée. BCG souligne que les banques « doivent ancrer la stratégie IA dans la stratégie métier », en se concentrant sur des projets à retour clair.

- Identifier les cas d'usage à fort impact (automatisation des prêts, conseil en gestion de patrimoine)

- Définir des indicateurs de performance mesurables (augmentation du chiffre d'affaires, réduction des coûts)

- Définir une vision IA liée à la valeur client

- Se concentrer sur la différenciation concurrentielle

Construire une infrastructure de données et technologique robuste

Le succès de l'IA repose sur une base technique solide. Les banques ont besoin de plateformes de données unifiées, de cloud ou d'infrastructures hybrides, et de couches d'intégration fluides pour supporter l'apprentissage automatique à grande échelle.

- Moderniser les systèmes hérités

- Adopter des plateformes IA/ML

- Garantir la qualité des données

- Mettre en œuvre des couches d'intégration et d'orchestration

- Placer l'IA au cœur de la technologie et des données

Établir la gouvernance et les contrôles des risques

Une gouvernance solide est incontournable. Les banques doivent créer des comités interdisciplinaires de gestion des risques IA et définir des standards pour la validation et la surveillance des modèles.

- Créer des comités de risque IA

- Collaborer proactivement avec les régulateurs

- Développer des cadres de gestion des risques pour l'auditabilité

- Définir des politiques d'utilisation des données

- Assurer l'auditabilité des modèles

- Établir des lignes directrices éthiques pour les décisions de crédit

Prendre en main l'agenda de gouvernance en collaborant avec les régulateurs et en créant des cadres de gestion des risques adaptés à l'auditabilité et à l'explicabilité.

— Conseil stratégique BCG

Développer les talents et accompagner le changement organisationnel

L'adoption de l'IA échoue souvent par manque de compétences ou résistance organisationnelle. Les banques doivent investir dans la formation et le recrutement de talents IA tout en renforçant les compétences existantes en littératie des données.

- Recruter des data scientists et ingénieurs ML

- Former le personnel existant à la littératie des données

- Réaligner les rôles et les incitations

- Favoriser la collaboration entre équipes

- Impliquer la direction générale

- Encourager l'expérimentation et l'apprentissage

Projets IA isolés

- Expérimentations cloisonnées

- Absence de métriques ROI claires

- Scalabilité limitée

- Déconnectés des objectifs métier

- Adhésion organisationnelle minimale

Stratégie IA d'entreprise

- Intégrée aux opérations

- Impact métier mesurable

- Infrastructure évolutive

- Alignée sur la stratégie centrale

- Engagement total de la direction

En résumé, les banques gagnantes considèrent l'IA comme une stratégie d'entreprise, non comme un projet fragmentaire. Elles se concentrent sur la génération de ROI concret, intègrent l'IA dans les processus clés et alignent technologie, gestion des risques et pratiques RH.

Les recherches montrent que les banques investissant stratégiquement dans l'IA (plutôt que de mener des preuves de concept isolées) se préparent à « remodeler la création de valeur de leur activité ». Celles qui agissent maintenant – en améliorant stratégie, technologie, gouvernance et talents de concert – bâtiront des relations clients plus solides, réduiront les coûts et garderont une longueur d'avance sur la concurrence.

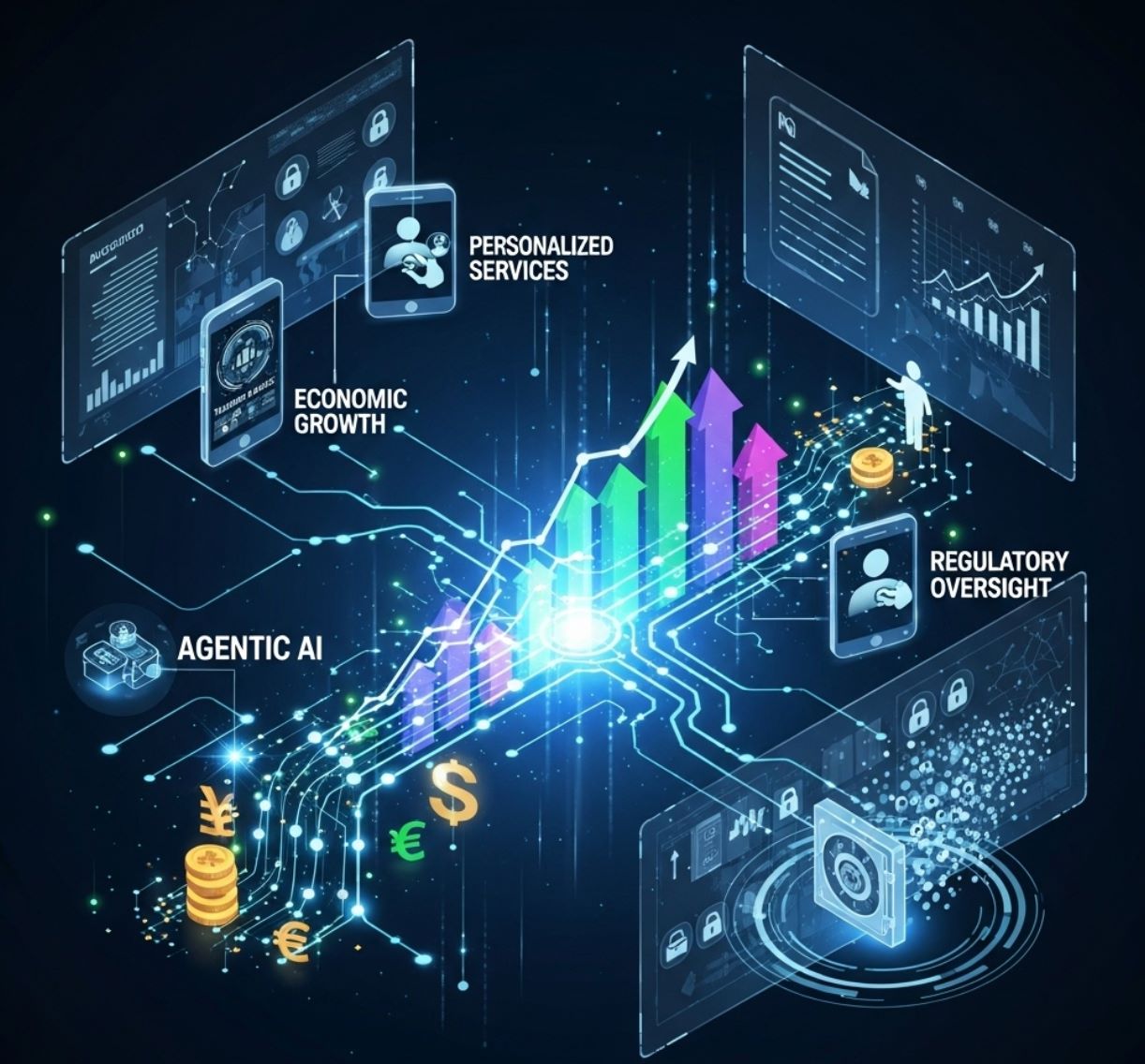

Perspectives futures de l'IA en finance

L'avenir de l'industrie financière sera profondément piloté par l'IA. Les technologies émergentes comme l'IA générative et agentique promettent d'automatiser des tâches encore plus sophistiquées et de débloquer de nouvelles capacités.

Révolution de l'IA agentique

Impact économique

Inclusion financière

Capacités émergentes

Agents financiers IA personnalisés

L'IA future permettra une finance toujours plus personnalisée et accessible grâce à des agents intelligents.

- Gestion autonome des finances quotidiennes

- Conseils d'investissement personnalisés en temps réel

- Souscription instantanée de micro-prêts

- Produits d'assurance personnalisés à la demande

Extension de la portée du marché

L'IA pourrait considérablement étendre les services financiers aux populations mal desservies.

- Évaluations de prêts pour petits exploitants agricoles utilisant des données locales

- Exigences minimales en infrastructure

- Décisions de crédit en temps réel

- Produits financiers accessibles à tous

Évolution réglementaire

Ces avancées apportent de nouveaux défis qui façonneront le futur environnement réglementaire. Les régulateurs du monde entier préparent déjà des cadres pour l'IA (ex. : AI Act de l'UE) et réclament plus de transparence et de responsabilité.

L'IA n'est plus une expérimentation marginale ; c'est le moteur de la banque de nouvelle génération. Les institutions financières qui embrassent cette transformation dès maintenant – en alignant stratégie, technologie, gouvernance et talents – seront les mieux placées pour prospérer dans un futur piloté par l'IA.

— Analyse d'expert du secteur

Principaux outils IA en finance et banque

Feedzai

Feedzai est une plateforme de gestion des risques d'entreprise spécialisée dans la détection en temps réel de la fraude, la lutte contre le blanchiment d'argent (LBA) et la prévention des crimes financiers. Grâce à une intelligence artificielle avancée et à l'apprentissage automatique, Feedzai aide les banques, fintechs et processeurs de paiement à surveiller les transactions, détecter les comportements suspects et réduire les pertes liées à la fraude tout en assurant la conformité réglementaire. Le cadre RiskOps de l’entreprise unifie les flux de travail liés à la fraude, à l’identité et à la LBA sous une plateforme unique pour offrir une protection complète tout au long du cycle financier.

Personetics

Personetics est une entreprise fintech qui aide les banques et institutions financières à offrir des expériences personnalisées et proactives de gestion de l’argent. En analysant les données transactionnelles et comportementales en temps réel, Personetics permet des insights contextuels, l’automatisation de l’épargne, des alertes de découvert et des conseils financiers personnalisés. Sa plateforme est déployée par des banques leaders dans le monde entier pour renforcer l’engagement, améliorer le bien-être financier et accroître la valeur client sur le long terme.

Xapien

Xapien est une plateforme SaaS basée à Londres spécialisée dans la diligence raisonnable automatisée et l’intelligence sur les risques liés aux entités. Elle consolide des données provenant de sources web, registres d’entreprises, médias, listes de sanctions et registres publics pour générer en quelques minutes des rapports approfondis et structurés sur des individus et organisations. Xapien permet aux équipes conformité, juridiques, financières et d’entreprise de détecter à grande échelle les risques cachés, les connexions réputationnelles et les informations contextuelles.

Anaplan

Anaplan est une plateforme cloud de planification d’entreprise et de gestion de la performance qui permet aux organisations de construire des modèles intégrés et basés sur des scénarios dans les domaines de la finance, des ventes, de la chaîne d’approvisionnement et des opérations. Grâce à son moteur de calcul en mémoire et à son architecture de recalcul en temps réel, Anaplan facilite la planification collaborative, les prévisions et la prise de décision à grande échelle. La plateforme est conçue pour des contextes commerciaux complexes et dynamiques, permettant aux utilisateurs de réagir rapidement aux changements avec des plans et des analyses actualisés.

Conclusion

Le rôle de l'IA en finance et banque est appelé à croître considérablement. Nous pouvons attendre une prise de décision plus axée sur les données, une automatisation intelligente et une innovation centrée sur le client.

Automatisation

Analyse

Personnalisation

Sécurité

Les institutions financières qui adoptent cette transformation dès maintenant – en alignant stratégie, technologie, gouvernance et talents – seront les mieux placées pour prospérer dans un futur piloté par l'IA.

No comments yet. Be the first to comment!