ИИ в финансах и банковском деле

ИИ в финансах и банковском деле революционизирует финансовую отрасль, улучшая обнаружение мошенничества, оптимизируя операции и предоставляя персонализированные банковские услуги. С применением в управлении рисками, инвестиционном анализе и поддержке клиентов, ИИ стимулирует инновации и формирует будущее финансов.

Искусственный интеллект (ИИ) быстро меняет сектор финансов и банковского дела, позволяя учреждениям автоматизировать процессы, анализировать огромные объемы данных и предоставлять персонализированные услуги.

Google Cloud определяет ИИ в финансах как набор технологий, которые обеспечивают аналитическую обработку данных, прогнозирование, обслуживание клиентов и интеллектуальный поиск информации, помогая банкам и финансовым компаниям лучше понимать рынки и потребности клиентов.

EY отмечает, что новые модели генеративного ИИ (например, GPT) «переопределяют операции, разработку продуктов и управление рисками», позволяя банкам предоставлять высоко персонализированные услуги и новые решения, одновременно оптимизируя рутинные задачи. По мере цифровизации банковских продуктов ИИ лежит в основе инноваций — от автоматизированного одобрения кредитов до умных торговых алгоритмов.

Это подробное руководство рассматривает ключевые преимущества, области применения, риски, стратегические аспекты и перспективы ИИ в финансах и банковском деле, предоставляя практические рекомендации по этой трансформирующей технологии.

Преимущества ИИ в финансах и банковском деле

ИИ предлагает финансовым учреждениям множество преимуществ — от сокращения затрат до улучшения принятия решений. Автоматизируя рутинные задачи и используя данные для аналитики, ИИ помогает банкам работать эффективнее и точнее.

Известные консалтинговые компании сообщают, что автоматизация на базе ИИ может сэкономить миллионы за счет оптимизации обработки кредитов, выявления мошенничества и обслуживания клиентов, а машинное обучение улучшает модели оценки рисков и точность андеррайтинга.

Автоматизация и эффективность

Автоматизация на базе ИИ значительно повышает операционную эффективность. Боты и системы ИИ выполняют повторяющиеся банковские задачи — такие как обработка транзакций, ввод данных и проверка документов — освобождая сотрудников для более ценной работы.

- Резкое сокращение времени обработки

- Значительное снижение ошибок вручную

- Мгновенные проверки кредитоспособности

- Экономия миллионов на операционных расходах

Ведущие учреждения оптимизируют процессы, такие как обработка кредитов, выявление мошенничества и обслуживание клиентов, достигая значительной экономии.

Повышенная точность и принятие решений

Модели ИИ анализируют сложные финансовые данные с постоянством и скоростью, недоступными человеку. Алгоритмы машинного обучения выявляют тонкие закономерности и аномалии в кредитной истории или потоках транзакций, которые могли бы остаться незамеченными.

- Более точные прогнозы

- Меньше дефолтов по кредитам

- Лучшее выявление мошенничества

- Улучшенный кредитный скрининг

Аналитика на базе ИИ улучшает принятие решений, обеспечивая значительную экономию за счет снижения количества проблемных кредитов.

Персонализация и вовлечение клиентов

ИИ масштабирует персонализацию, анализируя данные и поведение клиентов. Банки могут предлагать индивидуальные рекомендации по продуктам и круглосуточную цифровую поддержку через чат-ботов на базе ИИ.

- Мгновенные ответы на рутинные вопросы

- Персонализированные инвестиционные стратегии

- Повышение удовлетворенности и лояльности клиентов

- Опыт обслуживания уровня консьержа

Банки, такие как Bank of America, используют ИИ для своевременных, релевантных советов и предложений, соответствующих целям каждого пользователя.

Инновации и конкурентное преимущество

ИИ стимулирует инновации, быстро обрабатывая огромные объемы данных, позволяя создавать совершенно новые продукты и стратегии, такие как робо-эдвайзеры по требованию, динамическое ценообразование или страхование на основе использования.

- Уникальные предложения продуктов и услуг

- Аналитика потребительских трендов

- Новые прототипы сервисов

- Дифференциация на основе данных

ИИ выводит сектор в эпоху беспрецедентных инноваций и эффективности.

Области применения ИИ в финансах и банковском деле

ИИ — это не просто модное слово в финансах — он уже применяется во многих функциях. Банки и финтех-компании используют ИИ для предотвращения мошенничества, трейдинга, персонализации, кредитного анализа, соблюдения нормативов и многого другого.

Обнаружение и предотвращение мошенничества

ИИ отлично справляется с выявлением мошеннической активности в реальном времени. Системы машинного обучения непрерывно анализируют потоки транзакций, чтобы выявлять паттерны, указывающие на мошенничество.

- Обнаружение необычных сумм платежей

- Мониторинг смены IP-адресов

- Выявление резких всплесков расходов

- Адаптация к новым мошенническим схемам

Алгоритмический трейдинг и инвестиционный анализ

Торговые системы на базе ИИ меняют способы покупки и продажи активов, обрабатывая огромные и разнообразные данные и выполняя сделки с высокой скоростью.

- Анализ рыночных цен

- Обработка новостных заголовков

- Отслеживание настроений в соцсетях

- Интеграция экономических отчетов

Персонализированное банковское обслуживание и поддержка клиентов

ИИ революционизирует клиентские сервисы, понимая индивидуальные профили и предлагая персонализированный банковский опыт.

- Лучшие рекомендации по кредитным картам

- Оптимальные предложения по кредитам

- Настройка планов сбережений

- Круглосуточная помощь чат-ботов

Кредитный скоринг и андеррайтинг

Кредитный скоринг на базе ИИ анализирует более широкий спектр данных, чем традиционные модели, обеспечивая более комплексную оценку кредитоспособности заемщика.

- Анализ истории транзакций

- Оценка онлайн-поведения

- Психометрические показатели

- Интеграция альтернативных данных

Соблюдение нормативных требований (RegTech)

Инструменты ИИ автоматизируют многие задачи по соблюдению нормативов, постоянно сканируя транзакции и автоматически формируя отчеты.

- Мониторинг по борьбе с отмыванием денег

- Автоматическая генерация отчетов

- Выявление аномалий

- Отслеживание изменений в нормативных актах

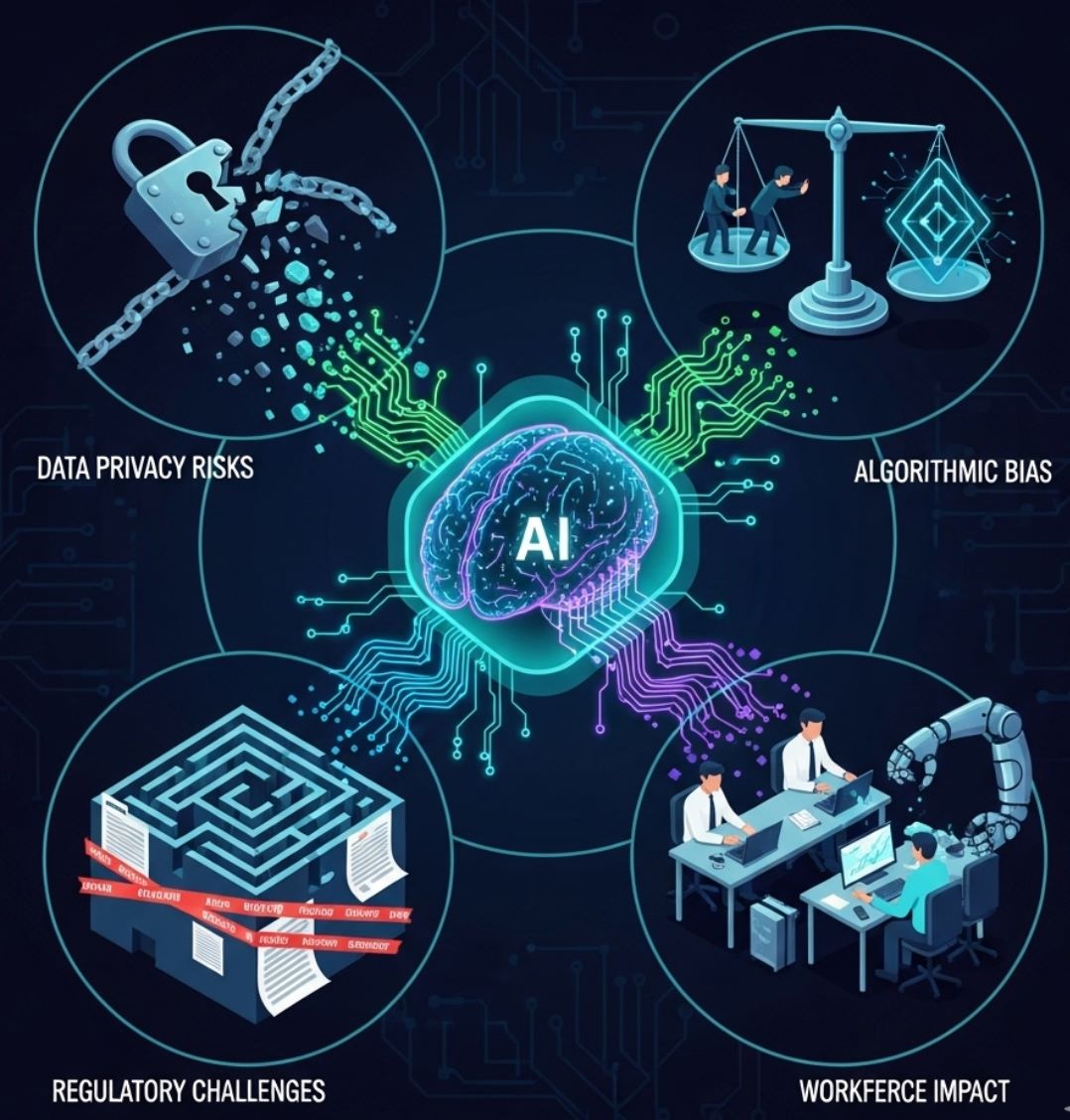

Риски и вызовы ИИ в финансах

Хотя ИИ обещает большие возможности, он также приносит новые риски и вызовы, которые финансовый сектор должен тщательно контролировать. Основные проблемы включают безопасность данных, предвзятость моделей, пробелы в регулировании и влияние на рабочую силу.

Конфиденциальность данных и кибербезопасность

Системы ИИ требуют огромных объемов данных — часто включая чувствительную личную и финансовую информацию. Это создает значительные риски для конфиденциальности и безопасности.

Необходимые меры защиты:

- Надежные рамки управления данными

- Сквозное шифрование

- Системы постоянного мониторинга

- Соответствие GDPR и законам о конфиденциальности

- Защищенные каналы передачи данных для ИИ

По мере внедрения ИИ злоумышленники находят новые цели в системах на базе ИИ. Без надежной кибербезопасности преимущества ИИ могут быть перечеркнуты ущербом от кражи или подделки данных.

— Отчет исследований EY

Алгоритмическая предвзятость и прозрачность

Модели ИИ обучаются на исторических данных, поэтому могут непреднамеренно воспроизводить человеческие предубеждения. Известная проблема в финансах — алгоритмическая предвзятость при кредитовании или инвестиционных решениях.

Для борьбы с предвзятостью необходимо:

- Создавать объяснимые системы ИИ

- Использовать прозрачные модели

- Добавлять инструменты интерпретации

- Проводить регулярное тестирование на справедливость

- Внедрять этические рамки ИИ

- Обеспечивать ведение аудиторских следов

Например, если ИИ отказывает в кредите, банк должен объяснить решение — но сложная модель ИИ может не раскрыть логику. Руководство должно настаивать на этичном ИИ, контролируя предвзятость и обеспечивая прозрачность результатов.

Регуляторные и управленческие вызовы

Регуляторная база для ИИ в финансах еще формируется. В настоящее время правила, специфичные для ИИ, ограничены или нечетки, что создает неопределенность в соблюдении будущих требований.

Проактивный подход к управлению:

- Создавать комитеты по надзору за ИИ

- Определять ответственность за результаты ИИ

- Внедрять строгие процессы валидации

- Раннее взаимодействие с регуляторами

- Создавать аудиторские следы для систем ИИ

- Вовлекать юридические, комплаенс и технические команды

BCG рекомендует банкам «взять на себя управление» путем взаимодействия с регуляторами и создания систем управления рисками, ориентированных на аудит и объяснимость. Банки должны согласовывать инициативы ИИ с надежным управлением, чтобы избежать регуляторных рисков.

Влияние на рабочую силу и этические аспекты

Автоматизация на базе ИИ может привести к сокращению некоторых банковских должностей, особенно связанных с рутинной обработкой данных. Роли в бэк-офисе, такие как ввод данных, проверки комплаенса и базовая аналитика, могут уменьшиться.

Этические соображения:

- Программы переподготовки сотрудников

- Стратегии перераспределения талантов

- Подход с участием человека в процессе

- Рамки ответственности

- Прозрачность процессов ИИ

- Человеческий контроль для ответственных результатов

Финансовым учреждениям необходимо балансировать между повышением эффективности и этичным использованием — внедряя прозрачность и человеческий контроль в процессы ИИ для поддержания доверия и социальной лицензии.

Стратегическое внедрение ИИ

Чтобы получить выгоды от ИИ и управлять рисками, банки должны применять стратегический и комплексный подход к внедрению ИИ. Это включает согласование усилий по ИИ с бизнес-целями, инвестиции в правильную инфраструктуру и повышение квалификации персонала.

Согласование ИИ с бизнес-стратегией

Организации должны закреплять инициативы ИИ за основными бизнес-целями, а не рассматривать ИИ как отдельный эксперимент. BCG подчеркивает, что банки «должны привязывать стратегию ИИ к бизнес-стратегии», сосредотачиваясь на проектах с четкой отдачей.

- Определять высокоэффективные кейсы (автоматизация кредитования, консультации по управлению капиталом)

- Устанавливать измеримые показатели эффективности (рост доходов, сокращение затрат)

- Формулировать видение ИИ, ориентированное на ценность для клиента

- Фокусироваться на конкурентных преимуществах

Создание надежной инфраструктуры данных и технологий

Успешный ИИ требует прочной технической базы. Банкам нужны унифицированные платформы данных, облачные или гибридные вычисления и бесшовные интеграционные слои для масштабного машинного обучения.

- Модернизация устаревших систем

- Внедрение платформ ИИ/МО

- Обеспечение качества данных

- Реализация интеграционных и оркестрационных слоев

- Размещение ИИ в центре технологий и данных

Установление управления и контроля рисков

Надежное управление — обязательное условие. Банки должны создавать междисциплинарные комитеты по рискам ИИ и устанавливать стандарты для валидации и мониторинга моделей.

- Создавать комитеты по рискам ИИ

- Проактивно работать с регуляторами

- Разрабатывать рамки управления рисками для аудита

- Определять политики использования данных

- Обеспечивать возможность аудита моделей

- Устанавливать этические нормы для кредитных решений

Взять на себя управление, сотрудничая с регуляторами и создавая рамки управления рисками, ориентированные на аудит и объяснимость.

— Стратегическое консультирование BCG

Развитие талантов и организационных изменений

Внедрение ИИ часто терпит неудачу из-за нехватки навыков или сопротивления внутри организации. Банки должны инвестировать в обучение и найм специалистов по ИИ, а также повышать цифровую грамотность существующих сотрудников.

- Нанимать дата-сайентистов и инженеров машинного обучения

- Повышать квалификацию сотрудников в области работы с данными

- Пересматривать роли и мотивацию

- Содействовать сотрудничеству между командами

- Вовлекать руководство высшего звена

- Поощрять эксперименты и обучение

Изолированные проекты ИИ

- Разрозненные эксперименты

- Отсутствие четких метрик ROI

- Ограниченная масштабируемость

- Отрыв от бизнес-целей

- Минимальная поддержка в организации

Корпоративная стратегия ИИ

- Интеграция в операционные процессы

- Измеримый бизнес-эффект

- Масштабируемая инфраструктура

- Соответствие основной стратегии

- Полное вовлечение руководства

Короче говоря, успешные банки рассматривают ИИ как корпоративную стратегию, а не как отдельный проект. Они сосредоточены на достижении конкретного ROI, интегрируют ИИ в ключевые процессы и согласовывают технологии, управление рисками и кадровую политику.

Исследования показывают, что банки, которые сейчас инвестируют в стратегический ИИ (а не просто проводят изолированные пилоты), готовятся «переформатировать способ создания ценности в своем бизнесе». Те, кто действует сейчас — обновляя стратегию, технологии, управление и таланты комплексно — построят крепкие отношения с клиентами, снизят затраты и опередят конкурентов.

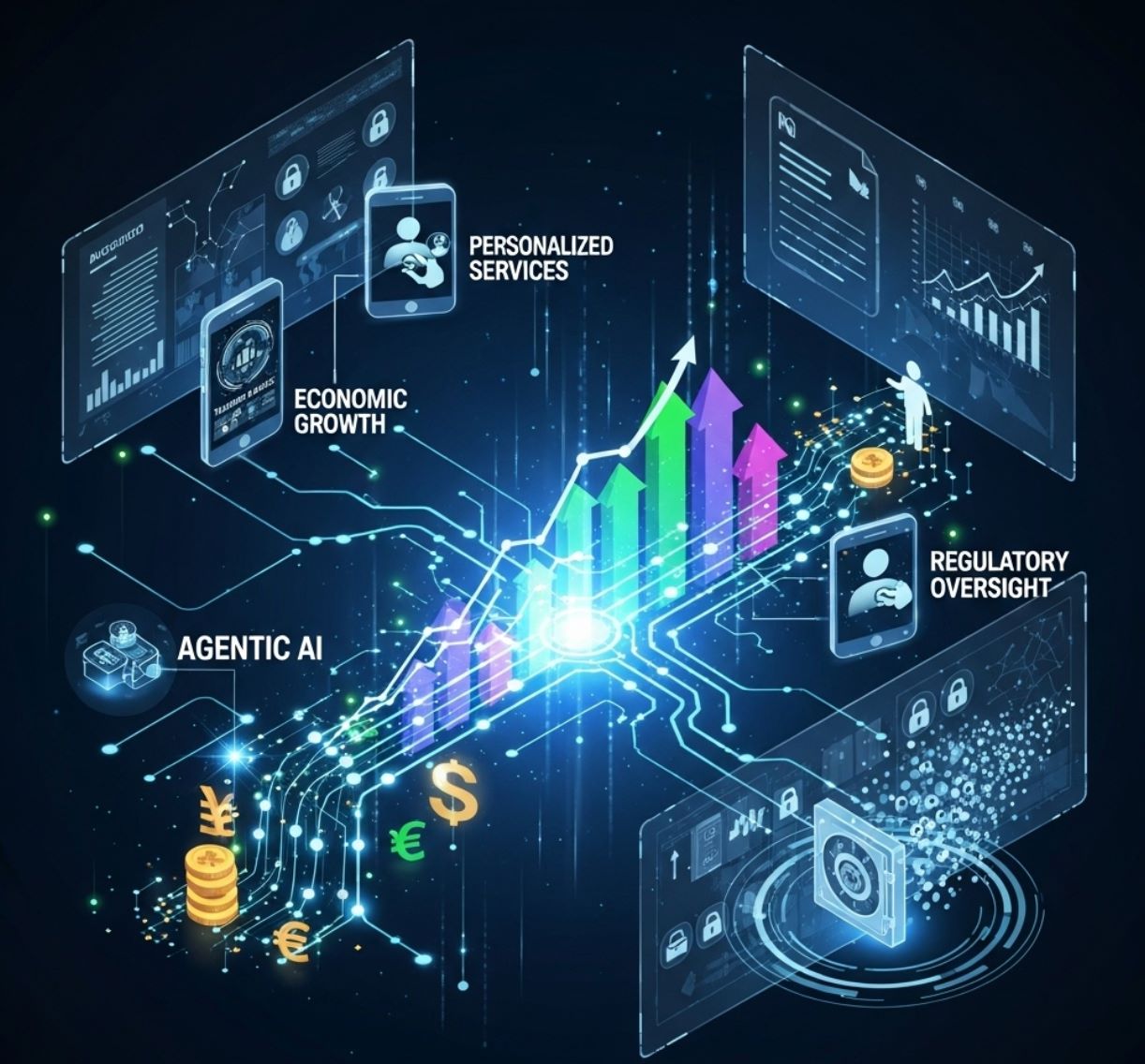

Перспективы ИИ в финансах

Будущее финансовой отрасли будет глубоко основано на ИИ. Новые технологии, такие как генеративный и агентный ИИ, обещают автоматизировать еще более сложные задачи и открыть новые возможности.

Революция агентного ИИ

Экономическое влияние

Финансовая инклюзия

Новые возможности

Персонализированные финансовые агенты ИИ

Будущий ИИ позволит создавать все более персонализированные и доступные финансовые услуги через интеллектуальных агентов.

- Автономное управление повседневными финансами

- Персонализированные инвестиционные советы в реальном времени

- Мгновенное одобрение микрокредитов

- Персонализированные страховые продукты по запросу

Расширение охвата рынка

ИИ может значительно расширить финансовые услуги для недостаточно обслуживаемых групп населения.

- Оценка кредитоспособности мелких фермеров с использованием локальных данных

- Минимальные требования к инфраструктуре

- Решения по кредитам в реальном времени

- Доступные финансовые продукты для всех

Эволюция регулирования

Эти достижения создают новые вызовы, которые будут формировать будущую регуляторную среду. Регуляторы по всему миру уже готовят рамки для ИИ (например, Закон ЕС об ИИ) и требуют большей прозрачности и ответственности.

ИИ уже не эксперимент на периферии — это двигатель банковского дела следующего поколения. Финансовые учреждения, которые примут эту трансформацию сейчас — согласовывая стратегию, технологии, управление и таланты — будут лучше подготовлены к успеху в будущем, управляемом ИИ.

— Аналитика отраслевых экспертов

Лучшие инструменты ИИ в финансах и банковском деле

Feedzai

Feedzai — это корпоративная платформа управления рисками, специализирующаяся на обнаружении мошенничества в реальном времени, противодействии отмыванию денег (AML) и предотвращении финансовых преступлений. Используя передовые технологии искусственного интеллекта и машинного обучения, Feedzai помогает банкам, финтех-компаниям и платежным процессорам контролировать транзакции, выявлять подозрительное поведение и снижать убытки от мошенничества при соблюдении нормативных требований. Фреймворк RiskOps компании объединяет процессы борьбы с мошенничеством, идентификации и AML в единой платформе для комплексной защиты на протяжении всего финансового цикла.

Personetics

Personetics — это финтех-компания, которая помогает банкам и финансовым учреждениям предоставлять персонализированные и проактивные решения для управления финансами. Анализируя данные о транзакциях и поведении в режиме реального времени, Personetics обеспечивает контекстные инсайты, автоматизацию сбережений, предупреждения о перерасходе и индивидуальные финансовые рекомендации. Платформа используется ведущими банками по всему миру для повышения вовлечённости, улучшения финансового благополучия и увеличения пожизненной ценности клиентов.

Xapien

Xapien — это лондонская SaaS-платформа на базе ИИ, специализирующаяся на автоматизированной проверке благонадежности и анализе рисков субъектов. Она объединяет данные из веб-источников, корпоративных реестров, СМИ, санкционных списков и публичных записей для создания глубоких, структурированных отчетов о физических и юридических лицах за считанные минуты. Xapien помогает командам по комплаенсу, юридическим, финансовым и корпоративным вопросам выявлять скрытые риски, репутационные связи и контекстные инсайты в масштабах.

Anaplan

Anaplan — это облачная платформа для корпоративного планирования и управления эффективностью, которая позволяет организациям создавать интегрированные модели, основанные на сценариях, в областях финансов, продаж, цепочки поставок и операций. Благодаря движку вычислений в памяти и архитектуре перерасчёта в реальном времени, Anaplan поддерживает совместное планирование, прогнозирование и принятие решений в масштабах всей организации. Платформа разработана для сложных и динамичных бизнес-контекстов, позволяя пользователям быстро реагировать на изменения с обновлёнными планами и аналитикой.

Заключение

Роль ИИ в финансах и банковском деле готова к значительному росту. Ожидается больше решений на основе данных, интеллектуальная автоматизация и инновации, ориентированные на клиента.

Автоматизация

Аналитика

Персонализация

Безопасность

Финансовые учреждения, которые примут эту трансформацию сейчас — согласовывая стратегию, технологии, управление и таланты — будут лучше подготовлены к успеху в будущем, управляемом ИИ.

No comments yet. Be the first to comment!