Τεχνητή Νοημοσύνη στα Χρηματοοικονομικά και την Τραπεζική

Η τεχνητή νοημοσύνη στα χρηματοοικονομικά και την τραπεζική φέρνει επανάσταση στη χρηματοπιστωτική βιομηχανία βελτιώνοντας την ανίχνευση απάτης, απλοποιώντας τις λειτουργίες και επιτρέποντας εξατομικευμένες τραπεζικές υπηρεσίες. Με εφαρμογές στη διαχείριση κινδύνου, την ανάλυση επενδύσεων και την υποστήριξη πελατών, η τεχνητή νοημοσύνη οδηγεί την καινοτομία και διαμορφώνει το μέλλον των χρηματοοικονομικών.

Η τεχνητή νοημοσύνη (AI) μετασχηματίζει ραγδαία τον τομέα των χρηματοοικονομικών και της τραπεζικής, επιτρέποντας στους οργανισμούς να αυτοματοποιούν διαδικασίες, να αναλύουν τεράστια δεδομένα και να παρέχουν εξατομικευμένες υπηρεσίες.

Η Google Cloud ορίζει την τεχνητή νοημοσύνη στα χρηματοοικονομικά ως ένα σύνολο τεχνολογιών που υποστηρίζουν την ανάλυση δεδομένων, την πρόβλεψη, την εξυπηρέτηση πελατών και την έξυπνη ανάκτηση πληροφοριών, βοηθώντας τις τράπεζες και τις χρηματοοικονομικές εταιρείες να κατανοούν καλύτερα τις αγορές και τις ανάγκες των πελατών.

Η EY επισημαίνει ότι τα νέα μοντέλα γενετικής AI (όπως το GPT) "επαναπροσδιορίζουν τις λειτουργίες, την ανάπτυξη προϊόντων και τη διαχείριση κινδύνου", δίνοντας τη δυνατότητα στις τράπεζες να παρέχουν εξαιρετικά εξατομικευμένες υπηρεσίες και καινοτόμες λύσεις, ενώ παράλληλα απλοποιούν τις ρουτίνες εργασίες. Καθώς οι τράπεζες ψηφιοποιούν τις προσφορές τους, η AI στηρίζει καινοτομίες από την αυτοματοποιημένη αξιολόγηση δανείων έως τους έξυπνους αλγορίθμους συναλλαγών.

Αυτός ο ολοκληρωμένος οδηγός εξερευνά τα κύρια οφέλη, τις εφαρμογές, τους κινδύνους, τις στρατηγικές παραμέτρους και τις μελλοντικές προοπτικές της τεχνητής νοημοσύνης στα χρηματοοικονομικά και την τραπεζική, παρέχοντας πρακτικές γνώσεις για αυτήν την μεταμορφωτική τεχνολογία.

- 1. Οφέλη της Τεχνητής Νοημοσύνης στα Χρηματοοικονομικά και την Τραπεζική

- 2. Εφαρμογές της Τεχνητής Νοημοσύνης στα Χρηματοοικονομικά και την Τραπεζική

- 3. Κίνδυνοι και Προκλήσεις της Τεχνητής Νοημοσύνης στα Χρηματοοικονομικά

- 4. Στρατηγική Εφαρμογή της Τεχνητής Νοημοσύνης

- 5. Μελλοντικές Προοπτικές της Τεχνητής Νοημοσύνης στα Χρηματοοικονομικά

- 6. Κορυφαία Εργαλεία AI στα Χρηματοοικονομικά και την Τραπεζική

- 7. Συμπέρασμα

Οφέλη της Τεχνητής Νοημοσύνης στα Χρηματοοικονομικά και την Τραπεζική

Η τεχνητή νοημοσύνη προσφέρει πολυάριθμα οφέλη στους χρηματοοικονομικούς οργανισμούς, από τη μείωση κόστους έως τη βελτιωμένη λήψη αποφάσεων. Με την αυτοματοποίηση ρουτινών εργασιών και την αξιοποίηση δεδομένων, η AI βοηθά τις τράπεζες να λειτουργούν πιο αποδοτικά και με ακρίβεια.

Διεθνείς συμβουλευτικές εταιρείες αναφέρουν ότι η αυτοματοποίηση με AI μπορεί να εξοικονομήσει εκατομμύρια μέσω απλοποίησης της επεξεργασίας δανείων, της ανίχνευσης απάτης και της εξυπηρέτησης πελατών, ενώ η μηχανική μάθηση βελτιώνει τα μοντέλα κινδύνου και την ακρίβεια αξιολόγησης.

Αυτοματοποίηση και Αποδοτικότητα

Η αυτοματοποίηση με AI αυξάνει σημαντικά την επιχειρησιακή αποδοτικότητα. Ρομπότ και συστήματα AI αναλαμβάνουν επαναλαμβανόμενες τραπεζικές εργασίες – όπως η επεξεργασία συναλλαγών, η εισαγωγή δεδομένων και η επαλήθευση εγγράφων – απελευθερώνοντας το προσωπικό για εργασίες υψηλότερης αξίας.

- Μείωση χρόνων επεξεργασίας δραματικά

- Μείωση χειροκίνητων λαθών ουσιαστικά

- Άμεσοι έλεγχοι πιστοληπτικής ικανότητας

- Εξοικονόμηση εκατομμυρίων σε λειτουργικά κόστη

Οι κορυφαίοι οργανισμοί απλοποιούν διαδικασίες όπως η επεξεργασία δανείων, η ανίχνευση απάτης και η εξυπηρέτηση πελατών, επιτυγχάνοντας σημαντικές οικονομίες κλίμακας.

Βελτιωμένη Ακρίβεια και Λήψη Αποφάσεων

Τα μοντέλα AI αναλύουν σύνθετα χρηματοοικονομικά δεδομένα με συνέπεια και ταχύτητα που ξεπερνά την ανθρώπινη ικανότητα. Οι αλγόριθμοι μηχανικής μάθησης εντοπίζουν λεπτά μοτίβα και ανωμαλίες σε ιστορικά πιστώσεων ή ροές συναλλαγών που μπορεί να παραβλεφθούν.

- Πιο ακριβείς προβλέψεις

- Λιγότερες αθετήσεις δανείων

- Καλύτερη ανίχνευση απάτης

- Βελτιωμένος έλεγχος πιστοληπτικής ικανότητας

Οι πληροφορίες που παρέχει η AI ενισχύουν τη λήψη αποφάσεων, οδηγώντας σε σημαντική εξοικονόμηση κόστους μέσω μείωσης των μη εξυπηρετούμενων δανείων.

Εξατομίκευση και Εμπλοκή Πελατών

Η AI καθιστά την εξατομίκευση κλιμακούμενη μέσω ανάλυσης δεδομένων και συμπεριφοράς πελατών. Οι τράπεζες μπορούν να προσφέρουν εξατομικευμένες προτάσεις προϊόντων και ψηφιακή υποστήριξη 24/7 μέσω chatbots με AI.

- Άμεσες απαντήσεις σε ρουτινικές ερωτήσεις

- Εξατομικευμένες στρατηγικές επένδυσης

- Καλύτερη ικανοποίηση και πιστότητα πελατών

- Εμπειρία υπηρεσίας τύπου κονσιέρζ

Τράπεζες όπως η Bank of America χρησιμοποιούν την AI για να παρέχουν έγκαιρες, σχετικές συμβουλές και προσφορές που ταιριάζουν στους στόχους κάθε χρήστη.

Καινοτομία και Ανταγωνιστικό Πλεονέκτημα

Η AI τροφοδοτεί την καινοτομία επεξεργαζόμενη γρήγορα τεράστια ποσά δεδομένων, επιτρέποντας εντελώς νέα προϊόντα και στρατηγικές όπως ρομποτικοί σύμβουλοι κατ’ απαίτηση, δυναμικά μοντέλα τιμολόγησης ή ασφάλιση βάσει χρήσης.

- Μοναδικές προσφορές προϊόντων και υπηρεσιών

- Εμπειρίες τάσεων καταναλωτικής δαπάνης

- Πρωτότυπα υπηρεσιών

- Διαφοροποίηση βασισμένη σε δεδομένα

Η AI ωθεί τον κλάδο σε μια εποχή πρωτοφανούς καινοτομίας και αποδοτικότητας.

Εφαρμογές της Τεχνητής Νοημοσύνης στα Χρηματοοικονομικά και την Τραπεζική

Η AI δεν είναι απλώς ένας όρος μόδας στα χρηματοοικονομικά – εφαρμόζεται ήδη σε πολλές λειτουργίες. Τράπεζες και fintech χρησιμοποιούν την AI για πρόληψη απάτης, συναλλαγές, εξατομίκευση, ανάλυση πιστοληπτικής ικανότητας, συμμόρφωση και άλλα.

Ανίχνευση και Πρόληψη Απάτης

Η AI διαπρέπει στον εντοπισμό απάτης σε πραγματικό χρόνο. Τα συστήματα μηχανικής μάθησης αναλύουν συνεχώς ροές συναλλαγών για να εντοπίσουν μοτίβα που υποδηλώνουν απάτη.

- Εντοπισμός ασυνήθιστων ποσών πληρωμών

- Παρακολούθηση αλλαγών IP

- Αναγνώριση αιχμών δαπανών

- Προσαρμογή σε εξελισσόμενες τακτικές απάτης

Αλγοριθμικές Συναλλαγές και Ανάλυση Επενδύσεων

Τα συστήματα συναλλαγών με AI μετασχηματίζουν τον τρόπο αγοράς και πώλησης περιουσιακών στοιχείων, επεξεργαζόμενα τεράστια και ποικίλα δεδομένα και εκτελώντας συναλλαγές με υψηλή ταχύτητα.

- Ανάλυση τιμών αγοράς

- Επεξεργασία τίτλων ειδήσεων

- Παρακολούθηση συναισθήματος στα κοινωνικά μέσα

- Ενσωμάτωση οικονομικών αναφορών

Εξατομικευμένη Τραπεζική και Εξυπηρέτηση Πελατών

Η AI φέρνει επανάσταση στις υπηρεσίες προς τον πελάτη κατανοώντας τα ατομικά προφίλ και προσφέροντας εξατομικευμένες τραπεζικές εμπειρίες.

- Καλύτερες προτάσεις πιστωτικών καρτών

- Βέλτιστες προτάσεις δανείων

- Προσαρμογή σχεδίων αποταμίευσης

- Υποστήριξη chatbot 24/7

Αξιολόγηση Πιστοληπτικής Ικανότητας και Αξιολόγηση Δανείων

Η αξιολόγηση πιστοληπτικής ικανότητας με βάση την AI αναλύει ευρύτερο φάσμα δεδομένων από τα παραδοσιακά μοντέλα, παρέχοντας μια πιο ολιστική εικόνα της πιστοληπτικής ικανότητας του δανειολήπτη.

- Ανάλυση ιστορικού συναλλαγών

- Αξιολόγηση διαδικτυακής συμπεριφοράς

- Ψυχομετρικοί δείκτες

- Ενσωμάτωση εναλλακτικών δεδομένων

Συμμόρφωση με Κανονισμούς (RegTech)

Τα εργαλεία AI αυτοματοποιούν πολλές εργασίες συμμόρφωσης, σαρώνοντας συνεχώς τις συναλλαγές και δημιουργώντας αυτόματα αναφορές.

- Παρακολούθηση κατά της νομιμοποίησης εσόδων από παράνομες δραστηριότητες

- Αυτοματοποιημένη δημιουργία αναφορών

- Επισήμανση ανωμαλιών

- Παρακολούθηση αλλαγών κανονισμών

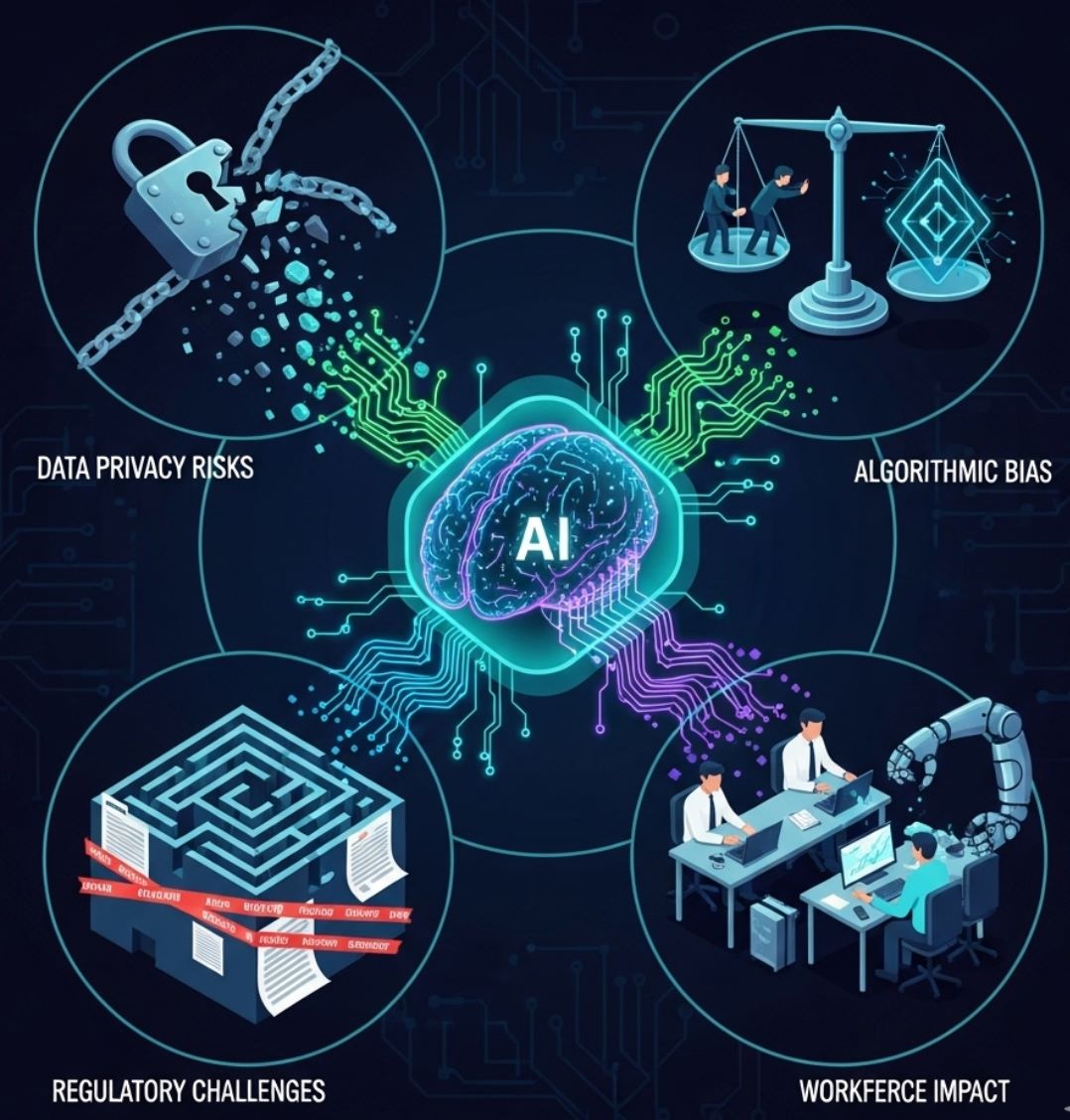

Κίνδυνοι και Προκλήσεις της Τεχνητής Νοημοσύνης στα Χρηματοοικονομικά

Παρόλο που η AI φέρνει μεγάλες υποσχέσεις, εισάγει επίσης νέους κινδύνους και προκλήσεις που ο χρηματοπιστωτικός τομέας πρέπει να διαχειριστεί προσεκτικά. Κύρια ζητήματα είναι η ασφάλεια δεδομένων, η προκατάληψη μοντέλων, τα κενά στη ρύθμιση και οι επιπτώσεις στο εργατικό δυναμικό.

Απόρρητο Δεδομένων και Κυβερνοασφάλεια

Τα συστήματα AI απαιτούν τεράστιες ποσότητες δεδομένων – συχνά περιλαμβάνοντας ευαίσθητες προσωπικές και χρηματοοικονομικές πληροφορίες. Αυτό αυξάνει σημαντικά τους κινδύνους απορρήτου και ασφάλειας.

Απαραίτητα μέτρα προστασίας:

- Ισχυρά πλαίσια διακυβέρνησης δεδομένων

- Κρυπτογράφηση από άκρο σε άκρο

- Συνεχή συστήματα παρακολούθησης

- Συμμόρφωση με GDPR και νόμους απορρήτου

- Ασφαλείς ροές AI

Καθώς οι τράπεζες υιοθετούν την AI, κακόβουλοι παράγοντες βρίσκουν νέους στόχους στα συστήματα με AI. Χωρίς ισχυρή κυβερνοασφάλεια, τα οφέλη της AI μπορούν να επισκιάζονται από ζημιές λόγω κλοπής ή παραποίησης δεδομένων.

— Έκθεση Έρευνας EY

Προκατάληψη Αλγορίθμων και Διαφάνεια

Τα μοντέλα AI μαθαίνουν από ιστορικά δεδομένα, οπότε μπορούν ακούσια να αναπαράγουν ανθρώπινες προκαταλήψεις. Μια γνωστή ανησυχία στα χρηματοοικονομικά είναι η προκατάληψη αλγορίθμων σε αποφάσεις δανεισμού ή επενδύσεων.

Η αντιμετώπιση της προκατάληψης απαιτεί:

- Κατασκευή εξηγησίμων συστημάτων AI

- Χρήση διαφανών μοντέλων

- Προσθήκη εργαλείων ερμηνείας

- Τακτικούς ελέγχους δικαιοσύνης

- Ηθικά πλαίσια AI

- Εφαρμογή ιχνών ελέγχου

Για παράδειγμα, αν η AI απορρίψει ένα δάνειο, η τράπεζα πρέπει να εξηγήσει την απόφαση – αλλά ένα σύνθετο μοντέλο AI μπορεί να μην αποκαλύψει εύκολα τη λογική του. Τα διοικητικά συμβούλια πρέπει να επιμείνουν σε ηθική AI, διασφαλίζοντας ότι η προκατάληψη ελέγχεται και τα αποτελέσματα είναι διαφανή.

Κανονιστικές και Διαχειριστικές Προκλήσεις

Το ρυθμιστικό πλαίσιο γύρω από την AI στα χρηματοοικονομικά είναι ακόμα σε εξέλιξη. Προς το παρόν, οι κανόνες ειδικά για την AI είναι περιορισμένοι ή ασαφείς, δημιουργώντας αβεβαιότητα σχετικά με τη συμμόρφωση με μελλοντικούς κανονισμούς AI.

Προληπτική προσέγγιση διακυβέρνησης:

- Σχηματισμός επιτροπών εποπτείας AI

- Ορισμός ευθυνών για τα αποτελέσματα AI

- Εφαρμογή αυστηρών διαδικασιών επικύρωσης

- Έγκαιρη συνεργασία με ρυθμιστικές αρχές

- Δημιουργία ιχνών ελέγχου για συστήματα AI

- Συμμετοχή νομικών, συμμόρφωσης και τεχνολογικών ομάδων

Η BCG προτείνει οι τράπεζες να "αναλάβουν την ατζέντα διακυβέρνησης" συνεργαζόμενες με ρυθμιστές και δημιουργώντας ιχνηλασίες ελέγχου για τα συστήματα AI. Οι τράπεζες πρέπει να ευθυγραμμίσουν τις πρωτοβουλίες AI με ισχυρή διακυβέρνηση για να αποφύγουν παγίδες κανονισμών.

Επιπτώσεις στο Ανθρώπινο Δυναμικό και Ηθικές Σκέψεις

Η αυτοματοποίηση με AI μπορεί να εκτοπίσει ορισμένες θέσεις εργασίας στην τραπεζική, ειδικά αυτές που αφορούν ρουτίνες επεξεργασίας δεδομένων. Ρόλοι back-office σε εισαγωγή δεδομένων, ελέγχους συμμόρφωσης και βασική ανάλυση μπορεί να μειωθούν.

Ηθικές σκέψεις:

- Προγράμματα επανεκπαίδευσης εργαζομένων

- Στρατηγικές επανατοποθέτησης ταλέντων

- Προσέγγιση με ανθρώπινη παρέμβαση

- Πλαίσια λογοδοσίας

- Διαφάνεια στις διαδικασίες AI

- Ανθρώπινη εποπτεία για υπεύθυνα αποτελέσματα

Οι χρηματοοικονομικοί οργανισμοί πρέπει να ισορροπήσουν τα κέρδη αποδοτικότητας με τη ηθική χρήση – ενσωματώνοντας διαφάνεια και ανθρώπινη εποπτεία στις διαδικασίες AI για τη διατήρηση εμπιστοσύνης και κοινωνικής άδειας.

Στρατηγική Εφαρμογή της Τεχνητής Νοημοσύνης

Για να αξιοποιήσουν τα οφέλη της AI ενώ διαχειρίζονται τους κινδύνους, οι τράπεζες πρέπει να υιοθετήσουν μια στρατηγική, ολιστική προσέγγιση στην εφαρμογή της AI. Αυτό περιλαμβάνει την ευθυγράμμιση των προσπαθειών AI με τους επιχειρηματικούς στόχους, την επένδυση στην κατάλληλη υποδομή και την ανάπτυξη δεξιοτήτων.

Ευθυγράμμιση της AI με την Επιχειρηματική Στρατηγική

Οι οργανισμοί πρέπει να θεμελιώσουν τις πρωτοβουλίες AI στους βασικούς επιχειρηματικούς στόχους αντί να αντιμετωπίζουν την AI ως απομονωμένο πείραμα. Η BCG τονίζει ότι οι τράπεζες "πρέπει να θεμελιώσουν τη στρατηγική AI στην επιχειρηματική στρατηγική", εστιάζοντας σε έργα με σαφή απόδοση.

- Εντοπισμός περιπτώσεων χρήσης με μεγάλο αντίκτυπο (αυτοματοποίηση δανεισμού, συμβουλευτική πλούτου)

- Ορισμός μετρήσιμων δεικτών απόδοσης (αύξηση εσόδων, μείωση κόστους)

- Καθορισμός οράματος AI συνδεδεμένου με αξία πελάτη

- Εστίαση στη διαφοροποίηση από τον ανταγωνισμό

Δημιουργία Ανθεκτικής Υποδομής Δεδομένων και Τεχνολογίας

Η επιτυχία της AI απαιτεί ισχυρό τεχνικό υπόβαθρο. Οι τράπεζες χρειάζονται ενοποιημένες πλατφόρμες δεδομένων, υπολογιστικό νέφος ή υβριδικές λύσεις και απρόσκοπτα επίπεδα ενσωμάτωσης για να υποστηρίξουν τη μηχανική μάθηση σε μεγάλη κλίμακα.

- Εκσυγχρονισμός παλαιών συστημάτων

- Υιοθέτηση πλατφορμών AI/ML

- Διασφάλιση ποιότητας δεδομένων

- Εφαρμογή επιπέδων ενσωμάτωσης και ορχήστρωσης

- Τοποθέτηση της AI στο επίκεντρο της τεχνολογίας και των δεδομένων

Καθιέρωση Διακυβέρνησης και Ελέγχων Κινδύνου

Η ισχυρή διακυβέρνηση είναι απαραίτητη. Οι τράπεζες πρέπει να δημιουργήσουν διεπιστημονικές επιτροπές κινδύνου AI και να θέσουν πρότυπα για επικύρωση και παρακολούθηση μοντέλων.

- Δημιουργία επιτροπών κινδύνου AI

- Συνεργασία με ρυθμιστές προληπτικά

- Ανάπτυξη πλαισίων διαχείρισης κινδύνου για ελεγχόμενη λειτουργία

- Ορισμός πολιτικών για χρήση δεδομένων

- Διασφάλιση ελέγξιμων μοντέλων

- Θέσπιση ηθικών κατευθυντήριων γραμμών για πιστωτικές αποφάσεις

Αναλάβετε την ατζέντα διακυβέρνησης συνεργαζόμενοι με ρυθμιστές και δημιουργώντας πλαίσια διαχείρισης κινδύνου προσανατολισμένα στην ελεγχόμενη λειτουργία και εξηγήσιμα αποτελέσματα.

— BCG Στρατηγική Συμβουλευτική

Ανάπτυξη Ταλέντων και Οργανωτικές Αλλαγές

Η υιοθέτηση της AI συχνά αποτυγχάνει λόγω έλλειψης δεξιοτήτων ή οργανωτικής αντίστασης. Οι τράπεζες πρέπει να επενδύσουν στην εκπαίδευση και πρόσληψη ταλέντων AI, ενώ παράλληλα να αναβαθμίσουν τις δεξιότητες του υπάρχοντος προσωπικού στην κατανόηση δεδομένων.

- Πρόσληψη επιστημόνων δεδομένων και μηχανικών ML

- Αναβάθμιση δεξιοτήτων υπάρχοντος προσωπικού στην κατανόηση δεδομένων

- Επαναπροσδιορισμός ρόλων και κινήτρων

- Ενίσχυση συνεργασίας μεταξύ ομάδων

- Συμμετοχή της ηγεσίας C-suite

- Προώθηση πειραματισμού και μάθησης

Απομονωμένα Έργα AI

- Απομονωμένα πειράματα

- Έλλειψη σαφών δεικτών ROI

- Περιορισμένη κλιμάκωση

- Αποσύνδεση από επιχειρηματικούς στόχους

- Ελάχιστη οργανωτική αποδοχή

Επιχειρησιακή Στρατηγική AI

- Ενσωματωμένη σε λειτουργίες

- Μετρήσιμο επιχειρηματικό αντίκτυπο

- Κλιμακούμενη υποδομή

- Ευθυγραμμισμένη με βασική στρατηγική

- Πλήρης δέσμευση ηγεσίας

Εν συντομία, οι επιτυχημένες τράπεζες αντιμετωπίζουν την AI ως επιχειρησιακή στρατηγική, όχι ως αποσπασματικό έργο. Επικεντρώνονται στην παροχή συγκεκριμένου ROI, ενσωματώνουν την AI στις βασικές διαδικασίες και ευθυγραμμίζουν τεχνολογία, διαχείριση κινδύνου και πρακτικές ανθρώπινου δυναμικού.

Έρευνες δείχνουν ότι οι τράπεζες που επενδύουν στρατηγικά στην AI (αντί να τρέχουν μόνο απομονωμένες αποδείξεις έννοιας) προετοιμάζονται να "αναδιαμορφώσουν τον τρόπο που η επιχείρησή τους δημιουργεί αξία." Αυτές που κινούνται τώρα – αναβαθμίζοντας στρατηγική, τεχνολογία, διακυβέρνηση και ταλέντο ταυτόχρονα – θα χτίσουν ισχυρότερες σχέσεις με πελάτες, θα μειώσουν κόστη και θα παραμείνουν μπροστά από τον ανταγωνισμό.

Μελλοντικές Προοπτικές της Τεχνητής Νοημοσύνης στα Χρηματοοικονομικά

Το μέλλον της χρηματοπιστωτικής βιομηχανίας θα είναι βαθιά καθοδηγούμενο από την AI. Αναδυόμενες τεχνολογίες AI όπως η γενετική και η πρακτορική AI υπόσχονται να αυτοματοποιήσουν ακόμη πιο σύνθετες εργασίες και να απελευθερώσουν νέες δυνατότητες.

Επανάσταση της Πρακτορικής AI

Οικονομικός Αντίκτυπος

Χρηματοοικονομική Ένταξη

Αναδυόμενες Δυνατότητες

Εξατομικευμένοι Χρηματοοικονομικοί Πράκτορες AI

Η μελλοντική AI θα επιτρέπει όλο και πιο εξατομικευμένα και προσβάσιμα χρηματοοικονομικά μέσω έξυπνων πρακτόρων.

- Αυτόνομη διαχείριση καθημερινών οικονομικών

- Εξατομικευμένες επενδυτικές συμβουλές σε πραγματικό χρόνο

- Άμεση αξιολόγηση μικροδανείων

- Εξατομικευμένα ασφαλιστικά προϊόντα κατ’ απαίτηση

Επέκταση Εμβέλειας Αγοράς

Η AI θα μπορούσε να επεκτείνει δραματικά τις χρηματοοικονομικές υπηρεσίες σε υποεξυπηρετούμενους πληθυσμούς.

- Αξιολογήσεις δανείων για μικροκαλλιεργητές με χρήση τοπικών δεδομένων

- Ελάχιστες απαιτήσεις υποδομής

- Αποφάσεις πιστοληπτικής ικανότητας σε πραγματικό χρόνο

- Προσβάσιμα χρηματοοικονομικά προϊόντα για όλους

Εξέλιξη Κανονισμών

Αυτές οι εξελίξεις φέρνουν νέες προκλήσεις που θα διαμορφώσουν το μελλοντικό ρυθμιστικό περιβάλλον. Οι ρυθμιστικές αρχές παγκοσμίως προετοιμάζουν ήδη πλαίσια AI (π.χ. ο νόμος AI της ΕΕ) και ζητούν μεγαλύτερη διαφάνεια και λογοδοσία.

Η AI δεν είναι πλέον ένα περιθωριακό πείραμα· είναι η κινητήρια δύναμη της τραπεζικής επόμενης γενιάς. Οι χρηματοοικονομικοί οργανισμοί που αγκαλιάζουν αυτή τη μεταμόρφωση τώρα – ευθυγραμμίζοντας στρατηγική, τεχνολογία, διακυβέρνηση και ταλέντο – θα είναι καλύτερα τοποθετημένοι να ευημερήσουν στο μέλλον με AI.

— Ανάλυση Ειδικού του Κλάδου

Κορυφαία Εργαλεία AI στα Χρηματοοικονομικά και την Τραπεζική

Feedzai

Η Feedzai είναι μια πλατφόρμα επιχειρησιακού κινδύνου που ειδικεύεται στην ανίχνευση απάτης σε πραγματικό χρόνο, την καταπολέμηση της νομιμοποίησης εσόδων από παράνομες δραστηριότητες (AML) και την πρόληψη οικονομικού εγκλήματος. Χρησιμοποιώντας προηγμένη τεχνητή νοημοσύνη και μηχανική μάθηση, η Feedzai βοηθά τράπεζες, fintech και επεξεργαστές πληρωμών να παρακολουθούν συναλλαγές, να εντοπίζουν ύποπτες συμπεριφορές και να μειώνουν τις απώλειες από απάτες, διατηρώντας παράλληλα τη συμμόρφωση με τους κανονισμούς. Το πλαίσιο RiskOps της εταιρείας ενοποιεί τις ροές εργασίας απάτης, ταυτοποίησης και AML σε μια ενιαία πλατφόρμα για ολοκληρωμένη προστασία σε όλο τον χρηματοοικονομικό κύκλο ζωής.

Personetics

Η Personetics είναι μια εταιρεία fintech λογισμικού που βοηθά τράπεζες και χρηματοπιστωτικά ιδρύματα να προσφέρουν εξατομικευμένες, προληπτικές εμπειρίες διαχείρισης χρημάτων. Αναλύοντας δεδομένα συναλλαγών και συμπεριφοράς σε πραγματικό χρόνο, η Personetics παρέχει συγκειμενικές πληροφορίες, αυτοματοποιημένη αποταμίευση, προειδοποιήσεις υπερανάληψης και προσαρμοσμένες χρηματοοικονομικές συμβουλές. Η πλατφόρμα της χρησιμοποιείται από κορυφαίες τράπεζες παγκοσμίως για να ενισχύσει την αλληλεπίδραση, να βελτιώσει την οικονομική ευημερία και να αυξήσει την αξία ζωής του πελάτη.

Xapien

Η Xapien είναι μια πλατφόρμα AI SaaS με έδρα το Λονδίνο, που ειδικεύεται στην αυτοματοποιημένη δέουσα επιμέλεια και την ανάλυση κινδύνου οντοτήτων. Συγκεντρώνει δεδομένα από διαδικτυακές πηγές, εταιρικά μητρώα, μέσα ενημέρωσης, λίστες κυρώσεων και δημόσια αρχεία για να δημιουργεί σε βάθος, δομημένες αναφορές για άτομα και οργανισμούς μέσα σε λίγα λεπτά. Η Xapien επιτρέπει στις ομάδες συμμόρφωσης, νομικές, χρηματοοικονομικές και επιχειρησιακές να αποκαλύπτουν κρυφούς κινδύνους, συνδέσεις φήμης και συγκείμενες πληροφορίες σε μεγάλη κλίμακα.

Anaplan

Το Anaplan είναι μια πλατφόρμα επιχειρησιακού σχεδιασμού και διαχείρισης απόδοσης βασισμένη στο cloud, που επιτρέπει στις οργανώσεις να δημιουργούν ολοκληρωμένα, σεναριο-καθοδηγούμενα μοντέλα σε τομείς όπως τα οικονομικά, οι πωλήσεις, η εφοδιαστική αλυσίδα και οι λειτουργίες. Με τον υπολογιστικό κινητήρα in-memory και την αρχιτεκτονική επανυπολογισμού σε πραγματικό χρόνο, το Anaplan υποστηρίζει συνεργατικό σχεδιασμό, προβλέψεις και λήψη αποφάσεων σε μεγάλη κλίμακα. Η πλατφόρμα έχει σχεδιαστεί για πολύπλοκα, δυναμικά επιχειρησιακά περιβάλλοντα, επιτρέποντας στους χρήστες να ανταποκρίνονται γρήγορα στις αλλαγές με ενημερωμένα σχέδια και πληροφορίες.

Συμπέρασμα

Ο ρόλος της AI στα χρηματοοικονομικά και την τραπεζική αναμένεται να αυξηθεί σημαντικά. Μπορούμε να περιμένουμε περισσότερη λήψη αποφάσεων βασισμένη σε δεδομένα, έξυπνη αυτοματοποίηση και καινοτομία προσανατολισμένη στον πελάτη στο μέλλον.

Αυτοματοποίηση

Ανάλυση

Εξατομίκευση

Ασφάλεια

Οι χρηματοοικονομικοί οργανισμοί που αγκαλιάζουν αυτή τη μεταμόρφωση τώρα – ευθυγραμμίζοντας στρατηγική, τεχνολογία, διακυβέρνηση και ταλέντο – θα είναι καλύτερα τοποθετημένοι να ευημερήσουν στο μέλλον με AI.

Δεν υπάρχουν σχόλια ακόμη. Γίνετε ο πρώτος που θα σχολιάσει!