AI inom finans och bank

AI inom finans och bank revolutionerar finansbranschen genom att förbättra bedrägeridetektion, effektivisera verksamheter och möjliggöra personliga banktjänster. Med tillämpningar inom riskhantering, investeringsanalys och kundsupport driver AI innovation och formar finansens framtid.

Artificiell intelligens (AI) förändrar snabbt finans- och banksektorn genom att möjliggöra för institutioner att automatisera processer, analysera stora datamängder och leverera personliga tjänster.

Google Cloud definierar AI inom finans som en uppsättning teknologier som driver dataanalys, prognoser, kundservice och intelligent informationshämtning, vilket hjälper banker och finansföretag att bättre förstå marknader och kundbehov.

EY framhåller att nya generativa AI-modeller (som GPT) "omdefinierar verksamheter, produktutveckling och riskhantering," vilket gör det möjligt för banker att erbjuda mycket personliga tjänster och nya lösningar samtidigt som rutinuppgifter effektiviseras. När banker digitaliserar sina erbjudanden ligger AI till grund för innovationer från automatiserad låneprövning till smarta handelsalgoritmer.

Denna omfattande guide utforskar viktiga fördelar, tillämpningar, risker, strategiska överväganden och framtidsutsikter för AI inom finans och bank och ger handfasta insikter om denna transformerande teknologi.

Fördelar med AI inom finans och bank

AI erbjuder många fördelar för finansinstitut, från kostnadsminskning till bättre beslutsfattande. Genom att automatisera rutinuppgifter och utnyttja datadrivna insikter hjälper AI banker att arbeta mer effektivt och precist.

Välkända konsultfirmor rapporterar att AI-driven automatisering kan spara miljontals genom att effektivisera lånehantering, bedrägerikontroller och kundservice, medan maskininlärning förbättrar riskmodeller och kreditbedömningens noggrannhet.

Automatisering och effektivitet

AI-driven automatisering ökar avsevärt den operativa effektiviteten. Bots och AI-system hanterar repetitiva bankuppgifter – såsom transaktionshantering, datainmatning och dokumentverifiering – vilket frigör medarbetare för mer värdeskapande arbete.

- Förkortar behandlingstider dramatiskt

- Minskar manuella fel avsevärt

- Möjliggör omedelbara kreditkontroller

- Sparar miljontals i driftkostnader

Ledande institutioner effektiviserar processer som lånehantering, bedrägeridetektion och kundservice och uppnår betydande kostnadsbesparingar.

Förbättrad noggrannhet och beslutsfattande

AI-modeller analyserar komplex finansiell data med en konsekvens och hastighet som överträffar mänsklig kapacitet. Maskininlärningsalgoritmer upptäcker subtila mönster och avvikelser i kredit- eller transaktionshistorik som annars kan förbises.

- Mer exakta prognoser

- Färre låneförluster

- Bättre bedrägeridetektion

- Förbättrad kreditgranskning

AI-drivna insikter förbättrar beslutsfattandet och ger betydande kostnadsbesparingar genom att minska dåliga lån.

Personalisering och kundengagemang

AI gör personalisering skalbar genom att analysera kunddata och beteenden. Banker kan erbjuda skräddarsydda produktrekommendationer och digital support dygnet runt via AI-drivna chatbots.

- Omedelbara svar på rutinfrågor

- Personliga investeringsstrategier

- Bättre kundnöjdhet och lojalitet

- Serviceupplevelse likt concierge

Banker som Bank of America använder AI för att leverera aktuella, relevanta råd och erbjudanden som matchar varje användares mål.

Innovation och konkurrensfördel

AI driver innovation genom att snabbt bearbeta stora datamängder, vilket möjliggör helt nya produkter och strategier som on-demand robo-rådgivare, dynamiska prissättningsmodeller eller försäkringar baserade på användning.

- Unika produkt- och tjänsteerbjudanden

- Insikter om konsumenters spenderingstrender

- Nya tjänsteprototyper

- Datadriven differentiering

AI för sektorn in i en era av oöverträffad innovation och effektivitet.

Tillämpningar av AI inom finans och bank

AI är inte bara ett modeord inom finans – det används redan inom många funktioner. Banker och fintechs använder AI för bedrägeriförebyggande, handel, personalisering, kreditanalys, efterlevnad och mer.

Bedrägeridetektion och förebyggande

AI är mycket bra på att upptäcka bedräglig aktivitet i realtid. Maskininlärningssystem analyserar kontinuerligt transaktionsflöden för att flagga mönster som tyder på bedrägeri.

- Upptäckt av ovanliga betalningsbelopp

- Övervakning av IP-förändringar

- Identifiering av plötsliga utgiftsökningar

- Anpassning till nya bedrägerimetoder

Algoritmisk handel och investeringsanalys

AI-drivna handelssystem förändrar hur tillgångar köps och säljs genom att bearbeta stora, varierade datamängder och genomföra affärer i hög hastighet.

- Marknadsprisanalys

- Bearbetning av nyhetsrubriker

- Spårning av sociala mediers sentiment

- Integration av ekonomiska rapporter

Personlig banktjänst och kundservice

AI revolutionerar kundnära tjänster genom att förstå individuella profiler och erbjuda personliga bankupplevelser.

- Bästa kreditkortsrekommendationer

- Optimala låneproduktföreslag

- Anpassning av sparplaner

- Chatbot-assistans dygnet runt

Kreditbedömning och låneprövning

AI-baserad kreditbedömning analyserar ett bredare spektrum av data än traditionella modeller och ger en mer heltäckande bild av låntagarens kreditvärdighet.

- Analys av transaktionshistorik

- Bedömning av onlinebeteende

- Psykometriska indikatorer

- Integration av alternativa data

Regulatorisk efterlevnad (RegTech)

AI-verktyg automatiserar många efterlevnadsuppgifter, skannar kontinuerligt transaktioner och genererar automatiskt rapporter.

- Övervakning av penningtvätt

- Automatisk rapportgenerering

- Flaggning av avvikelser

- Spårning av regeländringar

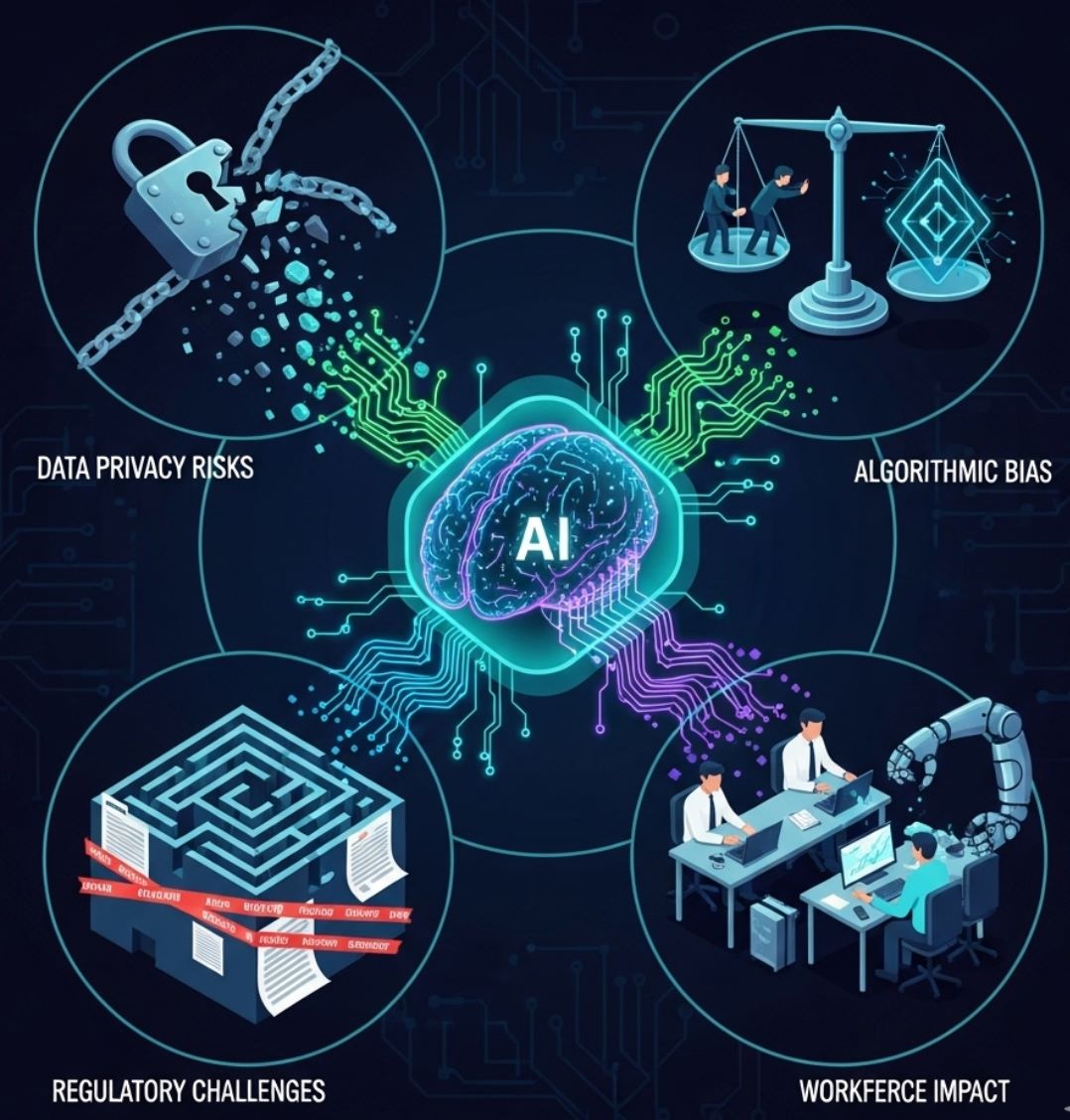

Risker och utmaningar med AI inom finans

Trots de stora löftena med AI medför teknologin också nya risker och utmaningar som finanssektorn måste hantera noggrant. Viktiga bekymmer inkluderar datasäkerhet, modellpartiskhet, regulatoriska luckor och påverkan på arbetskraften.

Dataskydd och cybersäkerhet

AI-system kräver enorma mängder data – ofta inklusive känslig personlig och finansiell information. Detta medför betydande integritets- och säkerhetsrisker.

Väsentliga skyddsåtgärder:

- Starka ramverk för datastyrning

- End-to-end-kryptering

- Kontinuerlig övervakning

- Efterlevnad av GDPR och integritetslagar

- Säkra AI-pipelines

När banker adopterar AI hittar illvilliga aktörer nya mål i AI-drivna system. Utan robust cybersäkerhet kan AI:s fördelar övervägas av skador från datastöld eller manipulation.

— EY Forskningsrapport

Algoritmisk partiskhet och transparens

AI-modeller lär sig från historisk data och kan oavsiktligt återskapa mänskliga fördomar. En välkänd oro inom finans är algoritmisk partiskhet i kredit- eller investeringsbeslut.

Att hantera partiskhet kräver:

- Utveckling av förklarliga AI-system

- Användning av transparenta modeller

- Tillägg av tolkningsverktyg

- Regelbunden rättvisetester

- Etiska AI-ramverk

- Implementering av revisionsspår

Om AI till exempel nekar ett lån måste banken ändå kunna förklara beslutet – men en komplex AI-modell kan ha svårt att avslöja sin motivering. Styrelser måste kräva etisk AI, säkerställa att partiskhet kontrolleras och att resultat är transparenta.

Regulatoriska och styrningsutmaningar

Det regulatoriska ramverket för AI inom finans är fortfarande under utveckling. För närvarande är regler specifika för AI begränsade eller oklara, vilket skapar osäkerhet kring efterlevnad av framtida AI-regler.

Proaktiv styrningsstrategi:

- Skapa AI-övervakningskommittéer

- Definiera ansvar för AI-resultat

- Implementera rigorösa valideringsprocesser

- Engagera regulatorer tidigt

- Skapa revisionsspår för AI-system

- Involvera juridik-, efterlevnads- och teknikteam

BCG rekommenderar att banker "äger styrningsagendan" genom att engagera regulatorer tidigt och skapa revisionsspår för AI-system. Banker måste anpassa AI-initiativ med stark styrning för att undvika regulatoriska fallgropar.

Arbetskraft och etiska överväganden

AI-driven automatisering kan ersätta vissa bankjobb, särskilt de som involverar rutinmässig databehandling. Backoffice-roller inom datainmatning, efterlevnadskontroller och grundläggande analys kan minska.

Etiska överväganden:

- Program för omskolning av anställda

- Strategier för omplacering av talanger

- Människa-i-loopen-ansats

- Ansvarsramverk

- Transparens i AI-processer

- Mänsklig övervakning för ansvarsfulla resultat

Finansinstitut behöver balansera effektivitet med etisk användning – integrera transparens och mänsklig övervakning i AI-processer för att behålla förtroende och socialt godkännande.

Strategisk implementering av AI

För att fånga AI:s fördelar samtidigt som riskerna hanteras måste banker anta ett strategiskt, helhetsorienterat angreppssätt för AI-implementering. Detta innebär att anpassa AI-insatser med affärsmål, investera i rätt infrastruktur och kompetensutveckla personal.

Anpassa AI till affärsstrategin

Organisationer bör förankra AI-initiativ i kärnverksamhetens mål istället för att behandla AI som ett isolerat experiment. BCG betonar att banker "måste förankra AI-strategin i affärsstrategin," med fokus på projekt med tydliga avkastningar.

- Identifiera högpåverkande användningsfall (automatisering av utlåning, förmögenhetsrådgivning)

- Sätta mätbara prestationsmått (intäktsökning, kostnadsminskning)

- Definiera AI-vision kopplad till kundvärde

- Fokusera på konkurrensdifferentiering

Bygg robust data- och teknikplattform

Lyckad AI kräver en stark teknisk grund. Banker behöver enhetliga dataplattformar, moln- eller hybridlösningar och sömlösa integrationslager för att stödja maskininlärning i stor skala.

- Modernisera äldre system

- Adoptera AI/ML-plattformar

- Säkerställ datakvalitet

- Implementera integrations- och orkestreringslager

- Sätt AI i centrum för teknik och data

Etablera styrning och riskkontroller

Robust styrning är icke-förhandlingsbart. Banker bör skapa tvärfunktionella AI-riskkommittéer och sätta standarder för modellvalidering och övervakning.

- Skapa AI-riskkommittéer

- Samarbeta proaktivt med regulatorer

- Utveckla riskhanteringsramverk för revision

- Definiera policys för dataanvändning

- Säkerställ att modeller kan granskas

- Sätt etiska riktlinjer för kreditbeslut

Äg styrningsagendan genom att samarbeta med regulatorer och skapa riskhanteringsramverk anpassade för revision och förklarbarhet.

— BCG Strategisk rådgivning

Utveckla talang och organisatorisk förändring

AI-adoption misslyckas ofta på grund av brist på kompetens eller organisatoriskt motstånd. Banker bör investera i utbildning och rekrytering av AI-talanger samtidigt som befintlig personal kompetensutvecklas inom datakunskap.

- Anställ dataforskare och ML-ingenjörer

- Kompetensutveckla befintlig personal i datakunskap

- Omfördela roller och incitament

- Främja samarbete mellan team

- Engagera ledningen på högsta nivå

- Främja experimenterande och lärande

Isolerade AI-projekt

- Isolerade experiment

- Inga tydliga ROI-mått

- Begränsad skalbarhet

- Frånkopplade från affärsmål

- Minimal organisatorisk förankring

Företagsövergripande AI-strategi

- Integrerat över verksamheten

- Mätbar affärspåverkan

- Skalbar infrastruktur

- Anpassat till kärnstrategi

- Fullt ledarskapsengagemang

Sammanfattningsvis behandlar vinnande banker AI som företagsstrategi, inte som ett styckevis projekt. De fokuserar på att leverera konkret ROI, integrerar AI i kärnprocesser och anpassar teknik, risk och personalpraxis.

Forskning visar att banker som idag investerar strategiskt i AI (istället för att bara köra isolerade proof of concept) förbereder sig för att "omforma hur deras verksamhet skapar värde." De som agerar nu – uppgraderar strategi, teknik, styrning och talang i samklang – kommer att bygga starkare kundrelationer, sänka kostnader och ligga före konkurrenterna.

Framtidsutsikter för AI inom finans

Finansbranschens framtid kommer att vara djupt AI-driven. Framväxande AI-teknologier som generativ och agentbaserad AI lovar att automatisera ännu mer sofistikerade uppgifter och låsa upp nya möjligheter.

Agentbaserad AI-revolution

Ekonomisk påverkan

Finansiell inkludering

Framväxande kapabiliteter

Personliga AI-finansagenter

Framtidens AI kommer att möjliggöra allt mer personliga och tillgängliga finanstjänster genom intelligenta agenter.

- Autonom hantering av vardagsekonomi

- Skräddarsydda investeringsråd i realtid

- Omedelbar mikrolåneprövning

- Personliga försäkringsprodukter på begäran

Utökad marknadsräckvidd

AI kan dramatiskt utöka finansiella tjänster till underbetjänade befolkningar.

- Lånebedömningar för småbrukare med lokal data

- Minimala infrastrukturskrav

- Beslut om kredit i realtid

- Tillgängliga finansiella produkter för alla

Regulatorisk utveckling

Dessa framsteg medför nya utmaningar som kommer att forma framtidens regulatoriska miljö. Regulatorer världen över förbereder redan AI-ramverk (t.ex. EU:s AI-förordning) och kräver större transparens och ansvarstagande.

AI är inte längre ett perifert experiment; det är motorn för nästa generations bankverksamhet. Finansinstitut som omfamnar denna transformation nu – genom att anpassa strategi, teknik, styrning och talang – kommer att vara bäst positionerade för att blomstra i en AI-driven framtid.

— Branschexpertanalys

Toppverktyg för AI inom finans och bank

Feedzai

Feedzai är en företagsplattform för riskhantering som specialiserar sig på realtidsbedrägeridetektion, penningtvättsbekämpning (AML) och förebyggande av finansiell brottslighet. Genom avancerad AI och maskininlärning hjälper Feedzai banker, fintechs och betalningsförmedlare att övervaka transaktioner, upptäcka misstänkt beteende och minska bedrägeriförluster samtidigt som regulatorisk efterlevnad säkerställs. Företagets RiskOps-ramverk förenar arbetsflöden för bedrägeri, identitet och AML under en enda plattform för att leverera heltäckande skydd genom hela den finansiella livscykeln.

Personetics

Personetics är ett fintech-mjukvaruföretag som hjälper banker och finansiella institutioner att erbjuda personliga, proaktiva upplevelser för pengahantering. Genom att analysera transaktions- och beteendedata i realtid möjliggör Personetics kontextuella insikter, automatiserad sparande, varningar för övertrassering och skräddarsydda finansiella råd. Plattformen används av ledande banker världen över för att öka engagemang, förbättra ekonomiskt välmående och öka kundens livstidsvärde.

Xapien

Xapien är en AI-baserad SaaS-plattform med bas i London som specialiserar sig på automatiserad due diligence och riskintelligens för enheter. Den konsoliderar data från webbkällor, företagsregister, media, sanktionslistor och offentliga register för att generera djupgående, strukturerade rapporter om individer och organisationer på några minuter. Xapien möjliggör för compliance-, juridik-, finans- och företagsgrupper att upptäcka dolda risker, ryktekopplingar och kontextuella insikter i stor skala.

Anaplan

Anaplan är en molnbaserad plattform för företagsplanering och prestationshantering som gör det möjligt för organisationer att bygga integrerade, scenariobaserade modeller inom ekonomi, försäljning, leveranskedja och verksamhet. Med sin minnesbaserade beräkningsmotor och arkitektur för realtidsomräkning stödjer Anaplan samarbetsinriktad planering, prognostisering och beslutsfattande i stor skala. Plattformen är utformad för komplexa, dynamiska affärssammanhang och låter användare snabbt reagera på förändringar med uppdaterade planer och insikter.

Slutsats

AI:s roll inom finans och bank förväntas växa enormt. Vi kan förvänta oss mer datadrivet beslutsfattande, intelligent automatisering och kundcentrerad innovation framöver.

Automatisering

Analys

Personalisering

Säkerhet

Finansinstitut som omfamnar denna transformation nu – genom att anpassa strategi, teknik, styrning och talang – kommer att vara bäst positionerade för att blomstra i en AI-driven framtid.

No comments yet. Be the first to comment!