金融・銀行業界におけるAI

金融・銀行業界におけるAIは、不正検知の向上、業務の効率化、パーソナライズされた銀行サービスの提供を通じて、金融業界に革命をもたらしています。リスク管理、投資分析、顧客サポートなどの分野での応用により、AIはイノベーションを推進し、金融の未来を形作っています。

人工知能(AI)は、金融・銀行業界において急速に変革をもたらしており、機関がプロセスを自動化し、膨大なデータを分析し、パーソナライズされたサービスを提供できるようにしています。

例えば、Google Cloudは金融におけるAIを、データ分析、予測、顧客対応、インテリジェントな情報検索を支える技術群として定義しており、銀行や金融機関が市場や顧客ニーズをより深く理解するのに役立っています。

EYは、新しい生成AIモデル(GPTなど)が「業務、製品開発、リスク管理を再定義している」と指摘しており、銀行が高度にパーソナライズされたサービスや新たなソリューションを提供しつつ、日常業務を効率化できるようにしています。銀行がデジタル化を進める中で、AIは自動化されたローン審査からスマートな取引アルゴリズムまで、革新の基盤となっています。

まとめると、金融・銀行業界におけるAIとは、機械学習や自然言語処理などのAI技術を金融データや業務に適用することを意味します。

これにより、サイバーセキュリティの監視や24時間対応の顧客サポートの自動化など、効率化とイノベーションが促進され、企業はカスタマイズされた体験やリスク評価の向上を実現しています。

以下のセクションでは、金融・銀行業界におけるAIの主な利点、応用、リスク、戦略的考慮事項、将来展望について、SEOに最適化された概要を提供します。

金融・銀行業界におけるAIの利点

AIは金融機関に多くの利点をもたらします。コスト削減から意思決定の向上まで、ルーチン作業の自動化とデータ駆動の洞察活用により、銀行の運営効率と正確性が向上します。

著名なコンサルティング会社の報告によると、AIによる自動化はローン処理、不正検知、顧客サービスの効率化で数百万ドルのコスト削減を実現し、機械学習はリスクモデルや審査精度を向上させています。広く見れば、AIは生産性を高め、イノベーションを解き放ち、企業がより賢明な商品やサービスを提供できるようにします。

自動化と効率化

AI駆動の自動化は業務効率を大幅に向上させます。ボットやAIシステムは取引処理、データ入力、書類確認などの反復的な銀行業務を担当し、従業員はより付加価値の高い業務に専念できます。

例えば、ローン処理のワークフローや支払い検証の自動化により、処理時間を大幅に短縮し、手作業のミスを減らせます。銀行はAIがルーチンのコンプライアンスチェックや顧客問い合わせを担うことで大幅なコスト削減を報告しています。

実際には、即時の信用審査など迅速なサービス提供や効率的な運営を意味します。EYの報告では、主要な金融機関が「ローン処理、不正検知、顧客サービスなどのプロセスを合理化し」、数百万ドルのコスト削減を実現していると述べています。

精度向上と意思決定の改善

AIモデルは複雑な金融データを人間を超える速度と一貫性で分析できます。大規模なデータセットで学習した機械学習アルゴリズムは、信用履歴や取引フローなどで見落とされがちな微細なパターンや異常を検出します。

これにより、より正確な予測が可能になります。AIをリスク評価に活用する銀行は、ローンの不履行率が低下し、不正検知も向上しています。AIは信用力や疑わしい活動をより精密に評価できるためです。

結果として、AIによる洞察は意思決定を強化します。EYの調査によれば、リスク管理におけるAIは不良債権の削減や信用審査の改善により大幅なコスト削減をもたらしています。これにより、金融の健全性が向上し、リスク管理が強化されます。

パーソナライズと顧客エンゲージメント

AIはパーソナライズをスケール可能にします。顧客データや行動を分析することで、銀行はカスタム製品の推奨や24時間対応のデジタルサポートを提供できます。例えば、AI搭載のチャットボットは残高照会や取引履歴などの定型的な質問に即座に回答し、システムは顧客一人ひとりのニーズを学習しています。

イノベーションと競争優位性

AIは金融におけるイノベーションの原動力でもあります。膨大なデータを迅速に処理することで、全く新しい商品や戦略を可能にします。例えば、オンデマンドのロボアドバイザー、動的価格設定モデル、利用ベースの保険など、機械学習なしでは実現不可能なアイデアが生まれています。

Google Cloudは、大規模データの分析が「金融における独自で革新的な商品・サービスの提供につながる」と指摘しています。実際、銀行はAIを使って消費者の支出傾向などの新たな洞察を掘り起こし、新サービスのプロトタイプを作成しています。

これらの洞察を活用する企業は競争優位を獲得します。EYの報告によると、AIは「前例のないイノベーションと効率の時代」を金融業界にもたらし、データ駆動型の商品が銀行の差別化を促進しています。

金融・銀行業界におけるAIの応用

AIは単なる流行語ではなく、多くの機能で既に活用されています。銀行やフィンテック企業は不正防止、取引、パーソナライズ、信用分析、コンプライアンスなどにAIを利用しています。以下に金融における主要なAI応用例を紹介します。

不正検知と防止

AIはリアルタイムで不正行為を検出するのに優れています。機械学習システムは取引の流れを継続的に分析し、不正を示すパターン(異常な支払い額、IPの変化、支出の急増など)を検出します。静的なルールベースのシステムとは異なり、これらのAIモデルは新たな不正手法に応じて進化します。

高度な攻撃を損失が拡大する前に捕捉できます。実際、AIによる不正検知は「金融機関が不正を未然に検知・防止できる」ようにし、収益と顧客信頼を守っています。現代の銀行は、このような先制的なAIシステムにより不正損失を大幅に減少させていると報告しています。

アルゴリズム取引と投資分析

資本市場では、AI搭載の取引システムが資産の売買方法を変革しています。これらのアルゴリズムは市場価格、ニュース見出し、ソーシャルメディアの感情、経済報告など多様なデータを取り込み、高速で取引を実行します。過去とリアルタイムのデータから学習し、裁定機会を特定し戦略を迅速に調整します。

これにより大きな競争優位が生まれます。高度なAI取引デスクを持つ企業は、人間のトレーダーよりも迅速に市場の一時的な状況を活用できます。実際、AIモデルを使う資産運用者はポートフォリオのパフォーマンスを向上させ、リスク管理をより動的に行っています。

パーソナライズされた銀行サービスと顧客対応

AIは顧客対応サービスを革新しています。個々のプロフィールを理解することで、銀行はパーソナライズされた銀行体験を提供し、最適なクレジットカード、ローン商品、貯蓄プランを推奨します。AIは支出習慣やライフイベントを分析し、適切なサービス(例:適切なタイミングでの住宅ローン借り換え)を提案します。

さらに、AI搭載のチャットボットやバーチャルアシスタントはATMの場所案内や口座残高照会などの定型的な問い合わせに即座に対応し、ユーザーエンゲージメントを大幅に向上させています。こうしたAIの応用により、銀行はより関連性が高く便利なサービスを提供し、顧客満足度とロイヤルティを高めています。

実際、AIによるパーソナライズを導入した銀行は推奨商品の利用率やクロスセルの指標が向上しています。

信用スコアリングと審査

従来の信用モデルは信用履歴や収入など限られたデータポイントを使用しますが、AIベースの信用スコアリングは取引履歴、オンライン行動、心理測定指標などより広範なデータを分析します。

これにより借り手の信用力をより包括的に評価できます。こうした洞察を活用することで、貸し手はより迅速かつ正確な融資判断を行い、信用履歴が限られた顧客にも安全に融資を拡大できます。

結果として、AIによる審査はより賢明なローン承認と顧客基盤の拡大を実現しています。AIは従来のスコアでは見逃されがちな返済予測因子を発見するためです。

規制遵守(RegTech)

コンプライアンスもAIの重要な活用分野です。金融業界の複雑で変化する規制は継続的な監視と報告を必要とします。AIツールは多くのコンプライアンス業務を自動化し、マネーロンダリング防止の兆候を継続的にスキャンし、レポートを自動生成し、異常を検知してレビューに回します。

自然言語処理やパターン認識を活用し、銀行は文書やコミュニケーション全体で規制変更を追跡しています。

これにより罰金やミスのリスクが軽減されます。業界ガイドによれば、AIは銀行が「複雑で絶えず変化する規制環境を自動化で管理する」ことを支援します。実際には、コンプライアンスチームは書類作業に追われることなく戦略と監督に集中できます。

金融・銀行業界におけるAIのリスクと課題

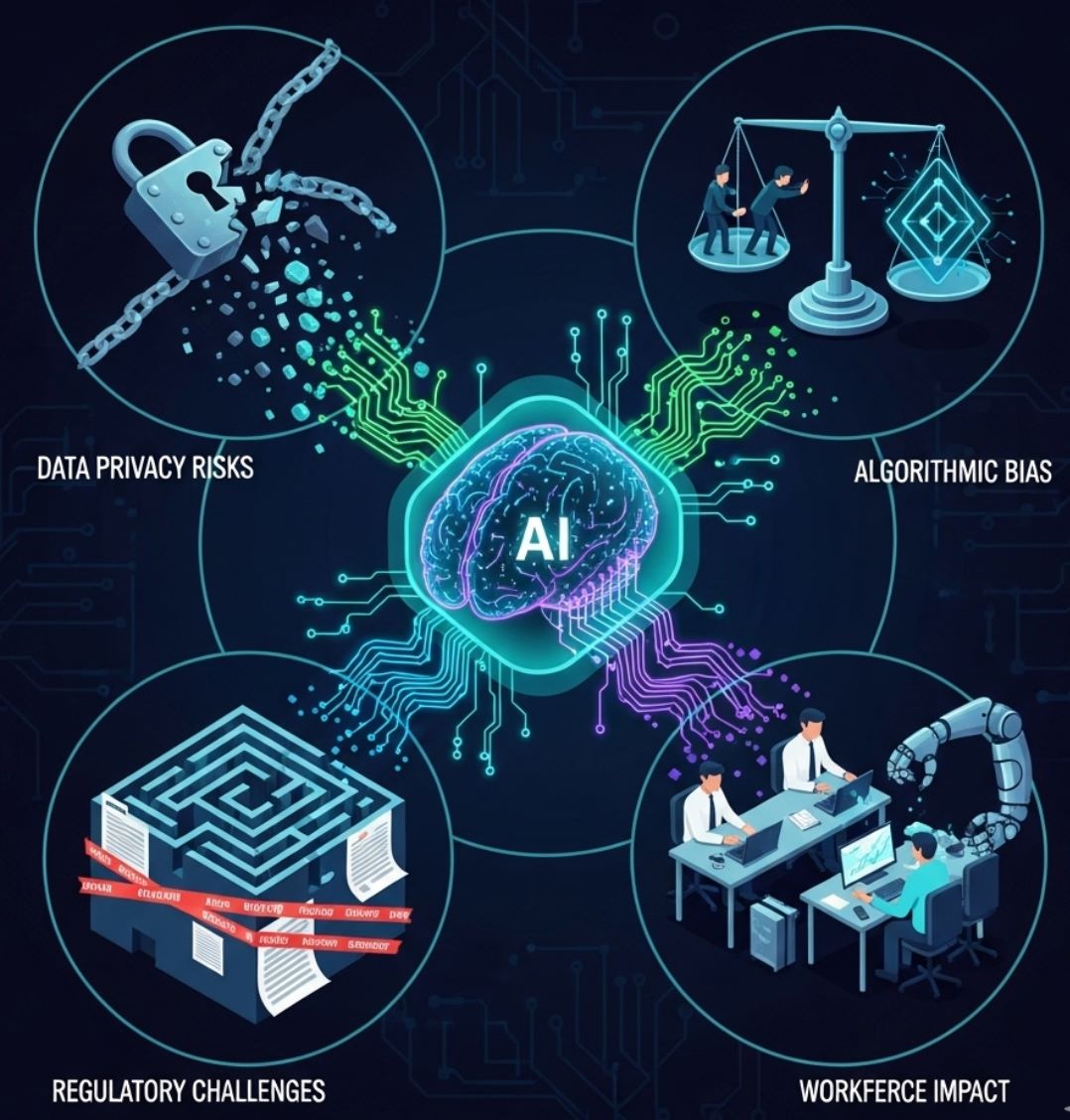

AIは大きな可能性を秘めていますが、金融業界が慎重に管理すべき新たなリスクと課題ももたらします。主な懸念事項はデータセキュリティ、アルゴリズムの偏り、規制の不備、労働力への影響です。以下に金融におけるAI導入の主要リスクを詳述します。

データプライバシーとサイバーセキュリティ

AIシステムは大量のデータ、しばしば個人情報や金融情報を含むデータを必要とします。これによりプライバシーとセキュリティのリスクが生じます。銀行がAIで多くのプロセスを自動化するほど、サイバー攻撃の「攻撃面」が拡大します。

EYによれば、銀行がAIを採用するにつれて悪意ある攻撃者はAIシステムを新たな標的としています。例えば、顧客データで学習したAIモデルは、そのデータやコードが侵害されると操作される恐れがあります。

したがって、銀行は強固なデータガバナンス、暗号化、監視に投資しなければなりません。GDPRなどのプライバシー法を遵守し、AIパイプラインを侵害から守ることが不可欠です。堅牢なサイバーセキュリティがなければ、AIの利点はデータ盗難や改ざんの被害により損なわれる可能性があります。

アルゴリズムの偏りと透明性

AIモデルは過去のデータから学習するため、意図せず人間の偏見を再現することがあります。金融におけるよく知られた懸念は、融資や投資判断におけるアルゴリズムの偏りです。規制当局は、AIベースの信用アルゴリズムが特定のグループに対して不公平な融資をもたらす可能性を警告しています。

さらに、多くのAIシステムは「ブラックボックス」として機能し、その意思決定の論理が不透明です。例えば、AIがローンを拒否した場合でも、銀行はその決定理由を説明する必要がありますが、複雑なAIモデルは容易に説明できないことがあります。

この課題に対処するには、説明可能なAIの構築が必要です。銀行は透明性の高いモデルを使用するか、AIの決定を解釈するツールを導入し、定期的に公平性のテストを行う必要があります。EYは、取締役会が倫理的なAIを求め、偏りをチェックし結果の透明性を確保すべきだと指摘しています。

規制およびガバナンスの課題

金融におけるAIの規制枠組みはまだ発展途上です。現時点でAI特有のルールは限られており不明瞭な部分もあります。監督当局は偏ったアルゴリズム、不正確なチャットボットの助言、データプライバシーなどの問題を懸念しています。

そのため、多くの銀行は将来のAI規制への対応に不確実性を抱えています。先進的な機関は、事前に内部ガバナンスとリスク管理の枠組みを整備しています。

例えば、BCGは銀行に対し「ガバナンス課題を自ら主導」し、規制当局と早期に連携し、AIシステムの監査証跡を作成することを推奨しています。これにはAI監督委員会の設置、AI結果の責任所在の明確化、厳格な検証プロセスの実施が含まれます。

要するに、銀行は法務、コンプライアンス、技術チームを巻き込み、強固なガバナンスとAI施策を整合させる必要があります。外部規制を待つのではなく、積極的なガバナンスが現在のベストプラクティスとされています。

労働力と倫理的考慮

AIによる自動化は、特にルーチンのデータ処理を担う銀行業務の一部を代替する可能性があります。例えば、データ入力、コンプライアンスチェック、基本的な分析のバックオフィス業務は縮小するかもしれません。

世界経済フォーラムは、ローン処理担当者など多くの従来の職務がAIに取って代わられるため、再スキル習得が必要になると指摘しています。

これは倫理的かつ社会的な課題を提起します。銀行や規制当局は従業員の再教育や人材の再配置を検討しなければなりません。さらに、AIが意思決定を行う場合でも、責任を担保するために「人間の介入」が不可欠です。

専門家は、人間の判断がAIを監督し、責任ある結果を保証すべきだと主張しています。金融機関は効率向上と倫理的利用のバランスを取り、透明性と人間の監督をAIプロセスに組み込むことで信頼と社会的許容を維持する必要があります。

金融・銀行業界におけるAIの戦略的導入

AIの利点を最大化しリスクを管理するために、銀行は戦略的かつ包括的なアプローチでAIを導入する必要があります。これにはAI施策を事業目標に整合させ、適切なインフラに投資し、人材育成を行うことが含まれます。業界リーダーは具体的な戦略指針を示しています。

AIを事業戦略に整合させる:

組織はAIを単独の実験として扱うのではなく、事業の中核目標に根ざしたAI施策を推進すべきです。BCGは銀行に対し「AI戦略を事業戦略に根付かせ」、技術そのものではなく明確なリターンが見込めるプロジェクトに注力するよう強調しています。

これには、影響力の大きいユースケース(例:融資自動化、資産運用アドバイザリー)を特定し、収益増加やコスト削減などの測定可能なパフォーマンス指標を初期段階から設定することが含まれます。パイロット段階を超えた銀行は、顧客価値と競争優位に結びつくAIビジョンを明確にしています。

堅牢なデータ・技術インフラを構築する:

AIの成功には強固な技術基盤が不可欠です。銀行は統合されたデータプラットフォーム、クラウドまたはハイブリッドコンピューティング、機械学習を大規模に支えるシームレスな統合レイヤーを整備する必要があります。BCGは「技術とデータの中心にAIを据える」ことと、統合・オーケストレーションレイヤーへの投資を推奨しています。

実際には、レガシーシステムの近代化、AI/MLプラットフォームの採用、データ品質の確保が含まれます。適切なインフラなしでは、AIモデルを企業全体で信頼性高く展開できません。

ガバナンスとリスク管理体制を確立する:

前述の通り、堅牢なガバナンスは不可欠です。銀行は学際的なAIリスク委員会を設置し、モデル検証と監視の基準を設定すべきです。BCGは規制当局と連携し、「監査可能性と説明責任を備えたリスク管理フレームワークを構築する」ことを推奨しています。

これにはデータ利用ポリシーの策定、モデルの監査可能性の確保、倫理的ガイドライン(例:信用判断に関するもの)の設定が含まれます。これらの管理体制を早期に整備することで、イノベーションを加速しつつコンプライアンスを維持できます。

人材育成と組織変革を推進する:

AI導入はスキル不足や組織の抵抗により失敗することが多いです。銀行はデータサイエンティストや機械学習エンジニアの採用・育成に投資し、既存スタッフのデータリテラシー向上も図るべきです。また、AI駆動のワークフローを支えるために役割やインセンティブの再調整も必要です。

例えば、リレーションシップマネージャーがデータアナリストと協働してAIの洞察を解釈するケースがあります。重要なのは、経営層の関与です。BCGはAI成功企業は「CEOのリーダーシップを最大限に活用し」、トップダウンでシニアリーダーが関与していると指摘しています。

文化的変革も鍵であり、経営陣が実験を推進し、成功したパイロットを拡大し、初期の失敗を許容して学習・適応を促進しています。

要するに、成功する銀行はAIを断片的なプロジェクトではなく企業戦略として捉えています。具体的なROIを追求し、AIを中核プロセスに組み込み、技術、リスク、人材の取り組みを整合させています。

調査によれば、現在戦略的にAIに投資している銀行は「事業の価値創造のあり方を再構築」する準備ができています。

今まさに戦略、技術、ガバナンス、人材を一体的にアップグレードする銀行は、顧客関係を強化し、コストを削減し、競合に先んじることができるでしょう。

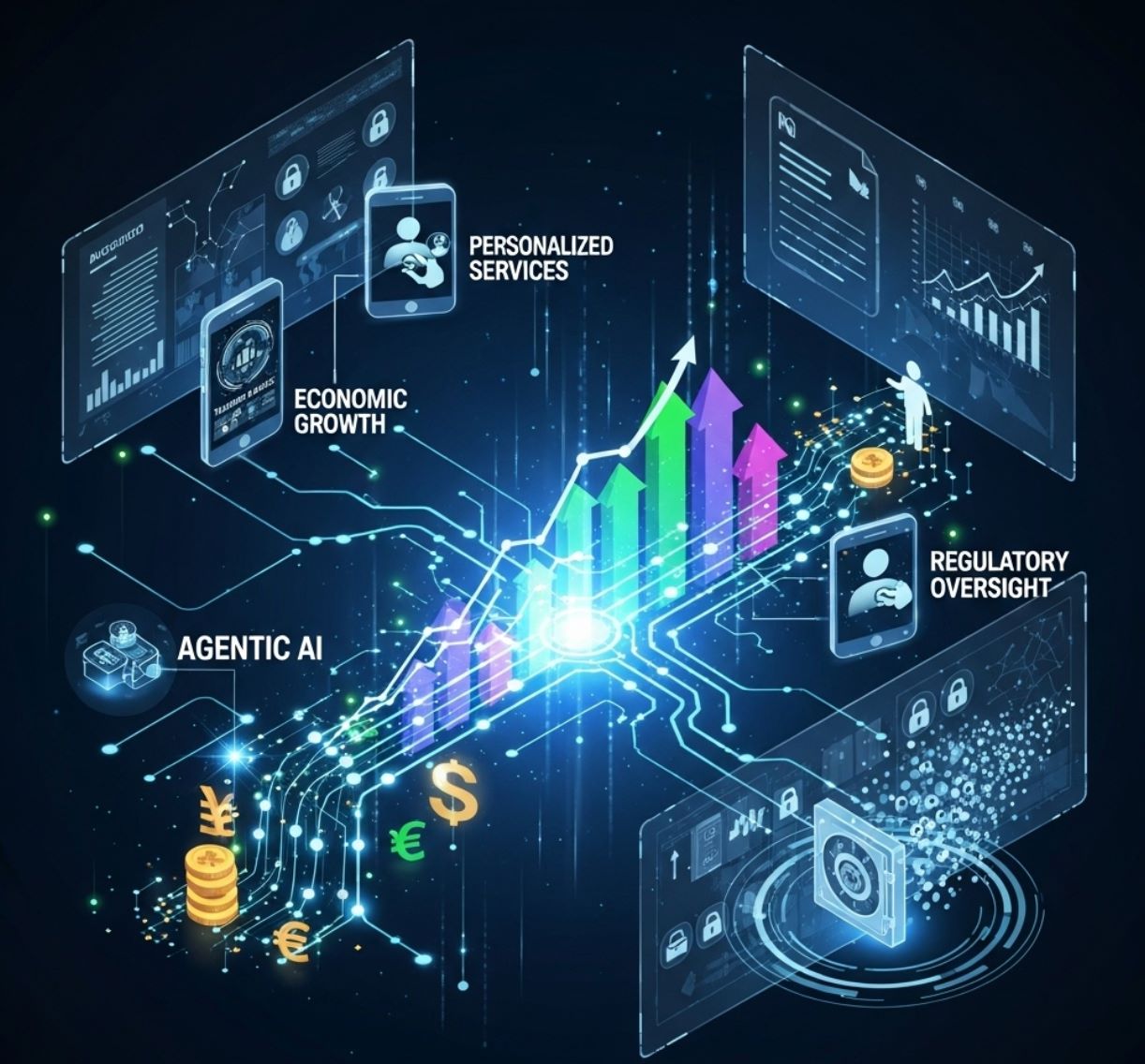

金融・銀行業界におけるAIの将来展望

金融業界の未来は深くAIに依存するものとなるでしょう。生成AIやエージェント型AIなどの新興技術は、より高度なタスクの自動化と新たな能力の解放を約束しています。

例えば、エージェント型AIは自律的に連携するAIエージェントのネットワークであり、将来的には人間の介入を最小限に抑えたエンドツーエンドの取引や動的なポートフォリオ管理を実現する可能性があります。BCGは数年以内に「銀行業界の風景が根本的に変わる」と予測しています。

アナリストはこの変化が巨大な経済的影響をもたらすと見ています。ECBとマッキンゼーの最近の分析では、生成AIだけで世界の銀行業界の営業利益の9~15%に相当する2,000億~3,400億ドルの生産性向上効果が期待されています。実際には、効率的なワークフロー(コスト削減)と革新的なAI駆動商品による新たな収益源を意味します。

消費者側では、将来のAIはさらにパーソナライズされアクセスしやすい金融を実現します。AI金融エージェントが日常の資金管理、個別の投資助言、リアルタイムのマイクロローン審査を担うことが期待されます。

例えば、エージェント型AIは地域データを用いて小規模農家のローン申請を自律的に評価したり、その場で個別の保険商品を作成したりすることが可能になるかもしれません。こうした進展は、最小限のインフラでサービスが届きにくい市場に金融包摂を大幅に促進する可能性があります。

もちろん、これらの進歩は将来の規制環境にも新たな課題をもたらします。世界中の規制当局はすでにAIフレームワーク(例:EUのAI法)を準備し、透明性と説明責任の強化を求めています。

将来の銀行は、信頼を維持するためにプライバシー、説明可能性、セキュリティを組み込んだAIシステムを設計しなければなりません。また、次世代のAIツールは急速に進化するため、機関は常に俊敏性を保つ必要があります。

>>> 詳細はこちら:

まとめると、金融・銀行業界におけるAIの役割は今後大きく拡大する見込みです。よりデータ駆動の意思決定、インテリジェントな自動化、顧客中心のイノベーションが進展すると予想されます。ある専門家は「AIはもはや周辺的な実験ではなく、次世代銀行の原動力である」と述べています。戦略、技術、ガバナンス、人材を整合させてこの変革を受け入れる金融機関が、AI時代の未来で最も成功を収めるでしょう。