Sztuczna inteligencja w zarządzaniu finansami osobistymi

Odkryj, jak sztuczna inteligencja (SI) zmienia zarządzanie finansami osobistymi: od inteligentnego budżetowania i automatycznego oszczędzania po robo-doradców i wirtualnych asystentów. Ten artykuł dostarcza jasnych, pełnych i praktycznych wskazówek, które pomogą Ci mądrzej wydawać pieniądze.

Nowoczesne zarządzanie finansami osobistymi jest przekształcane przez sztuczną inteligencję (SI) i uczenie maszynowe. Technologie te napędzają aplikacje i platformy automatyzujące budżetowanie, oszczędzanie, inwestowanie, a nawet wykrywanie oszustw, oferując spersonalizowane wskazówki finansowe niczym cyfrowy trener finansowy.

Ta adopcja oznacza, że SI staje się rutynową częścią zarządzania finansami osobistymi, obsługując wszystko od śledzenia wydatków po optymalizację inwestycji.

- 1. Budżetowanie i śledzenie wydatków wspierane przez SI

- 2. Automatyczne oszczędzanie i zarządzanie wydatkami

- 3. Robo-doradcy i planowanie inwestycji

- 4. Chatboty i wirtualne doradztwo finansowe

- 5. Korzyści z SI w zarządzaniu pieniędzmi

- 6. Wyzwania i kwestie do rozważenia

- 7. Spojrzenie w przyszłość

- 8. Najlepsze aplikacje do zarządzania finansami osobistymi wspierane przez SI

Budżetowanie i śledzenie wydatków wspierane przez SI

SI doskonale radzi sobie z analizą danych finansowych. Inteligentne aplikacje budżetowe takie jak Mint, PocketGuard czy Copilot Money automatycznie kategoryzują Twoje transakcje i uczą się Twoich nawyków. Dzięki uczeniu maszynowemu narzędzia te sortują wydatki w czasie rzeczywistym i wykrywają wzorce, które możesz przeoczyć.

Automatyczna kategoryzacja

SI odczytuje transakcje i przypisuje im kategorie (jedzenie, czynsz, podróże itd.) bez ręcznego wprowadzania, ucząc się na podstawie każdej transakcji.

Wgląd w czasie rzeczywistym

Gdy tylko wydasz pieniądze, aplikacja aktualizuje Twój budżet, umożliwiając natychmiastowe zauważenie trendów lub zbędnych wydatków.

Ciągłe uczenie się

Im częściej korzystasz z aplikacji, tym staje się mądrzejsza. Jej algorytmy dopracowują budżet na podstawie Twoich unikalnych nawyków wydatkowych.

Prognozujące alerty

Funkcje prognozowania ostrzegają, jeśli możesz mieć niedobór gotówki lub sugerują optymalny moment na większe zakupy.

Automatyczne oszczędzanie i zarządzanie wydatkami

Ponad budżetowanie, SI pomaga automatyzować oszczędzanie i ograniczać marnotrawstwo. Nowoczesne aplikacje finansowe potrafią wykrywać źródła wycieków pieniędzy i działać w Twoim imieniu, eliminując zbędne wydatki i optymalizując wzorce wydatkowania.

Tradycyjne podejście

- Ręczne śledzenie subskrypcji

- Pomijanie zapomnianych opłat cyklicznych

- Czasochłonne przeglądy rachunków

- Przeoczenie okazji do oszczędzania

Automatyczne rozwiązanie

- Automatyczne wykrywanie wszystkich subskrypcji

- Anulowanie nieużywanych usług

- Automatyczne wyszukiwanie lepszych ofert

- Oszczędność 80–500 USD rocznie

Kluczowe funkcje automatyzacji

- Zarządzanie subskrypcjami: Aplikacje takie jak Rocket Money wykorzystują SI do wykazywania wszystkich opłat cyklicznych i mogą negocjować lub anulować te, których nie używasz

- Optymalizacja ofert: SI skanuje rachunki i transakcje w poszukiwaniu potencjalnych oszczędności, stosując oferty cashback lub rekomendując tańsze plany

- Adaptacyjne budżety: Na podstawie wzorców wydatków aplikacja dostosowuje cele oszczędnościowe i sugeruje kierowanie dodatkowych środków na oszczędności lub inwestycje

Narzędzia oszczędnościowe oparte na SI mogą zaoszczędzić użytkownikom średnio od 80 do 500 USD rocznie, automatyzując zarządzanie subskrypcjami i wyszukując lepsze oferty.

— Bankrate Financial Research

W praktyce narzędzia te działają jak automatyczny „finansowy autopilot”, wdrażając strategie oszczędzania dostosowane do Twojego stylu życia. Pracują cicho w tle – odkładając co tydzień niewielkie kwoty na oszczędności lub przekształcając rachunki – dzięki czemu stopniowo budujesz fundusz awaryjny bez zastanawiania się nad tym.

Robo-doradcy i planowanie inwestycji

Wpływ SI sięga także inwestowania. Robo-doradcy to platformy wykorzystujące algorytmy do tworzenia i zarządzania portfelami inwestycyjnymi przy minimalnym lub żadnym udziale człowieka. Uwzględniają Twoje cele i tolerancję ryzyka, a następnie automatycznie budują zdywersyfikowany portfel akcji, obligacji lub ETF-ów.

Automatyczne zarządzanie portfelem

SI ocenia warunki rynkowe i Twój profil osobisty, aby optymalizować alokację aktywów. Na przykład, gdy rynek akcji rośnie, może zwiększyć udział akcji; jeśli przewidywany jest spadek, może przejść na bezpieczniejsze obligacje.

- Ciągłe balansowanie portfela

- Dynamiczna alokacja aktywów w zależności od warunków rynkowych

- Automatyczne reinwestowanie dywidend

- Optymalizacja zbierania strat podatkowych

Analiza rynku wspierana przez SI

Niektóre platformy wykorzystują generatywną SI do analizy wiadomości i danych finansowych, prognozując trendy, które pomagają podejmować decyzje inwestycyjne. Narzędzia te mogą nawet symulować scenariusze „co by było gdyby”.

- Analiza nastrojów rynkowych w czasie rzeczywistym

- Symulacje historycznych wyników

- Porównanie z benchmarkiem (np. S&P 500)

- Modelowanie predykcyjne przyszłych zwrotów

Inteligentne zarządzanie ryzykiem

SI pomaga ograniczać ryzyko, dywersyfikując portfel na wiele aktywów i wczesnym ostrzeganiem o spadkach rynkowych.

- Automatyczna dywersyfikacja portfela

- Wczesne alerty o zmienności rynku

- Optymalizacja zwrotu skorygowanego o ryzyko

- Spersonalizowana ocena tolerancji ryzyka

Funkcje planowania długoterminowego

Usługi SI pomagają w planowaniu emerytalnym i celach długoterminowych, prognozując, ile trzeba oszczędzać na emeryturę lub większe zakupy, uwzględniając inflację i zwroty z inwestycji. Niektóre łączą automatyczne inwestowanie z doradcami ludzkimi: aplikacja może używać SI do codziennych decyzji, ale także umożliwiać umawianie rozmów z certyfikowanym doradcą w przypadku złożonych pytań.

Chatboty i wirtualne doradztwo finansowe

Konwersacyjna SI (chatboty) stała się nowym sposobem uzyskiwania pomocy finansowej. Wirtualni asystenci, tacy jak ChatGPT lub dedykowane chatboty (np. chatbot Cleo), mogą odpowiadać na pytania dotyczące budżetowania, zadłużenia czy inwestowania na żądanie. Możesz dosłownie zapytać telefon: „Ile powinienem oszczędzić na wakacje?” lub „Czy lepiej spłacić kartę kredytową czy zrobić dodatkową wpłatę na pożyczkę?” i otrzymać natychmiastową pomoc.

Obecny stan adopcji

Zaufanie i ograniczenia

Brak zrozumienia emocji

Preferencja dla ludzi

Najlepsze praktyki korzystania z chatbotów SI

Używaj jako pierwszego punktu kontaktu

Traktuj chatboty SI jako punkt wyjścia do szybkich informacji lub wykrywania oczywistych błędów, takich jak pominięte odsetki od pożyczek.

Weryfikuj rekomendacje

Podwójnie sprawdzaj wszelkie porady SI, zwłaszcza dotyczące skomplikowanych obliczeń lub szczegółów podatkowych, korzystając z wiarygodnych źródeł lub specjalistów.

Łącz SI z wiedzą ludzką

Zadaj pytania chatbotowi, aby poznać opcje, a następnie potwierdź plany z certyfikowanym doradcą finansowym przy ważnych decyzjach.

Korzyści z SI w zarządzaniu pieniędzmi

SI przynosi wiele wyraźnych korzyści w finansach osobistych, zmieniając sposób, w jaki ludzie zarządzają pieniędzmi dzięki analizie danych i automatyzacji.

Analiza oparta na danych

SI potrafi przeanalizować tysiące transakcji w kilka sekund, ujawniając trendy wydatków i możliwości oszczędzania, które mogą umknąć ludziom.

- Wykrywanie nietypowych rachunków lub opłat

- Precyzyjne rozbicie wydatków na kategorie

- Rozpoznawanie wzorców w różnych okresach

Personalizacja

Systemy SI uczą się na podstawie Twoich danych, dzięki czemu porady są coraz bardziej dopasowane do Twoich unikalnych nawyków i sytuacji finansowej.

- Spersonalizowane plany oszczędnościowe

- Adaptacyjne rekomendacje budżetowe

- Strategie dostosowane do dochodów

Wygoda i szybkość

Rutynowe zadania, takie jak śledzenie wydatków, zarządzanie subskrypcjami czy przygotowanie podatków, są automatyzowane, oszczędzając czas i wysiłek.

- Aktualizacje finansowe w czasie rzeczywistym

- Monitorowanie w tle 24/7

- Natychmiastowa kategoryzacja transakcji

Niższe koszty

W przeciwieństwie do tradycyjnych doradców finansowych z wysokimi opłatami lub minimalnymi wymaganiami konta, większość aplikacji finansowych opartych na SI jest bezpłatna lub bardzo tania.

- Średnie oszczędności: 80–500 USD rocznie

- Brak minimalnych wymagań konta

- Demokratyzacja dostępu do ekspertów

SI działa jak cyfrowy trener finansowy – zawsze dostępny, obiektywny i oparty na danych. Może zauważyć, że zaraz nie osiągniesz celu oszczędnościowego i delikatnie dostosować budżet lub zaproponować automatyczne przeniesienie środków na konto o wysokim oprocentowaniu.

Wyzwania i kwestie do rozważenia

Pomimo obietnic SI, istnieją ważne kwestie, o których należy pamiętać, korzystając z tych narzędzi w zarządzaniu finansami osobistymi.

Dokładność i uprzedzenia

SI nie jest nieomylna. Jej rekomendacje zależą od jakości danych i algorytmów. Testy akademickie narzędzi takich jak ChatGPT wykazały, że choć porady mogą być użyteczne, często są ogólne i czasem błędne.

- Może błędnie obliczać skomplikowane formuły finansowe

- Może pomijać ważne szczegóły podatkowe

- Czasem udziela ogólnych porad

Prywatność i bezpieczeństwo danych

Aplikacje finansowe oparte na SI wymagają wrażliwych danych (dane kont bankowych, historia wydatków, dochody itd.), co rodzi poważne obawy dotyczące prywatności.

Najlepsze praktyki bezpieczeństwa

- Wybieraj renomowane platformy z silnym szyfrowaniem

- Dokładnie czytaj polityki prywatności

- Sprawdzaj, jak dane są przechowywane i udostępniane

- Włączaj uwierzytelnianie dwuskładnikowe

- Regularnie monitoruj konta pod kątem nietypowej aktywności

Zaufanie i czynniki emocjonalne

Zarządzanie pieniędzmi często wiąże się z emocjami (np. lękiem przed długiem, ekscytacją z zakupu). SI nie posiada prawdziwego zrozumienia uczuć, co tworzy istotną lukę zaufania.

Perspektywa kanadyjska

Perspektywa amerykańska

Ta luka „ludzkiego dotyku” oznacza, że SI powinna uzupełniać, a nie zastępować osobisty osąd i profesjonalne doradztwo. Na przykład aplikacja SI może przypominać o celach oszczędnościowych, ale zaufany doradca lub członek rodziny najlepiej pomoże rozwiązać niepokój związany z ograniczaniem wydatków.

Świadomość i dostępność

Znaczna część społeczeństwa po prostu jeszcze nie zna tych narzędzi. Badania pokazują, że wielu nigdy nie słyszało o robo-doradcach czy chatbotach finansowych.

Wyzwania cyfrowego podziału

- Starsze osoby mogą obawiać się aplikacji SI

- Mniej zaawansowani technologicznie użytkownicy mają trudności z nauką

- Ograniczona świadomość spowalnia tempo adopcji

- Złożoność interfejsu może stanowić barierę

Zalecane podejście: człowiek w pętli

Zrozumienie tych ograniczeń pozwala bezpieczniej korzystać z SI. Eksperci zalecają zawsze mieć „człowieka w pętli”: traktować SI jako jednego z doradców spośród wielu.

Analiza SI

Używaj SI do szybkiej analizy budżetu

Przegląd ludzki

Umów się na rozmowę z doradcą finansowym

Strategia łączona

Opracuj długoterminowe plany z pomocą ekspertów

Połączenie efektywności SI z nadzorem człowieka to obecnie najskuteczniejsze podejście do zarządzania finansami osobistymi.

Spojrzenie w przyszłość

Rola SI w finansach osobistych ma znacznie wzrosnąć. Analitycy rynku przewidują dalszy rozwój narzędzi fintech opartych na SI w nadchodzących latach, wraz z coraz mądrzejszymi algorytmami i ewolucją ram regulacyjnych.

Nowe funkcje SI w finansach

Sterowanie głosowe

Integracja międzyplatformowa

Automatyczne negocjacje

Predykcyjny przepływ gotówki

Mądrzejsze algorytmy

Ewolucja regulacji

Droga naprzód

Ostatecznie SI obiecuje uczynić zarządzanie pieniędzmi bardziej proaktywnym i spersonalizowanym. Potrafi rozłożyć złożone cele finansowe na małe, automatyczne zadania, zachęcając nas do lepszych nawyków. Jednak element ludzki pozostanie kluczowy.

Większość konsumentów, zwłaszcza młodszych, postrzega SI jako potężne narzędzie wspierające ich decyzje finansowe, a nie zastępujące ich osąd. Korzystając z SI mądrze – wykorzystując jej zdolności analityczne i automatyzację, pozostając jednocześnie krytycznie zaangażowanym – możesz cieszyć się mądrzejszym budżetowaniem, oszczędzaniem i inwestowaniem, dostosowanymi do Twojego życia.

Najlepsze aplikacje do zarządzania finansami osobistymi wspierane przez SI

Cleo - AI Money Coach

Informacje o aplikacji

| Twórca | Stworzona przez Cleo AI Ltd, brytyjską firmę fintech założoną w 2016 roku, specjalizującą się w narzędziach do zarządzania finansami osobistymi opartymi na sztucznej inteligencji. |

| Obsługiwane urządzenia | Dostępna na urządzenia iOS i Android, a także przez przeglądarkę na oficjalnej platformie. |

| Języki / Kraje | Głównie obsługuje język angielski | Dostępna w Wielkiej Brytanii, Stanach Zjednoczonych i Kanadzie z planami rozszerzenia na inne rynki. |

| Model cenowy | Bezpłatny Premium — Podstawowe funkcje budżetowania i śledzenia są darmowe | Subskrypcje Cleo Plus i Cleo Builder odblokowują budowanie kredytu, zaliczki gotówkowe i programy cashback. |

Ogólny przegląd

Cleo to aplikacja do zarządzania finansami osobistymi zasilana sztuczną inteligencją, która pomaga użytkownikom przejąć kontrolę nad swoimi finansami dzięki inteligentnemu budżetowaniu, śledzeniu wydatków oraz spersonalizowanej edukacji finansowej. Działając jako Twój asystent finansowy AI, Cleo dostarcza praktyczne wskazówki, strategie oszczędzania oraz porady dotyczące wydatków za pośrednictwem angażującego, konwersacyjnego interfejsu czatu.

Aplikacja wprowadza elementy grywalizacji do finansów osobistych, wykorzystując humor i interaktywne wyzwania, co sprawia, że budżetowanie staje się mniej stresujące i bardziej przyjemne. Dzięki funkcjom takim jak oferty cashback, ochrona przed debetem oraz monitorowanie punktacji kredytowej, Cleo wzmacnia pewność finansową użytkowników na dłuższą metę.

Szczegółowe wprowadzenie

Cleo rewolucjonizuje zarządzanie finansami osobistymi dzięki konwersacyjnej sztucznej inteligencji, która komunikuje się z użytkownikami w naturalny sposób. Poprzez bezpieczne połączenie z kontem bankowym aplikacja analizuje dochody, wydatki i wzorce konsumpcji, dostarczając spersonalizowane wskazówki i praktyczne rekomendacje.

Interfejs czatu AI pełni rolę zarówno przewodnika finansowego, jak i motywatora. Zadawaj Cleo pytania typu „Ile wydałem na jedzenie w zeszłym tygodniu?” lub „Czy mogę sobie pozwolić na ten zakup?” i otrzymuj natychmiastowe odpowiedzi z wizualnymi podsumowaniami oraz inteligentnymi sugestiami.

Dla użytkowników pragnących poprawić swoje nawyki finansowe Cleo oferuje wyzwania budżetowe, śledzenie celów oraz nagrody cashback. Plan Cleo Plus dodaje potężne narzędzia do budowania historii kredytowej, zaliczek na wynagrodzenie oraz gotówki na nagłe wypadki — pomagając zachować stabilność finansową w nieprzewidzianych sytuacjach.

Platforma kładzie nacisk na edukację finansową, oferując praktyczne porady, monitorowanie postępów i motywację w przyjaznym, angażującym tonie, który sprawia, że zarządzanie pieniędzmi jest dostępne dla każdego.

Kluczowe funkcje

Wchodź w interakcje z inteligentnym chatbotem Cleo, aby uzyskać natychmiastowe informacje o swoich nawykach wydatkowych, postępach w oszczędzaniu i kondycji finansowej.

Automatycznie kategoryzuj wydatki i śledź budżety w czasie rzeczywistym z wizualnymi podsumowaniami i alertami o wydatkach.

Uzyskaj dostęp do niewielkich, bezodsetkowych zaliczek, aby uniknąć opłat za przekroczenie salda i zachować stabilność finansową.

Buduj lub poprawiaj swoją zdolność kredytową dzięki zabezpieczonym narzędziom Cleo do budowania kredytu z możliwością śledzenia postępów.

Ustawiaj inteligentne cele oszczędnościowe z automatycznymi przelewami i wizualnym śledzeniem postępów, aby szybciej osiągać swoje finansowe cele.

Zarabiaj cashback za zakupy dokonane u partnerów Cleo i maksymalizuj swoje oszczędności.

Otrzymuj spersonalizowane rekomendacje i praktyczne porady, które pomogą poprawić Twoją kondycję finansową z czasem.

Szyfrowanie na poziomie bankowym oraz dostęp tylko do odczytu gwarantują pełne bezpieczeństwo Twoich danych i transakcji.

Pobierz lub link dostępu

Instrukcja użytkownika

Pobierz aplikację Cleo z App Store lub Google Play, albo korzystaj z niej przez przeglądarkę na oficjalnej platformie internetowej.

Utwórz konto Cleo i bezpiecznie połącz swoje konta bankowe, korzystając z szyfrowania na poziomie bankowym, aby uzyskać finansowe wskazówki oparte na AI.

Używaj interfejsu czatu AI, aby zadawać pytania o wydatki, ustawiać budżety lub natychmiast otrzymywać spersonalizowane porady finansowe.

Cleo automatycznie kategoryzuje transakcje i podkreśla trendy wydatkowe za pomocą wizualnych podsumowań i alertów.

Twórz spersonalizowane cele oszczędnościowe lub włącz automatyczne oszczędzanie dzięki inteligentnemu algorytmowi Cleo, aby budować majątek bez wysiłku.

Odblokuj zaawansowane narzędzia, w tym zaliczki na wynagrodzenie, budowanie kredytu oraz nagrody cashback, aby usprawnić zarządzanie finansami.

Otrzymuj regularne aktualizacje i spersonalizowane raporty, aby utrzymać kurs na swoje cele finansowe i świętować osiągnięcia.

Uwagi / ograniczenia

- Zaliczki gotówkowe oraz funkcje budowania kredytu są dostępne tylko dla subskrybentów płatnych (Cleo Plus/Builder).

- Wymaga połączenia z kontem bankowym, aby dostarczać dokładne wskazówki i spersonalizowane rekomendacje.

- Niektóre funkcje, takie jak cashback czy nagrody, mogą się różnić w zależności od regionu i dostępności partnerów handlowych.

- Pomimo wysokiego poziomu bezpieczeństwa, Cleo korzysta z zewnętrznych API bankowych do dostępu do danych, co może czasem wpływać na czas synchronizacji.

Najczęściej zadawane pytania

Tak, Cleo oferuje darmową wersję z funkcjami budżetowania i czatu AI. Jednak funkcje premium dostępne są w subskrypcjach Cleo Plus i Cleo Builder.

Tak, Cleo korzysta z szyfrowania na poziomie bankowym oraz dostępu tylko do odczytu, co gwarantuje pełne bezpieczeństwo Twoich środków i danych logowania. Twoje dane finansowe są chronione zgodnie z branżowymi standardami bezpieczeństwa.

Tak. Funkcja Cleo Builder pomaga użytkownikom budować historię kredytową poprzez zabezpieczone konto kredytowe, jednocześnie śledząc postępy w aplikacji, co czyni proces budowania kredytu przejrzystym i dostępnym.

Cleo Plus kosztuje około 5,99 USD miesięcznie (cena może się różnić w zależności od regionu) i obejmuje narzędzia do budowania kredytu, zaliczki gotówkowe oraz nagrody cashback.

Obecnie Cleo jest dostępne tylko w tych trzech krajach, ale planowane jest rozszerzenie na inne rynki w przyszłości.

Nie, Cleo nie jest bankiem. To aplikacja asystenta finansowego, która pomaga użytkownikom zarządzać pieniędzmi na wielu kontach bankowych, dostarczając wskazówki i narzędzia do podejmowania lepszych decyzji finansowych.

Cleo wykorzystuje przyjazny, humorystyczny styl chatbota oraz grywalizowane wyzwania finansowe, aby utrzymać zaangażowanie użytkowników podczas nauki dobrych nawyków finansowych. Podejście konwersacyjne sprawia, że zarządzanie finansami jest mniej onieśmielające i bardziej satysfakcjonujące.

Tak. Dzięki funkcji Cleo Cover użytkownicy mogą korzystać z niewielkich, bezodsetkowych zaliczek, aby uniknąć opłat za przekroczenie salda i zachować stabilność finansową.

Tak, Cleo jest również dostępne przez platformę internetową, co pozwala zarządzać finansami z dowolnej przeglądarki.

Tak, Cleo zapewnia wsparcie klienta poprzez czat w aplikacji oraz centrum pomocy dla użytkowników darmowych i premium, gwarantując pomoc wtedy, gdy jest potrzebna.

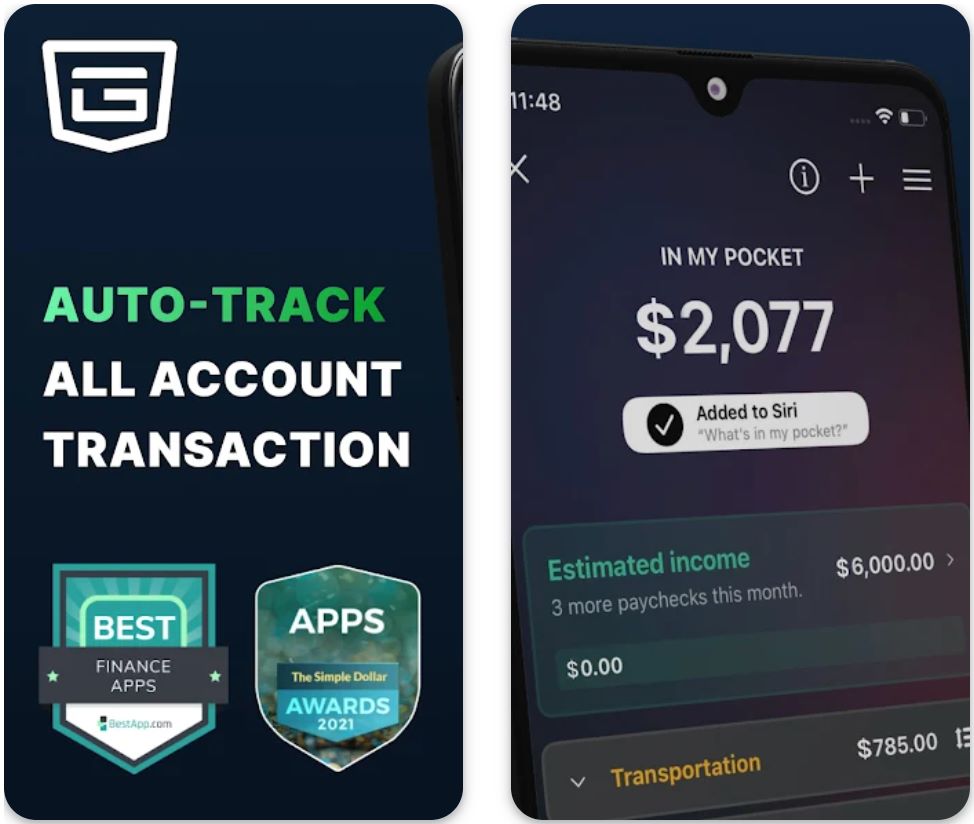

PocketGuard — Simple AI Budgeting

Informacje o aplikacji

| Autor / Twórca | PocketGuard, Inc. |

| Obsługiwane urządzenia | iOS, Android oraz przeglądarki internetowe |

| Języki / Kraje | Angielski (Stany Zjednoczone, Kanada oraz wybrane regiony na świecie) |

| Cennik | Bezpłatny plan z podstawowymi narzędziami do budżetowania + subskrypcja premium PocketGuard Plus |

Ogólny przegląd

PocketGuard — Proste budżetowanie z AI to aplikacja do zarządzania finansami osobistymi, zaprojektowana, aby uprościć budżetowanie i śledzenie wydatków dzięki technologii sztucznej inteligencji. Aplikacja pomaga użytkownikom kontrolować wydatki, automatycznie analizując przychody, rachunki i wydatki, aby pokazać, ile pieniędzy można bezpiecznie wydać.

Inteligentny system budżetowania PocketGuard eliminuje stres finansowy, automatycznie tworząc budżety, śledząc subskrypcje i wskazując możliwości oszczędzania. Dzięki przejrzystemu interfejsowi i zaawansowanym analizom, jest wszechstronnym towarzyszem finansowym dla każdego, kto chce zarządzać pieniędzmi mądrzej.

Szczegółowe wprowadzenie

PocketGuard wykorzystuje finansowe analizy oparte na sztucznej inteligencji, aby pomóc użytkownikom zrozumieć przepływy pieniężne i podejmować lepsze decyzje dotyczące wydatków. Poprzez bezpieczne połączenie z kontami bankowymi i kartami kredytowymi aplikacja zapewnia śledzenie w czasie rzeczywistym przychodów, rachunków i transakcji.

Funkcja „W Mojej Kieszeni” natychmiast oblicza, ile środków pozostaje do dyspozycji po pokryciu wszystkich niezbędnych wydatków, zapewniając, że nigdy nie przekroczysz budżetu. Aplikacja automatycznie kategoryzuje wydatki, wykrywa powtarzające się płatności i pomaga zidentyfikować zbędne koszty lub duplikaty subskrypcji.

Dzięki PocketGuard Plus użytkownicy zyskują dostęp do zaawansowanych funkcji, takich jak niestandardowe kategorie, śledzenie spłaty zadłużenia oraz szczegółowe raporty wydatków — co pozwala budować dyscyplinę finansową i długoterminowe nawyki oszczędzania.

Kluczowe funkcje

Automatyczne tworzenie spersonalizowanych budżetów na podstawie wzorców wydatków i przychodów.

Oblicza dostępne środki do wydania po uwzględnieniu rachunków i oszczędności.

Automatyczne porządkowanie transakcji dla lepszej przejrzystości.

Monitoruje terminy płatności i powtarzające się opłaty, aby zapobiec zaległościom.

Wykrywa aktywne subskrypcje i pomaga anulować niechciane.

Pozwala użytkownikom ustalać cele finansowe, takie jak spłata zadłużenia czy fundusz awaryjny.

Wizualne analizy pokazują, jak wydajesz pieniądze i gdzie możesz zaoszczędzić.

Stosuje szyfrowanie na poziomie bankowym, aby chronić dane i prywatność użytkowników.

Odblokowuje narzędzia premium, takie jak niestandardowe budżety, śledzenie gotówki i eksportowalne raporty.

Link do pobrania lub dostępu

Instrukcja użytkownika

Pobierz aplikację PocketGuard z App Store, Google Play lub skorzystaj z wersji internetowej.

Zarejestruj się za pomocą adresu e-mail lub kontynuuj przez Google/Apple dla szybkiego dostępu.

Bezpiecznie połącz swoje konta finansowe, aby automatycznie importować dane o transakcjach.

Zdefiniuj cele oszczędnościowe, kategorie budżetowe i limity wydatków.

Pozwól PocketGuard automatycznie kategoryzować i monitorować codzienne wydatki.

Sprawdź, ile masz bezpiecznych do wydania środków po pokryciu niezbędnych wydatków.

Uzyskaj dostęp do narzędzi premium dla szczegółowych analiz i zaawansowanej kontroli.

Uwagi i ograniczenia

- Niektóre funkcje, takie jak niestandardowe kategorie i śledzenie zadłużenia, wymagają subskrypcji PocketGuard Plus.

- Obecnie obsługuje głównie konta bankowe z USA i Kanady.

- Synchronizacja transakcji może potrwać od 24 do 48 godzin, w zależności od banku.

- Ograniczona obsługa walut i języków.

- Wymaga połączenia z internetem do synchronizacji danych w czasie rzeczywistym.

Najczęściej zadawane pytania

Tak, aplikacja oferuje bezpłatną wersję z podstawowymi funkcjami budżetowania. Funkcje premium dostępne są w ramach PocketGuard Plus.

PocketGuard korzysta z bezpiecznych, tylko do odczytu połączeń za pośrednictwem zaufanych agregatorów finansowych, zapewniając prywatność i ochronę danych.

Tak, użytkownicy mogą połączyć wiele kont rozliczeniowych, oszczędnościowych i kredytowych.

Funkcja „W Mojej Kieszeni” oparta na AI zapewnia śledzenie dostępnych środków w czasie rzeczywistym, co ułatwia unikanie nadmiernych wydatków.

Choć aplikacja jest głównie przeznaczona dla użytkowników z USA i Kanady, ograniczona funkcjonalność może być dostępna również międzynarodowo.

PocketGuard stosuje szyfrowanie SSL 256-bit na poziomie bankowym oraz dostęp tylko do odczytu, aby chronić dane użytkowników.

Aplikacja pomaga zidentyfikować aktywne subskrypcje i udziela wskazówek dotyczących anulowania, jednak faktyczne anulowanie zależy od dostawcy usługi.

Użytkownicy premium mają dostęp do niestandardowych kategorii, śledzenia gotówki, planowania spłaty zadłużenia oraz eksportowalnych raportów finansowych.

Tak, użytkownicy mogą monitorować wiele kont, w tym wspólne, z poziomu jednego panelu.

Tak. Aplikacja sugeruje możliwości oszczędzania i pomaga efektywnie przeznaczać środki na cele finansowe.

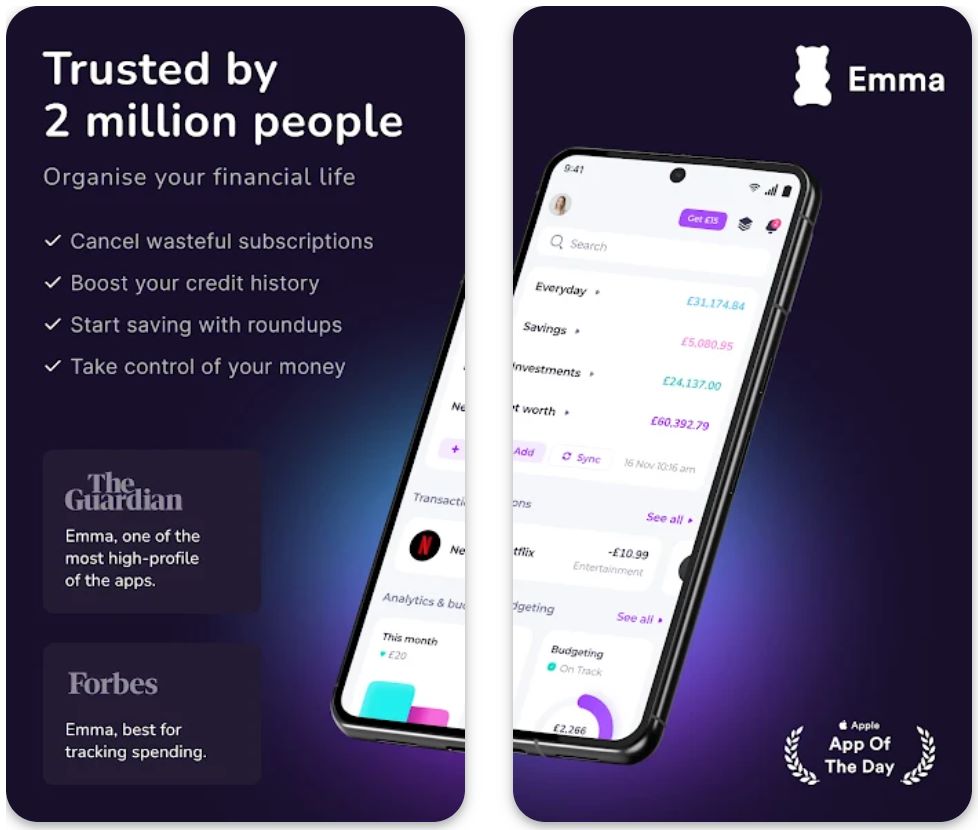

Emma — European Budget & Subscription Manager

Informacje o aplikacji

| Autor / Deweloper | Emma Technologies Ltd. |

| Obsługiwane urządzenia | Kompatybilna z urządzeniami iOS i Android; dostępna również przez panel webowy |

| Języki / Kraje | Dostępna w języku angielskim; obsługuje użytkowników z Wielkiej Brytanii, UE, USA oraz Kanady |

| Wersja darmowa czy płatna | Oferuje wersję darmową z podstawowymi funkcjami oraz plan premium (Emma Pro) z zaawansowanymi analizami finansowymi i możliwością personalizacji |

Ogólny przegląd

Emma — Europejski Menedżer Budżetu i Subskrypcji to inteligentna aplikacja do zarządzania finansami osobistymi, która pomaga użytkownikom kontrolować wydatki, śledzić subskrypcje i zarządzać pieniędzmi bez wysiłku. Zaprojektowana dla nowoczesnych użytkowników w Europie i poza nią, Emma łączy się bezpiecznie z kontami bankowymi, kartami kredytowymi i platformami inwestycyjnymi, oferując kompleksowy obraz kondycji finansowej.

Aplikacja wykorzystuje inteligentne analizy do wykrywania niepotrzebnych wydatków, zapobiegania przekroczeniom salda oraz identyfikowania subskrypcji, o których mogłeś zapomnieć. Niezależnie od tego, czy chcesz oszczędzać więcej, planować miesięczny budżet, czy kontrolować wiele kont, Emma zapewnia przejrzyste i zautomatyzowane rozwiązanie do zarządzania finansami.

Szczegółowe wprowadzenie

Wprowadzona przez Emma Technologies Ltd., ta innowacyjna aplikacja do budżetowania ma na celu uproszczenie i zwiększenie przejrzystości finansów osobistych. Aplikacja integruje się z ponad 600 instytucjami finansowymi w Europie, Wielkiej Brytanii i Ameryce Północnej, umożliwiając użytkownikom przegląd wszystkich kont w jednym miejscu.

Emma automatycznie kategoryzuje transakcje, wykrywa rachunki i subskrypcje oraz wysyła powiadomienia o nietypowych wzorcach wydatków. Analiza oparta na sztucznej inteligencji pomaga użytkownikom zrozumieć, na co wydają pieniądze i jak mogą zoptymalizować koszty.

Dzięki Emma Pro użytkownicy mogą odblokować zaawansowane funkcje, takie jak niestandardowe kategorie, eksport danych oraz inteligentne narzędzia budżetowe, przekształcając aplikację w potężnego asystenta finansowego. Zaufana przez tysiące użytkowników w całej Europie, Emma często określana jest jako „Twój najlepszy finansowy przyjaciel” dzięki przyjaznemu designowi i precyzji.

Kluczowe funkcje

Przeglądaj konta bankowe, karty kredytowe i inwestycje na jednej, zintegrowanej tablicy dla pełnej kontroli finansów.

Automatycznie wykrywa płatności cykliczne i pomaga zidentyfikować niechciane subskrypcje, by oszczędzać pieniądze.

Inteligentnie grupuje wydatki w kategorie, ułatwiając śledzenie budżetu i analizę.

Analizy oparte na sztucznej inteligencji wskazują możliwości oszczędzania i trendy wydatków, pomagając optymalizować finanse.

Ustalaj limity wydatków według kategorii i otrzymuj powiadomienia, gdy zbliżasz się do ustalonych progów.

Zapobiega nadmiernym wydatkom, śledząc saldo kont w czasie rzeczywistym i wysyłając proaktywne powiadomienia.

Działa bezproblemowo z kontami w różnych walutach, idealna dla użytkowników europejskich.

Odblokuj zaawansowane funkcje, takie jak niestandardowe kategorie, edycja transakcji i eksport danych.

Stosuje szyfrowanie SSL 256-bitowe oraz dostęp tylko do odczytu, chroniąc wrażliwe dane finansowe.

Link do pobrania lub dostępu

Instrukcja użytkownika

Pobierz aplikację z App Store lub Google Play, albo korzystaj z panelu webowego na komputerze.

Zarejestruj się za pomocą adresu e-mail lub kontynuuj przez Google/Apple dla szybkiej rejestracji.

Bezpiecznie połącz swoje konta finansowe, aby śledzić i analizować dane w czasie rzeczywistym.

Sprawdzaj kategoryzowane wydatki, podsumowania subskrypcji oraz analizy generowane przez AI.

Definiuj miesięczne budżety i śledź postępy automatycznie.

Przeglądaj opłaty cykliczne, anuluj niechciane usługi i kontroluj rachunki.

Odblokuj narzędzia premium, takie jak niestandardowe budżety, opcje eksportu i filtry danych.

Uwagi i ograniczenia

- Niektóre banki lub instytucje finansowe mogą mieć ograniczoną integrację w niektórych regionach

- Plan Emma Pro jest subskrypcyjny i odnawia się miesięcznie lub rocznie

- Przeliczanie walut może się nieznacznie różnić dla kont wielowalutowych

- Wymagane jest aktywne połączenie internetowe do synchronizacji danych finansowych

- Obecnie aplikacja obsługuje tylko język angielski

Najczęściej zadawane pytania

Tak, Emma oferuje darmowy plan z podstawowymi funkcjami budżetowania i śledzenia subskrypcji. Użytkownicy mogą przejść na Emma Pro, aby uzyskać dostęp do rozszerzonych narzędzi.

Emma korzysta z szyfrowania SSL 256-bitowego oraz połączeń tylko do odczytu z banków, co gwarantuje prywatność i bezpieczeństwo danych użytkowników.

Emma jest dostępna w Wielkiej Brytanii, Unii Europejskiej, Stanach Zjednoczonych oraz Kanadzie.

Tak, Emma wykrywa wszystkie płatności cykliczne i pomaga zidentyfikować niechciane subskrypcje do anulowania.

Tak. Emma umożliwia łączenie wielu kont i kart kredytowych dla skonsolidowanego śledzenia finansów.

Emma Pro oferuje zaawansowane funkcje, takie jak niestandardowe kategorie, eksport danych, edycja transakcji oraz bardziej spersonalizowane opcje budżetowania.

Tak, Emma integruje się z różnymi platformami finansowymi, aby monitorować konta inwestycyjne i cele oszczędnościowe.

Emma analizuje Twoje nawyki wydatkowe, identyfikuje zbędne koszty i sugeruje sposoby na ograniczenie niepotrzebnych wydatków.

Tak, można połączyć wiele kont pod jednym profilem, aby kompleksowo śledzić finanse.

Nie. Emma nie sprzedaje ani nie udostępnia Twoich danych osobowych ani finansowych osobom trzecim.

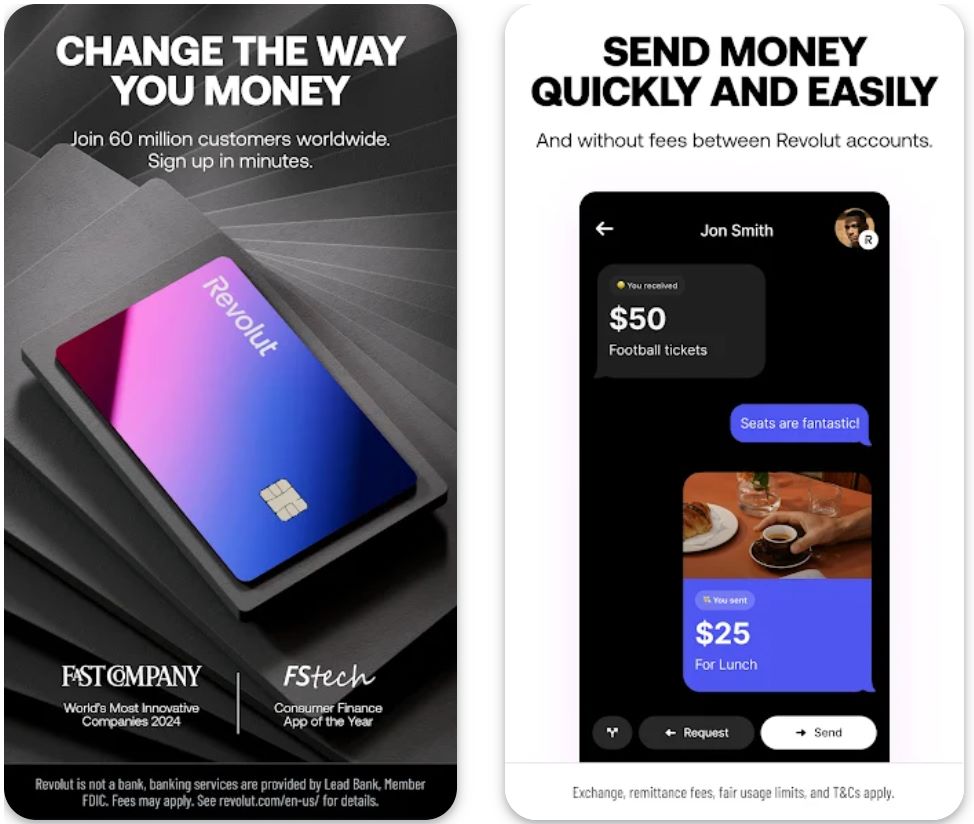

Revolut — Neobank with Expanding AI Assistant

Informacje o aplikacji

| Autor / Deweloper | Revolut Ltd. |

| Obsługiwane urządzenia | iOS, Android oraz przeglądarki internetowe |

| Języki / Kraje | Obsługuje ponad 30 języków i jest dostępna w ponad 200 krajach i regionach na całym świecie |

| Plan darmowy czy płatny | Dostępny plan darmowy oraz kilka pakietów premium (Plus, Premium, Metal i Ultra) z zaawansowanymi funkcjami finansowymi i AI |

Ogólny przegląd

Revolut — Neobank z rozwijającym się asystentem AI to nowoczesna platforma bankowości cyfrowej łącząca zarządzanie finansami, przelewy międzynarodowe, oszczędności, inwestycje oraz zaawansowane narzędzia oparte na sztucznej inteligencji w jednej aplikacji. Założony w 2015 roku, Revolut przekształcił się z prostego serwisu wymiany walut w jeden z wiodących na świecie neobanków, oferując użytkownikom możliwość zarządzania wszystkimi aspektami finansów na globalną skalę.

Największą innowacją Revoluta jest jego asystent oparty na AI, zaprojektowany, by pomagać użytkownikom analizować wydatki, wykrywać nietypowe transakcje oraz dostarczać spersonalizowane wskazówki finansowe — czyniąc zarządzanie pieniędzmi bardziej inteligentnym i bezpiecznym niż kiedykolwiek wcześniej.

Szczegółowe wprowadzenie

Revolut to nie tylko aplikacja bankowa — to pełen ekosystem finansowy. Użytkownicy mogą przechowywać i wymieniać ponad 30 walut, wysyłać przelewy międzynarodowe po konkurencyjnych kursach oraz korzystać z narzędzi do budżetowania, inwestowania i handlu.

Asystent AI platformy to znaczący krok w automatyzacji finansów osobistych. Wykorzystując uczenie maszynowe, asystent potrafi śledzić nawyki wydatkowe użytkownika, prognozować przyszłe wydatki oraz proponować spersonalizowane rekomendacje poprawiające oszczędności lub redukujące zbędne koszty. Zapewnia także wykrywanie oszustw w czasie rzeczywistym oraz natychmiastowe powiadomienia dla zwiększenia bezpieczeństwa konta.

Dzięki ciągłym aktualizacjom Revolut łączy nowoczesną bankowość z technologią AI nowej generacji, oferując kompleksowe doświadczenie finansowe odpowiednie dla osób prywatnych, freelancerów i firm na całym świecie.

Kluczowe funkcje

Otrzymuj wgląd w wydatki w czasie rzeczywistym, sugestie oszczędności oraz spersonalizowane powiadomienia oparte na uczeniu maszynowym.

Przechowuj i wymieniaj ponad 30 walut po kursach międzybankowych bez ukrytych opłat.

Automatycznie kategoryzuj wydatki i efektywnie śledź budżety dzięki wizualnym analizom.

Inwestuj w kryptowaluty, ETF-y i akcje bezpośrednio z aplikacji po konkurencyjnych stawkach.

Wysyłaj i odbieraj pieniądze na całym świecie z minimalnymi opłatami i kursami wymiany w czasie rzeczywistym.

Twórz automatyczne cele oszczędnościowe i zarabiaj odsetki od salda na elastycznych warunkach.

Korzystaj z bezpiecznych, jednorazowych kart do zakupów online i offline z możliwością natychmiastowego blokowania kart.

Śledź, zarządzaj i anuluj subskrypcje łatwo za pomocą intuicyjnego panelu.

AI monitoruje transakcje pod kątem nietypowej aktywności i natychmiast powiadamia użytkowników dla maksymalnego bezpieczeństwa.

Wyższe limity, ubezpieczenie podróżne, cashback oraz ekskluzywne korzyści Metal lub Ultra dla użytkowników premium.

Link do pobrania lub dostępu

Przewodnik użytkownika

Pobierz aplikację Revolut z Google Play, App Store lub uzyskaj dostęp przez platformę internetową.

Zarejestruj się, używając numeru telefonu, i potwierdź swoją tożsamość dla zgodności z wymogami bezpieczeństwa.

Połącz swoje konto bankowe lub kartę, aby natychmiast zasilić konto Revolut.

Korzystaj z zakładek do analizy wydatków, wymiany walut, oszczędności i inwestycji.

Włącz wbudowanego asystenta AI, aby otrzymywać spersonalizowane porady budżetowe i powiadomienia o transakcjach.

Wysyłaj pieniądze na całym świecie, dziel rachunki lub płać za pomocą kodu QR czy karty wirtualnej z łatwością.

Wybierz spośród pakietów Plus, Premium, Metal lub Ultra, aby uzyskać dodatkowe narzędzia finansowe i nagrody.

Uwagi i ograniczenia

- Dostępność funkcji (np. handel kryptowalutami, inwestycje w akcje) może się różnić w zależności od kraju

- Wymagana jest weryfikacja tożsamości przed uzyskaniem dostępu do wszystkich usług bankowych

- Niektóre przelewy międzynarodowe mogą wiązać się z niewielkimi opłatami za wymianę walut

- Wgląd AI i zaawansowane analizy są zoptymalizowane dla użytkowników premium

- Do synchronizacji konta w czasie rzeczywistym wymaga się połączenia z internetem

Najczęściej zadawane pytania

Asystent AI Revolut pomaga użytkownikom monitorować wzorce wydatków, wykrywać nietypową aktywność oraz otrzymywać spersonalizowane wskazówki finansowe oparte na algorytmach uczenia maszynowego.

Tak, Revolut działa na podstawie licencji bankowych w kilku krajach i świadczy regulowane usługi finansowe w pełnej zgodności z przepisami.

Tak, Revolut oferuje darmowy plan z podstawowymi funkcjami. Pakiety premium zapewniają dodatkowe korzyści, takie jak wyższe limity, ubezpieczenia i analizy oparte na AI.

Tak, użytkownicy mogą kupować, sprzedawać i przechowywać wiele kryptowalut bezpośrednio w aplikacji po konkurencyjnych kursach i z bezpiecznym przechowywaniem.

Revolut stosuje szyfrowanie na poziomie bankowym oraz wykrywanie oszustw oparte na AI, aby zapewnić maksymalne bezpieczeństwo konta i ochronę środków.

Oczywiście. Revolut obsługuje wydatki i przelewy w ponad 200 krajach z kursami międzybankowymi i minimalnymi opłatami.

Możesz przechowywać, wymieniać i wydawać środki w ponad 30 walutach światowych z kursami wymiany w czasie rzeczywistym.

Asystent AI automatycznie kategoryzuje transakcje, ustala budżety i dostarcza podsumowania wydatków, pomagając użytkownikom realizować cele finansowe.

Tak, dla wielu użytkowników Revolut stanowi kompletną cyfrową alternatywę bankową, oferując płatności, oszczędności i narzędzia inwestycyjne w jednej platformie.

Revolut oferuje plany Plus, Premium, Metal i Ultra, z których każdy zapewnia rozszerzone korzyści, narzędzia oparte na AI oraz ekskluzywne nagrody.

Plum — Automation-first Saving & Investing (EU/UK focus)

Informacje o aplikacji

| Autor / Deweloper | Plum Fintech Ltd. |

| Obsługiwane urządzenia | iOS, Android oraz przeglądarki internetowe |

| Języki / Kraje | Angielski — dostępne na terenie UK oraz krajów UE, w tym Francji, Hiszpanii i Irlandii |

| Darmowa czy płatna | Plan darmowy z opcjonalnymi płatnymi poziomami (Plum Pro, Ultra i Premium) oferującymi zaawansowane funkcje inwestycyjne i automatyzacyjne |

Ogólny przegląd

Plum — oszczędzanie i inwestowanie z naciskiem na automatyzację to inteligentna aplikacja finansowa zasilana sztuczną inteligencją, zaprojektowana, aby pomóc użytkownikom z UE i UK automatycznie oszczędzać, inwestować i zarządzać pieniędzmi efektywnie. Wykorzystuje inteligentną automatyzację oraz analizę behawioralną, aby uprościć finanse osobiste — od optymalizacji oszczędności po zarządzanie inwestycjami — wszystko w bezpiecznym i przyjaznym dla użytkownika interfejsie.

Misją Plum jest uczynienie oszczędzania bezwysiłkowym, a inwestowania dostępnym dla każdego. Asystent AI uczy się nawyków użytkownika, monitoruje wydatki i automatycznie przenosi wolne środki na oszczędności lub inwestycje, zapewniając pomnażanie majątku bez konieczności ciągłej ręcznej obsługi.

Szczegółowe wprowadzenie

Założona w 2016 roku, Plum jest jedną z wiodących w Wielkiej Brytanii platform zarządzania pieniędzmi opartą na sztucznej inteligencji, łączącą technologię i finanse, aby pomóc użytkownikom przejąć kontrolę nad swoją przyszłością finansową.

Po połączeniu z kontem bankowym Plum analizuje dochody i wzorce wydatków, korzystając z bezpiecznej technologii otwartej bankowości. Następnie określa, ile można bezpiecznie odłożyć i automatyzuje oszczędzanie na spersonalizowane cele. Użytkownicy mogą również inwestować w zdywersyfikowane portfele, w tym akcje, ETF-y i fundusze zrównoważone.

Przyjęcie podejścia opartego na automatyzacji eliminuje stres związany z budżetowaniem, jednocześnie dając użytkownikom pełną przejrzystość i kontrolę nad finansami. AI nieustannie dostosowuje się do stylu życia każdego użytkownika, zapewniając, że oszczędzanie i inwestowanie odbywa się płynnie w tle.

Kluczowe funkcje

AI analizuje transakcje i automatycznie odkłada niewielkie kwoty na oszczędności.

Dostęp do zdywersyfikowanych funduszy, w tym technologicznych, zrównoważonych i globalnych portfeli akcji.

Śledzenie wzorców wydatków i nawyków finansowych w czasie rzeczywistym.

Wykrywanie lepszych ofert na media i zwrot części wydatków przy zakupach.

Automatyczne przygotowanie użytkowników na nieprzewidziane wydatki.

Zaokrągla zakupy i inwestuje lub odkłada resztę drobnych.

Zarządzaj środkami w walutach UK i UE.

Regulowana przez Financial Conduct Authority (FCA), z wykorzystaniem szyfrowania na poziomie bankowym dla ochrony danych.

Twórz wiele segmentów oszczędnościowych na podróże, nagłe wypadki lub cele długoterminowe.

Dostęp do zaawansowanych narzędzi inwestycyjnych, spersonalizowanych analiz i wyższych limitów automatyzacji.

Link do pobrania lub dostępu

Instrukcja użytkownika

Zainstaluj z Google Play, App Store lub uzyskaj dostęp przez aplikację webową.

Zarejestruj się za pomocą adresu e-mail i zweryfikuj tożsamość przez bezpieczne połączenia otwartej bankowości.

Podłącz swoje główne konto, aby Plum mógł analizować wydatki i wskazywać możliwości oszczędzania.

Aktywuj automatyzację AI, aby rozpocząć automatyczne przelewy niewielkich kwot do kieszeni oszczędnościowych.

Wybierz spośród podstawowych lub tematycznych portfeli inwestycyjnych zgodnie z preferowanym poziomem ryzyka.

Śledź oszczędności, zwroty i wydatki bezpośrednio na pulpicie nawigacyjnym.

Subskrybuj Plum Pro, Ultra lub Premium, aby uzyskać dostęp do funkcji takich jak analizy budżetowe, cashback i zdywersyfikowane inwestycje.

Ważne uwagi i ograniczenia

- Portfele inwestycyjne podlegają ryzyku rynkowemu i wahaniom wartości.

- Niektóre funkcje (np. cashback, dostęp do inwestycji) są dostępne tylko w płatnych planach.

- Dostępność może się różnić w zależności od kraju użytkownika w UE lub UK.

- Do pełnej funkcjonalności wymagane jest połączenie internetowe oraz dostęp do otwartej bankowości.

- Plum nie udziela spersonalizowanych porad finansowych — użytkownicy powinni samodzielnie oceniać ryzyko inwestycyjne.

Najczęściej zadawane pytania

Plum to aplikacja zasilana AI, która automatyzuje oszczędzanie, inwestowanie i budżetowanie dla użytkowników w UK i UE.

Tak, Plum korzysta z szyfrowania na poziomie bankowym i jest autoryzowany oraz regulowany przez FCA w Wielkiej Brytanii.

AI analizuje wydatki i dochody, a następnie automatycznie przelewa niewielkie, bezpieczne kwoty do kieszeni oszczędnościowych.

Tak, Plum zapewnia dostęp do różnych funduszy inwestycyjnych oraz ISA na akcje i udziały (UK).

Tak, dostępna jest wersja darmowa, ale użytkownicy mogą przejść na Pro, Ultra lub Premium dla rozszerzonych funkcji.

Plum jest obecnie dostępny w UK, Francji, Hiszpanii i Irlandii, z planami dalszej ekspansji w UE.

Tak, użytkownicy mogą wypłacić swoje oszczędności w dowolnym momencie bez żadnych kar.

Plum łączy automatyzację AI, inteligentne inwestowanie oraz analizę wydatków w jednej, zintegrowanej platformie.

Tak, minimalna kwota inwestycji zwykle zaczyna się od 1 funta lub 1 euro, w zależności od kraju.

Tak, Plum może wskazać tańsze oferty na rachunki domowe i pomóc w automatycznej zmianie dostawców.

No comments yet. Be the first to comment!